Вивчення типової структури криптовалютних проектів та недоліків дизайну, через які вони зазнають невдачі.

Криптоіндустрія народилася більше десяти років тому як наслідок тези про біткойн.

Біткойн вирішив проблему децентралізації грошей. Вперше в історії ми маємо твердий грошовий інструмент без природного емітента, який працює в глобальній, безпечній, децентралізованій цифровій мережі без обмежень.

Біткоїн показав, що інструменти та додатки, які є фундаментальними для процвітання людства, такі як гроші, не обов'язково повинні контролюватися якоюсь конкретною організацією чи владою. Він показав, що люди можуть здобути суверенітет над важливими елементами нашої соціально-політичної та економічної взаємодії.

Чому це важливо?

Тому що історія показує, що влада корумпує, а суб'єкти, які отримують контроль над критично важливими ресурсами, накопичують їх занадто багато, щоб залишатися при здоровому глузді.

Якщо нам вдасться децентралізувати щось настільки стратегічне і жадане, як гроші, навіщо зупинятися на цьому? Чому б не зробити те ж саме з іншими важливими додатками?

Це фундаментальне положення початкового крипто-етосу і питання, яке зацікавило мене в цьому просторі. Якою б гідною не була ця пропозиція, все склалося не найкращим чином.

Що ж сталося?

Швидке поширення біткоїна призвело до зростання ціни, і багато людей швидко розбагатіли.

Зрозумійте мене правильно! Немає нічого поганого в тому, що новатори і перші користувачі швидко розбагатіли! Зрештою, кожен отримує біткоїн за тією ціною, яку він заслуговує!

Але у цієї монети є і зворотна сторона, без жодного каламбуру. Перспектива легких грошей приваблювала всіляких недобросовісних гравців, які назавжди заплямували майбутнє простору, що виник навколо біткоїна - того, що ми зараз називаємо криптоіндустрією.

Втім, нам не потрібно заглиблюватися в протиправні дії зловмисників, щоб зрозуміти, чому так багато криптовалютних проектів зазнають невдачі. Замість цього, давайте підійдемо з точки зору першопринципів.

Якщо криптоіндустрія черпає натхнення з досягнень біткоїна, нам слід знайти, що змушує біткоїн працювати - і порівняти.

Ті, хто запізнився з прикладом використання грошей

Деякі проекти вважають, що вони можуть створити кращу форму грошей, ніж біткоїн, з додатковими функціями, кращою масштабованістю, конфіденційністю, швидкістю, програмованістю або будь-якою іншою функціональністю, яка, на їхню думку, була б бажаною.

Правда в тому, що все це не має значення. І ось чому:

Проблема зі створенням кращої форми грошей, ніж біткоїн, полягає в тому, що біткоїн вже досягнув швидкості втечі. Ніхто не може конкурувати з мережевими ефектами і послужним списком Біткоїна. Навіть з кращим продуктом або технологією.

Послужний список має вирішальне значення. Подумайте про це так:

Знадобилося більше десяти років, щоб переконати невелику частину розумних людей інвестувати в біткоїн. Менеджери з управління активами почали ризикувати лише тоді, коли зрозуміли, що мережа пережила всі загрози і нейтралізувала всі вектори атак, які існували протягом десяти років.

Про це йдеться у звіті Банку міжнародних розрахунків « Банківська справа в тіні біткойна » за 2020 рік: «Фінансові інновації, пов'язані з криптовалютами та їхньою інфраструктурою, також обіцяють значний прогрес у сфері платежів, торгівлі та інших сферах фінансового посередництва. Таким чином, інституційні інвестори почали розглядати свою роль у криптоекосистемі».

Підкреслення моє: інституційні інвестори «почали розглядати свою роль» через одинадцять років після того, як Сатоші здобув блок генезису.

Мережеві ефекти роблять цифрові мережі тим ціннішими, чим більше людей ними користуються. Ось як це працює:

Якщо ви перший користувач Твіттера, у вас немає нікого, з ким можна було б поспілкуватися або за ким можна було б стежити. З кожним новим учасником, що приєднується до мережі, у кожного з'являється більше людей, з якими можна познайомитися, подружитися або продати щось. Коли людей стає достатньо, немає стимулу приєднуватися до інших мереж, оскільки всі вже перебувають у домінуючій мережі. Навіщо комусь приєднуватися до нової блискучої мережі, якщо там немає з ким взаємодіяти?

Саме так цифрові мережі стають природними монополіями: через мережеві ефекти.

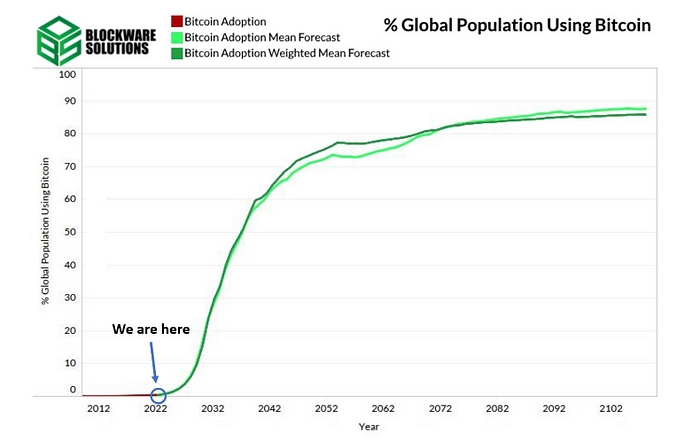

Згідно зі звітом Blockware Solutions, який порівнює криву прийняття біткоїна з кривою прийняття інших проривних технологій минулого - наприклад, самого інтернету - глобальне прийняття біткоїна перевищить 10% до 2030 року.

Згідно з вищезгаданим звітом, біткойн має занадто велику перевагу - майже 15 років і близько 250 мільйонів користувачів, які мають доступ до мережі.

Тим не менш, варто розглянути сценарій, коли альтернативна криптовалюта стає кращим продуктом, ніж біткоїн, завдяки технологічним інноваціям. В такому випадку, що заважає біткоїну прийняти такі інновації і включити в себе всі функції, яких йому, можливо, не вистачає?

Конкуренти біткоїна можуть слугувати пісочницею для нових технологій, але ніколи не замінять біткоїн. До речі, саме так Twitter Spaces вбили Clubhouse.

Отже, висновок такий:

Криптопроекти, що конкурують з біткоїном, зазнають невдачі або займуть невелику нішу. Замість того, щоб розглядати альтернативи біткоїну, шукайте проекти, які демонструють синергію з біткоїном.

Неправильно підібрані стимули

Найважливішим аспектом розробки Біткоїна як системи є стимули. У відкритій грошовій мережі безпека є головною проблемою. Тому безпека - це змінна, яку Сатоші оптимізував при розробці механізму розподілу і графіка.

Розподіл біткоїнів визначається математично на рівні протоколу. Всі монети йдуть на винагороду майнерам, які сприяють забезпеченню безпеки відкритої, розподіленої і децентралізованої мережі.

Винагороду за кожен видобутий блок отримує лише той майнер, який знайшов правильний хеш, а не всі майнери. Це означає, що внесок майнерів у забезпечення безпеки мережі відбувається в умовах відкритої конкуренції.

В рамках цієї парадигми стимульованої відкритої конкуренції хешрейт мережі Біткоїн зріс з кількох кілохешів на секунду (тисяч), коли Сатоші видобув блок генезису 3 січня 2009 року, до понад 400 екзахешів на секунду (квінтильйонів) станом на березень 2023 року. Це в 10-15 разів більше.

Зростання відбулося органічно, без зміни або управління механізмом і графіком розподілу. У цьому полягає геніальність дизайну стимулів біткоїна.

Як результат, Біткоїн є, мабуть, найбезпечнішою відкритою мережею у світі.

Важливо розуміти, що стимули визначають результат проекту. Дизайн стимулів визначає основну ціннісну пропозицію проекту.

У випадку з біткоїном ціннісною пропозицією є захищені права власності. Це - по суті - те, чого хочуть усі власники біткоїнів. Кожен учасник мережі очікує того ж самого. Іншими словами, стимули відповідають потребам усіх зацікавлених сторін.

Тепер давайте порівняємо дизайн стимулів біткоїна - очевидний приклад успіху - з типовою схемою розподілу токенів венчурного капіталу:

25% токенів йдуть на ранній приватний продаж (акредитованим інвесторам);

25% йде на команду, розробку, маркетинг і т.д;

50% йде на публічний продаж (ICO/IEO/Launchpad/тощо).

За типовою схемою, венчурні інвестори отримують від 25% до 50% знижки від ціни за те, що довіряють проекту на ранній стадії і беруть на себе відносно більший ризик. Достатньо справедливо?

Не має значення, справедливо чи ні.

Питання в тому, що з самого початку схема фінансування створює асиметрію по відношенню до людей, які будуть купувати токени на публічних торгах пізніше. Це перша тріщина в кризі, тому що асиметрія створює різні стимули для різних типів покупців.

Приватний продаж відбувається на ранній стадії, і команда отримує кілька мільйонів готівкою, іноді на етапі створення прототипу, задовго до того, як з'являється придатний для використання продукт, не кажучи вже про відповідність продукту ринку. Це друга тріщина в кризі: команда більше не бореться, керована пристрастю та жагою до успіху. Натомість вони мають багато готівки в банку і перспективу залучити більше через публічний продаж.

Готівка робить роботу і життя дуже комфортними. Команда не відчуває реального тиску щодо створення продукту. Натомість їх відволікає спокуса швидкого публічного продажу.

Криптовалютні венчурні фонди хочуть обернути капітал за найкоротший можливий цикл, оскільки є багато проектів, які потрібно підтримати. Якщо публічний продаж відбувається протягом року після інвестування, вони отримують від 50% до 100% прибутку в річному обчисленні.

Як це взагалі можливо?

Тому що немає спеціальних правил для проведення публічних продажів токенів. У традиційному стартапі компанія повинна була б пройти через Комісію з цінних паперів і бірж, оприлюднити свою звітність і отримати дозвіл на можливе IPO.

У криптовалюті все інакше - або принаймні засновники та венчурні інвестори хочуть у це вірити.

Як результат, інтереси криптовалютних венчурних інвесторів збігаються з інтересами команди. Обидва учасники зацікавлені в якнайшвидшому запуску публічного продажу.

Зауважте, що вищесказане справедливе незалежно від характеру засновників або осіб, залучених як акредитовані інвестори. Я не суджу їхні характери чи людські якості. Я спостерігаю за тим, які стимули лежать в основі схеми розподілу токенів венчурних фондів.

Публічний продаж відбувається після бурхливої маркетингової кампанії, яка фінансується за рахунок частини грошових коштів, інвестованих криптовалютними венчурними фондами. Саме так люди, які купують на цьому етапі, стають - у буквальному сенсі - вихідною ліквідністю акредитованих інвесторів і, можливо, навіть команди.

Система настільки викривлена в дизайні стимулів, що командам доводиться встановлювати періоди набуття прав на токени приватного продажу і свої власні, щоб зробити публічний продаж більш привабливим.

А тепер уявіть, що відбувається після публічного продажу.

Після приватного продажу у команди було мало стимулів працювати над продуктом, а тепер вони стали мільйонерами за одну ніч; уявіть собі. Їм не потрібно багато часу, щоб зрозуміти, що гра з криптовалютними венчурними фондами пропонує величезні прибутки при значно менших зусиллях. Тож вони починають робити власні ставки на інші проекти з новопридбаним капіталом.

Роздрібні інвестори публічного продажу в кінцевому підсумку отримують незавершений прототип в руках співробітників.

Нічого не робиться.

Ніщо ніколи не працює.

Токен тоне.

Отже, другий висновок, який слід зробити:

Стимули визначають результат проекту, незалежно від характеру залучених людей, якості ідеї або можливостей команди щодо її виконання.

Регуляторні обмеження

Раніше я вже говорив, що не існує спеціального регулювання для публічного продажу токенів. Я маю на увазі, що керівництво було нечітким і недостатнім. Тим не менш, застосовуються закони про цінні папери.

У рідкісних випадках, коли проект, що фінансується венчурними фондами, створює щось цінне і досягає відповідності продукту ринку, невблаганний молот SEC врешті-решт розбивається об нього.

Схоже, що SEC має хист до регулювання шляхом застосування законів про цінні папери.

Регулювання за допомогою примусових заходів полягає в тому, що SEC оголошує токен незареєстрованим цінним папером, потім подає в суд на засновників і промоутерів публічного продажу токенів і змушує біржі виключити токен з лістингу.

Знову ж таки, токени падають, а роздрібні інвестори залишаються в підвішеному стані.

Отже, фінальна думка така:

Проекти, що фінансуються венчурними фондами, які проводять незареєстровані публічні продажі токенів, порушують законодавство про цінні папери і підуть на дно.

А як щодо хороших проектів?

Біткоїн - єдиний проект, який витримав випробування часом, мережа якого продовжує зростати, і який пройшов перевірку регуляторів.

Якщо ви хочете спробувати свої сили в криптоіндустрії, зробіть собі послугу і тримайтеся подалі від проектів, які демонструють характеристики, описані вище. Викривлені стимули не ведуть до децентралізації.

Замість цього, зосередьтеся на проектах, побудованих на принципах Біткоїна:

Проекти, оптимізовані для децентралізації, відкритості та беззаконня. Саме ці принципи забезпечують стійкість і опір цензурі. Проекти, засновані як компанії, є централізованими. Централізована організація не може запропонувати децентралізовану послугу.

Проекти з відкритим вихідним кодом, меритократичні, що належать громаді. Це сприяє появі колективного інтелекту та соціальних механізмів, необхідних для захисту проекту на ранніх стадіях.

Проєкти бутстраповані до стадії відповідності продукту ринку. Це дозволяє чесно запустити токен, щоб нові зацікавлені сторони знали, що система працює так само, як вони приєднуються до мережі з плином часу.

Проекти, які поважають перший закон термодинаміки. Уникайте проектів, які друкують токени з повітря. Токени повинні бути підкріплені певною формою енергії або роботи.

Проекти з визначеною економічною політикою. Політика може бути описана математично або алгоритмічно і повинна бути визначена з першого дня. Це робить економіку передбачуваною, а правила справедливими, оскільки вони однакові для всіх і назавжди.

Проекти зі стимулами, оптимізованими під ціннісну пропозицію. Розумний дизайн стимулів гарантує, що проект буде домінувати в просторі.

Це досить багато, щоб переварити, і ми ще навіть не обговорили шахрайство і поганих акторів!

Залишимо це для наступної статті!