Біткоїн сягнув 72 000 доларів перед тим, як відкоригуватися до 62 000. Чи є дефіцит активу ключовою причиною?

11 березня ажіотаж на ринку посилився внаслідок чергового оновлення Біткоїном історичного максимуму, досягнувши ціни в $72 481.13. Протягом минулого тижня Біткоїн локально торкався суми в $70 000, та залишався в діапазоні $68 000-$69 000.

Попередній ціновий рекорд Біткоїна був зафіксований 10 листопада 2021 року, коли біткоїн піднявся до $66 953,34, згідно з даними CoinMarketCap.

У період із 15 по 19 березня Біткоїн зазнав стрімкої корекції, що спричинила падіння його ціни до $62 555,54. На момент написання матеріалу, криптовалюта тримається у діапазоні $64 000-$65 000.

Серед безлічі факторів, що підтримують волатильність Біткоїна, виділяється дефіцит активу. Та чи існує він насправді, і як дефіцитність впливає на зростання або падіння ціни? Розберемося в матеріалі.

Що спричиняє дефіцит Біткоїна

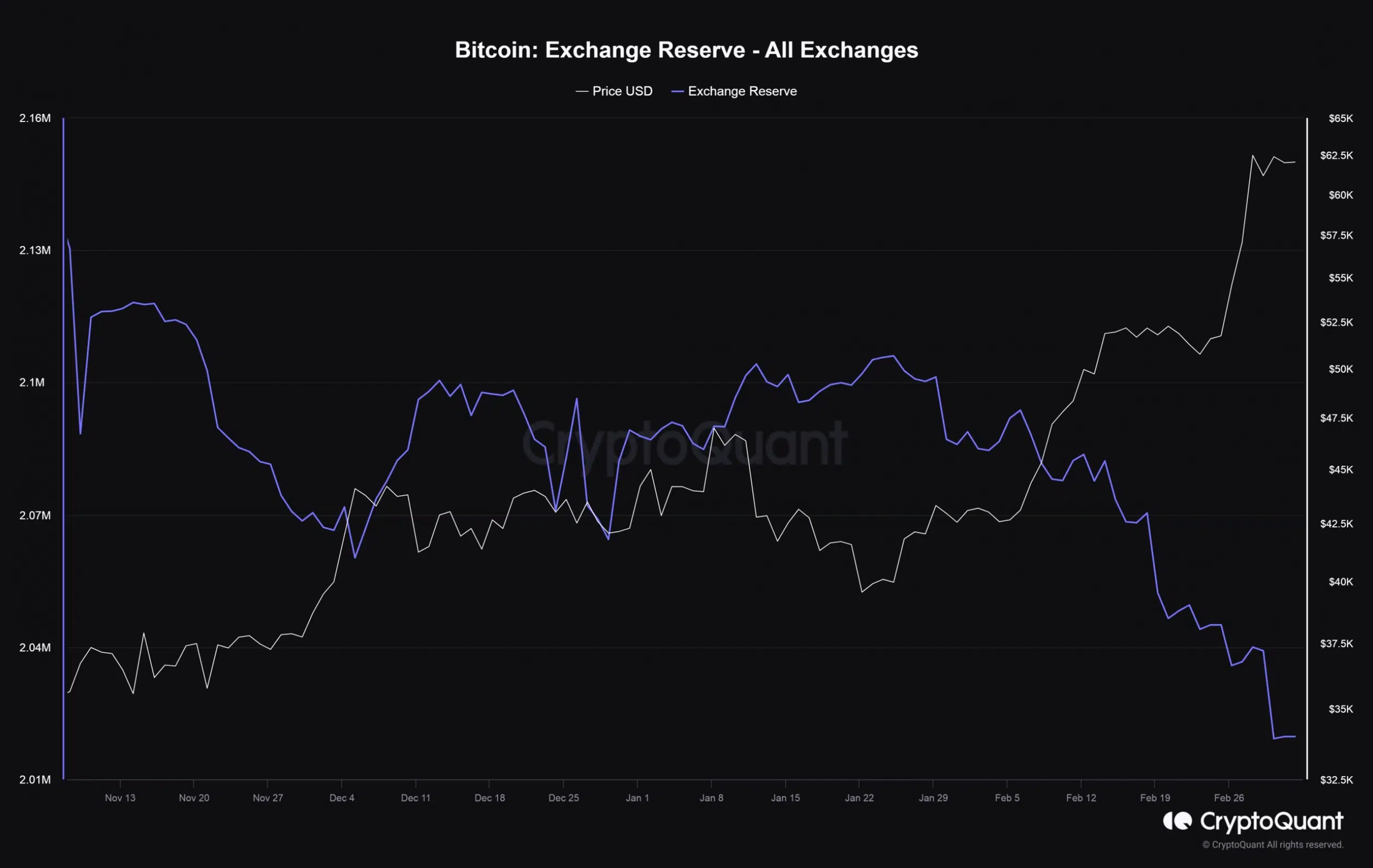

За даними AMBCrypto та CryptoQuant, протягом лютого майже 50 000 Біткоїнів було виведено з централізованих бірж, що спричинило різке падіння пропозиції криптовалюти.

Це призвело до зниження біржового курсу Біткоїна протягом місяця, навіть незважаючи на те, що його ринкова ціна в той самий час зросла на 44%.

Кити вступають у гру

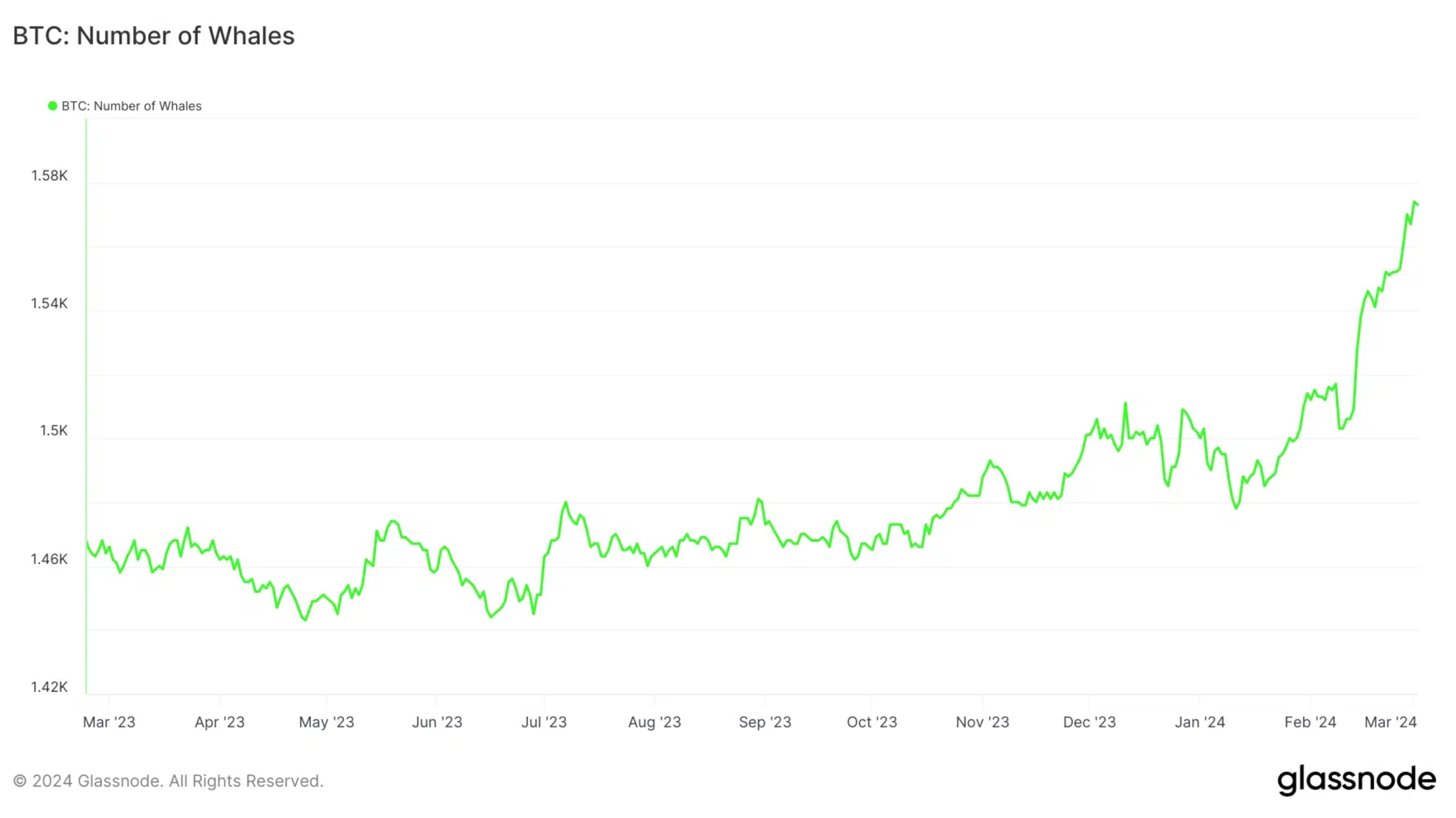

Іще одним важливим фактором, що зумовлює дефіцит Біткоїнів, є різке збільшення кількості інституційних інвесторів, яких також називають "китами" крипторинку.

За даними Glassnode, кількість унікальних суб'єктів, які володіють щонайменше 1 000 біткоїнів, зросла на 4% протягом лютого. Це означає, що минулого місця на ринок вийшло ще 55 китів.

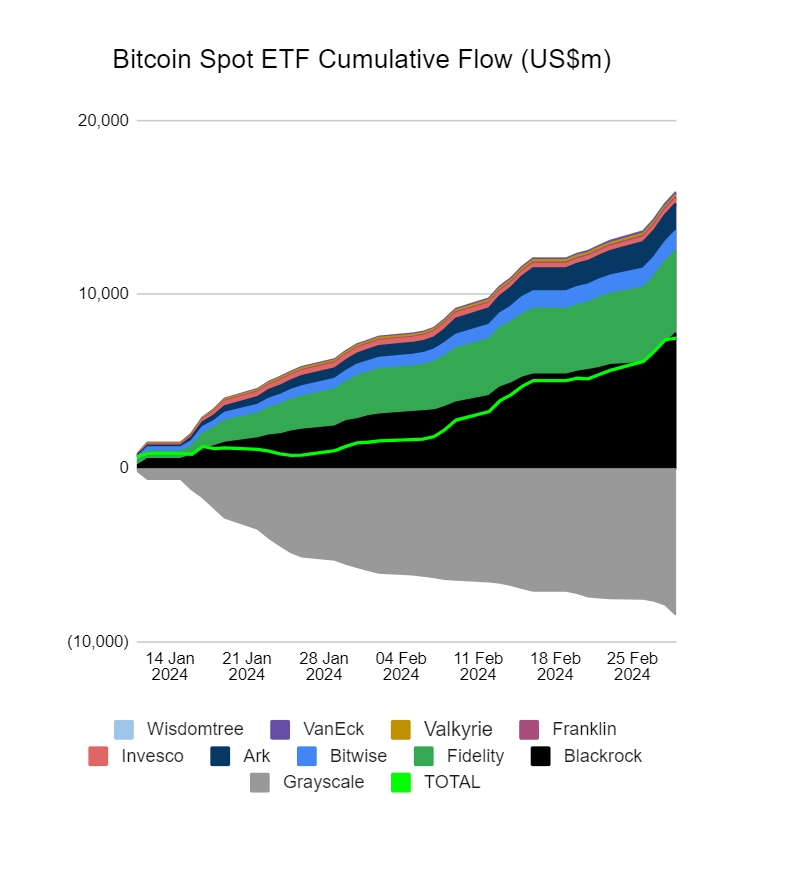

Не останню роль у дефіциті Біткоїна відіграють і біржові фонди (ETF). Згідно з BitMex Research, станом на 1 березня спотові фонди володіли 776 464 Біткоїнами, що дорівнює майже 4% від усієї розблокованої пропозиції.

Запуск спотових Біткоїн-ETF відкрив крипторинок для трейдингових інвесторів у США, не кажучи вже про психологічний вплив фондів на спільноту. Ця подія призвела до бичачих прогнозів і переважаючого оптимізму у комʼюніті, а також до значного наближення масового впровадження криптовалют.

ETF-фонди також вплинули на ринок альткоїнів. Побачивши, що Біткоїн зміцнив свої позиції, сектор Web3 об'єднав сили перед потенційним визнанням у сфері великих технологій.

Ця тенденція сприяла зростанню продуктивності блокчейнів, про що свідчить збільшення показників TVL на Solana, Ethereum, Cardano та інших основних мережах у 2023 році. Це відобразилося на великій кількості новинок, що стосуються cross-chain взаємодії та інтероперабельності. Найбільш показові приклади: інтеграція Base і OP Stack, яка відбулася рік тому, і нещодавня колаборація WhiteBIT з Near Protocol. Остання відкриває можливість майнити HOT-токен Near і безкоштовно виводити USDT і USDC, що впливає на показники одразу 4-х валют і однаково впливає на ринок.

Цілком ймовірно, що всі інвестори, а не лише "кити", отримали мотивацію для купівлі біткоїна через вищезгадані фактори.

Куди рухається Біткоїн зараз?

Станом на час написання статі, Біткоїн тримається у діапазоні $64 000-$65 000, входячи в зону підвищеної волатильності. Про це свідчить і помірний показник індексу відносної сили (RSI).

Тим не менш, на бичачу динаміку Біткоїна у довгостроковій перспективі указують індикатори середньої ковзної довжинами в 21, 50 і 200. Існує ймовірність, що максимум у $72 000 ми ще побачимо в найближчому майбутньому.

Чому дефіцит - це добре?

На тлі прийдешнього халвінгу, дефіцит Біткоїна залишається ключовим показником, за яким слід стежити.

Як правило, падіння біржової пропозиції означає зниження тиску на продаж і потенційний перехід до інших видів діяльності, тобто довгострокового утримання.

Зі збільшенням кількості біткоїнів у гаманцях і наближенням халвінгу дефіцит на ринку виходить на перше місце. Відповідно до динаміки попиту і пропозиції, це є основним бичачим сигналом.