Ринок нарешті формує чіткий тренд на зламі млявої консолідації. На цей раз Біткоїн – не на чолі зростання

Біткоїн завжди був рушійною силою ринку – кожне оновлення у його динаміці одразу ж відображалося на цінових показниках альткоїныв. Однак цього тижня перша криптовалюта залишилася в тіні глобально менших і водночас ризикованіших активів – мемкоїнів.

Яким чином “меми” змогли затьмарити відновлення біткоїну на 8% та повернення ефіру до ціни в $3,000 – далі в статі.

Як повʼязана мережа ігрових магазинів і зростання мемкоїнів

Капіталізація ринку мемкоїнів перетнула позначку в 55 мільярдів доларів – усе завдяки зростанню в ціні акцій GameStop Corp – роздрібної мережі з продажу ігор і повʼязаних із ними товарів.

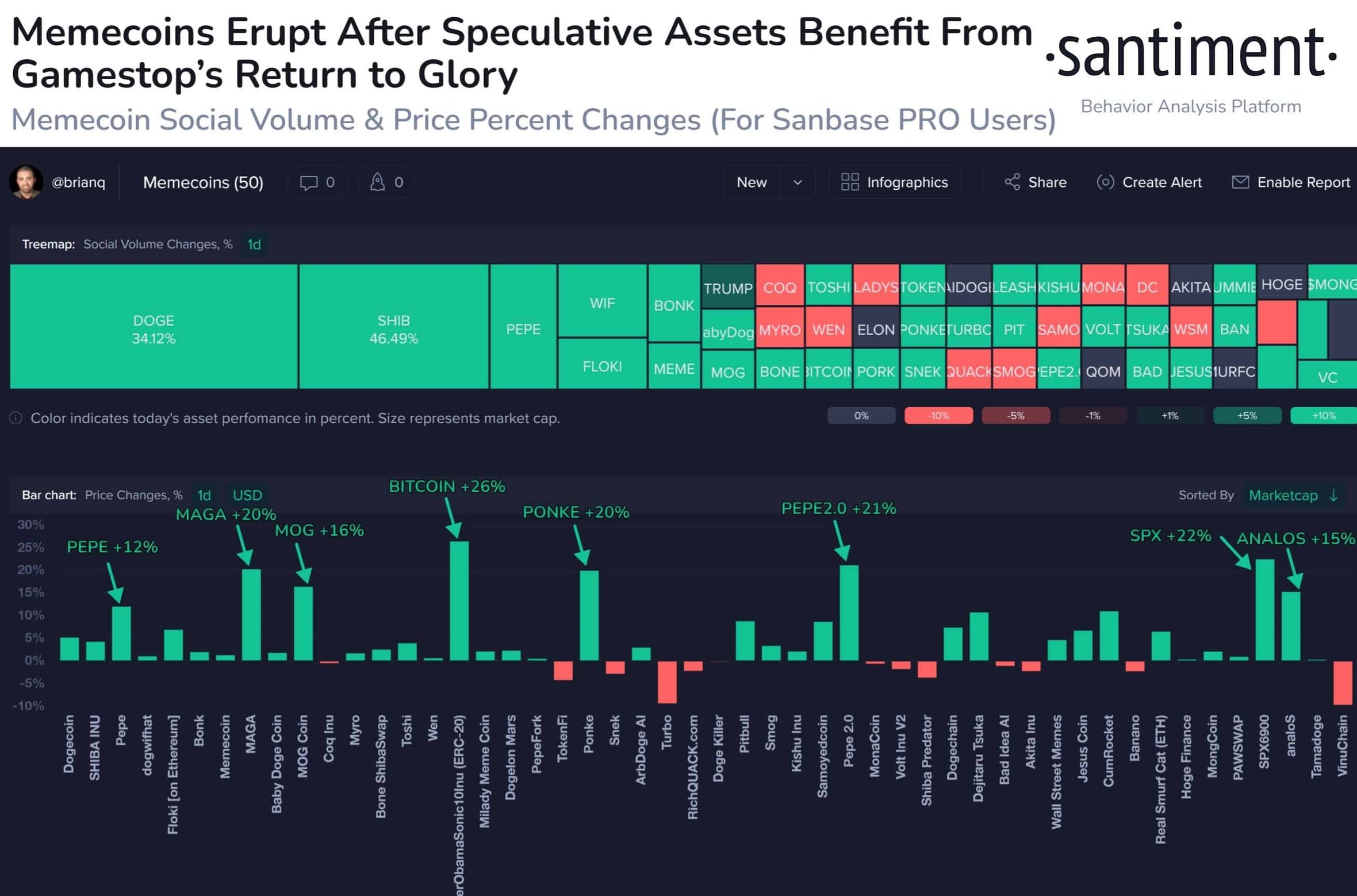

Згідно з даними Santiment, 13 травня ринок мемкоїнів ознаменувався помітними проривами. Так, обсяги торгів серед 50 найпопулярніших мем-активів злетіли на понад 34%.

Вважається, що підйому ринку сприяло 74%-ве зростання акцій GameStop Corp (NYSE: GME), що змусило хедж-фонди, які здійснювали короткі продажі, зіткнутися зі збитками в розмірі 838 мільйонів доларів. За цим послідував приголомшливе зростання мемкоїну GME на 2200%, перемістивши топ-активи з категорії в зону зростання.

Власне сплеск у ціні NYSE: GME відбувся завдяки медійному поверненню користувача Roaring Kitty – відомого трейдера, який у 2021 році підтримував інвестиції в ігрову криптовалюту та з цього часу не зʼявлявся в медіапросторі.

Відповідно, ця подія запустила бичачий цикл для найбільших мемкоїнів.

Починаючи з 13 травня, Pepe (PEPE) демонструє сильний висхідний тренд, досягнувши нещодавніх локальних максимумів. Таким чином, вибухове ралі підштовхнуло мемкоїн до досягнення нового історичного максимуму (ATH) в $0.00001146, підсумовуючи зростання активу на 65%.

Зростання, спричинене GME, вплинуло і на dogwifhat (WIF) – мемкоїн на базі блокчейну Solana. У той час як “суперцикл” забезпечив локальні прориви на понад 15%, WIF зареєстрував величезний сплеск обсягу мережевих торгів, випередивши за цим критерієм мережу Sui Network.

Серед мемкоїнів виділився і Floki Inu (FLOKI), що продемонстрував імпульсне зростання на 33%. Мемкоїн відзначився не лише короткостроковим зростанням, але й показовим потенціалом на довгострокову перспективу завдяки нещодавньому лістингу на Revolut Business – найбільшому необанку в Європі.

У той час як більшість трейдерів вважає інтерес до мемкоїнів виключно спекулятивним, не підлягає сумнівам їх значимість для криптовалютного ринку. Так, користувач X (у минулому – Twitter) під ніком @free_electron0 підсумував, що зараз ми спостерігаємо "представлення "класу активів мемкоїнів" світу TradFi".

Біткоїн: відновлення та довгостроковий потенціал

З моменту досягнення історичного максимуму в $73 000 14 березня біткоїн глобально перебував у тенденції на зниження, яка абсолютизувалася з досягненням критичної ціни в $56 792 1 травня. Ця точка опору відскочила назад з невизначеними бичачими настроями, а пізніше й привела BTC до діапазону $60 796 9 травня.

На тлі позитивних настроїв на ринку, 16 травня біткоїн зумів відновитися на понад 8%, досягнувши позначки в понад $66 000. За тиждень до цього, активний прихильник біткоїна і колишній фінансовий журналіст Макс Кайзер припустив, що актив може подолати позначку в $220 000.

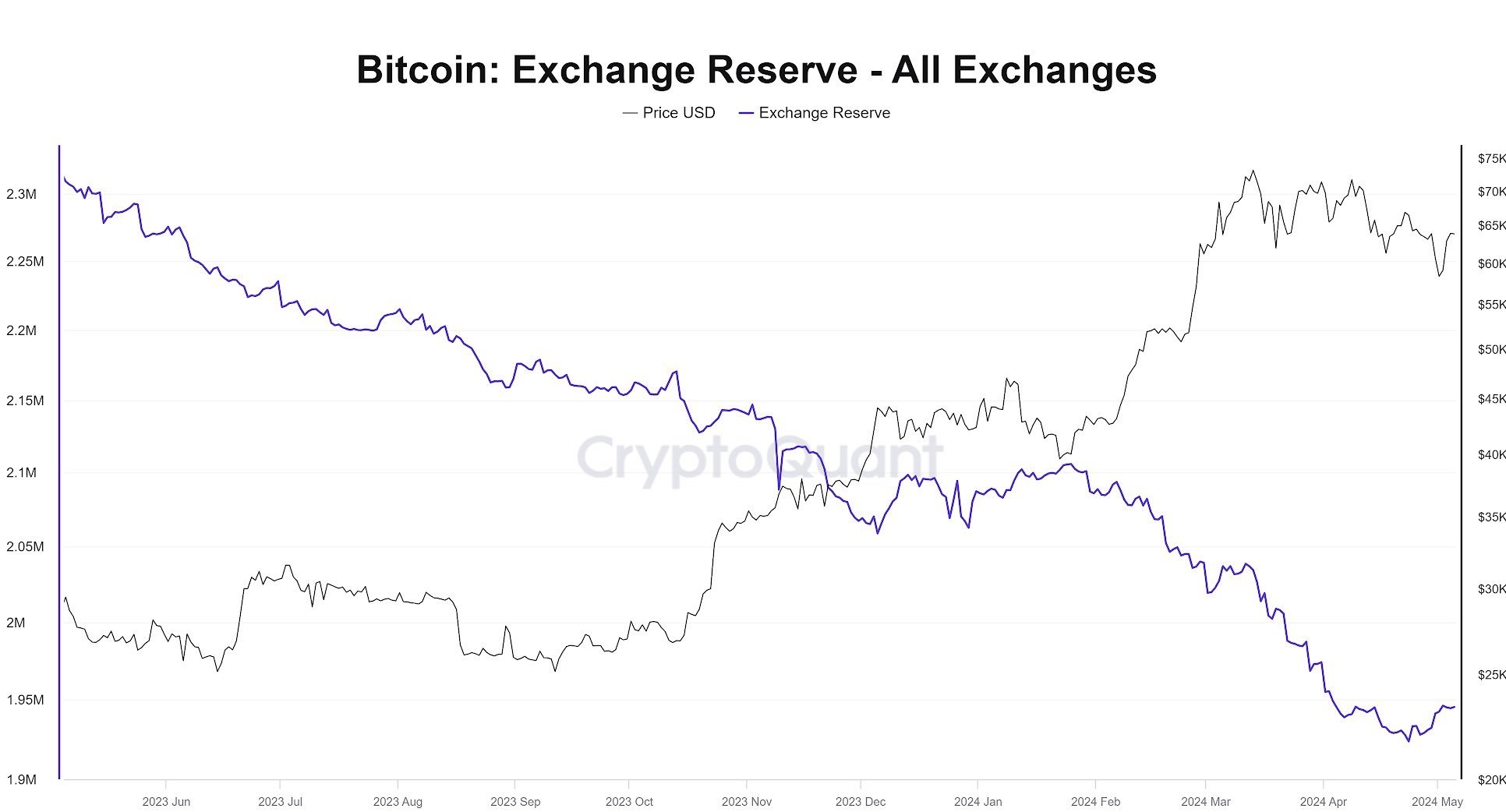

Цей прогноз базується на тому, що Кайзер визначає як ключову динаміку на ринку – сценарій "відповідності шоку попиту до шоку пропозиції", який вказує на скорочення пропозиції біткоїна в той час, коли попит на нього зростає. Таку тенденцію, зокрема, доводить і зворотний обмінний курс біткоїна.

Таке скорочення пропозиції в поєднанні зі зростаючим попитом формує основу для прогнозу Кайзера про "свічку Бога" на графіках біткоїна – різкий стрибок ціни, який потенційно може підняти BTC до діапазону в $220 000.

На противагу цьому, більш уважний погляд на денний графік біткойна виявляє нейтральні настрої, про що свідчать помірні показники індексу відносної сили (RSI) і 50-денна експоненціальна ковзна середня (EMA) , у той час як 200-денна EMA натякає на висхідний потенціал монети.

Зокрема, графік показує, що протягом останніх місяців біткоїн поступово ламав структуру в бік зниження, що призводило до накопичення ліквідності на кожному структурному зламі.

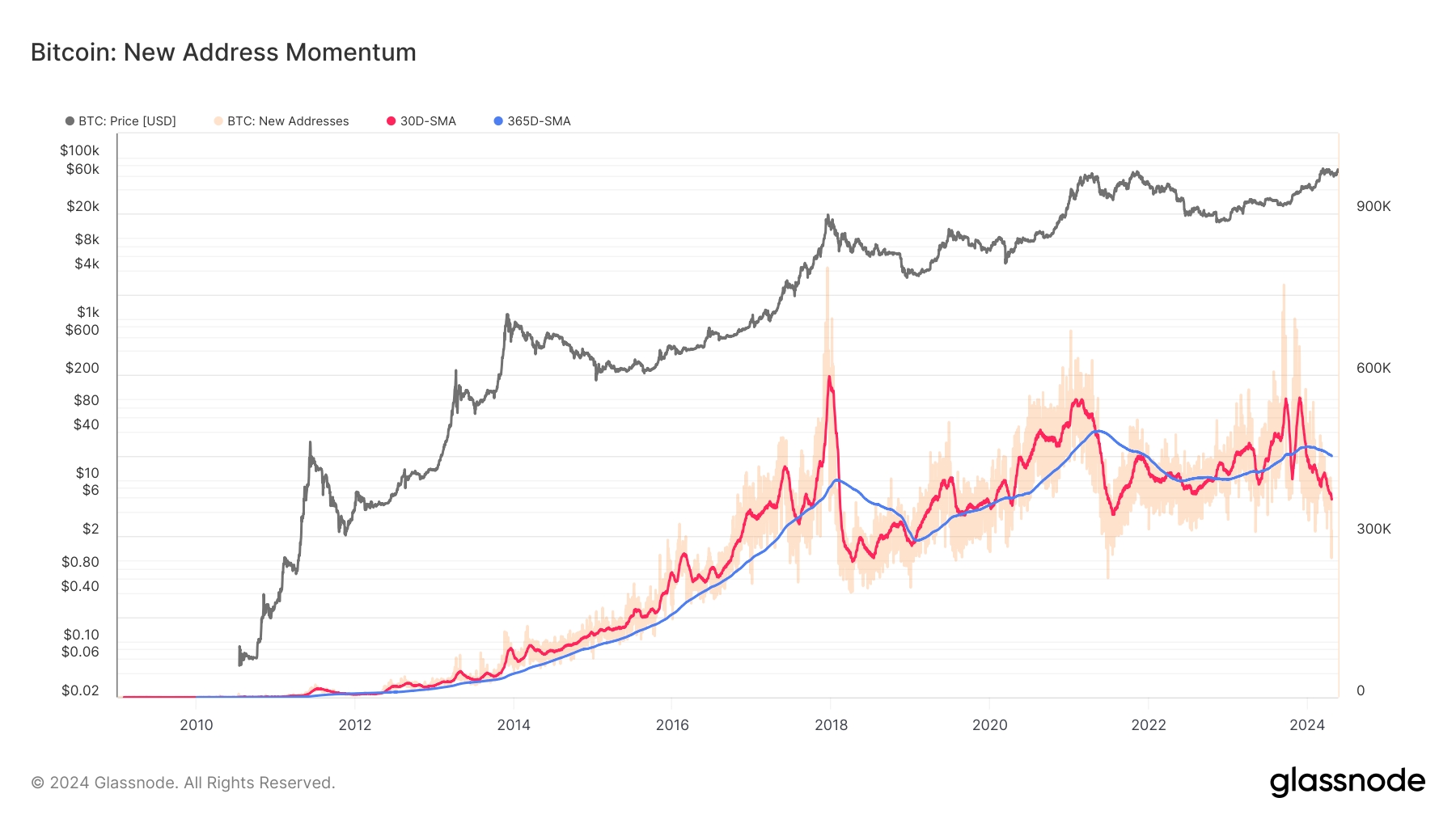

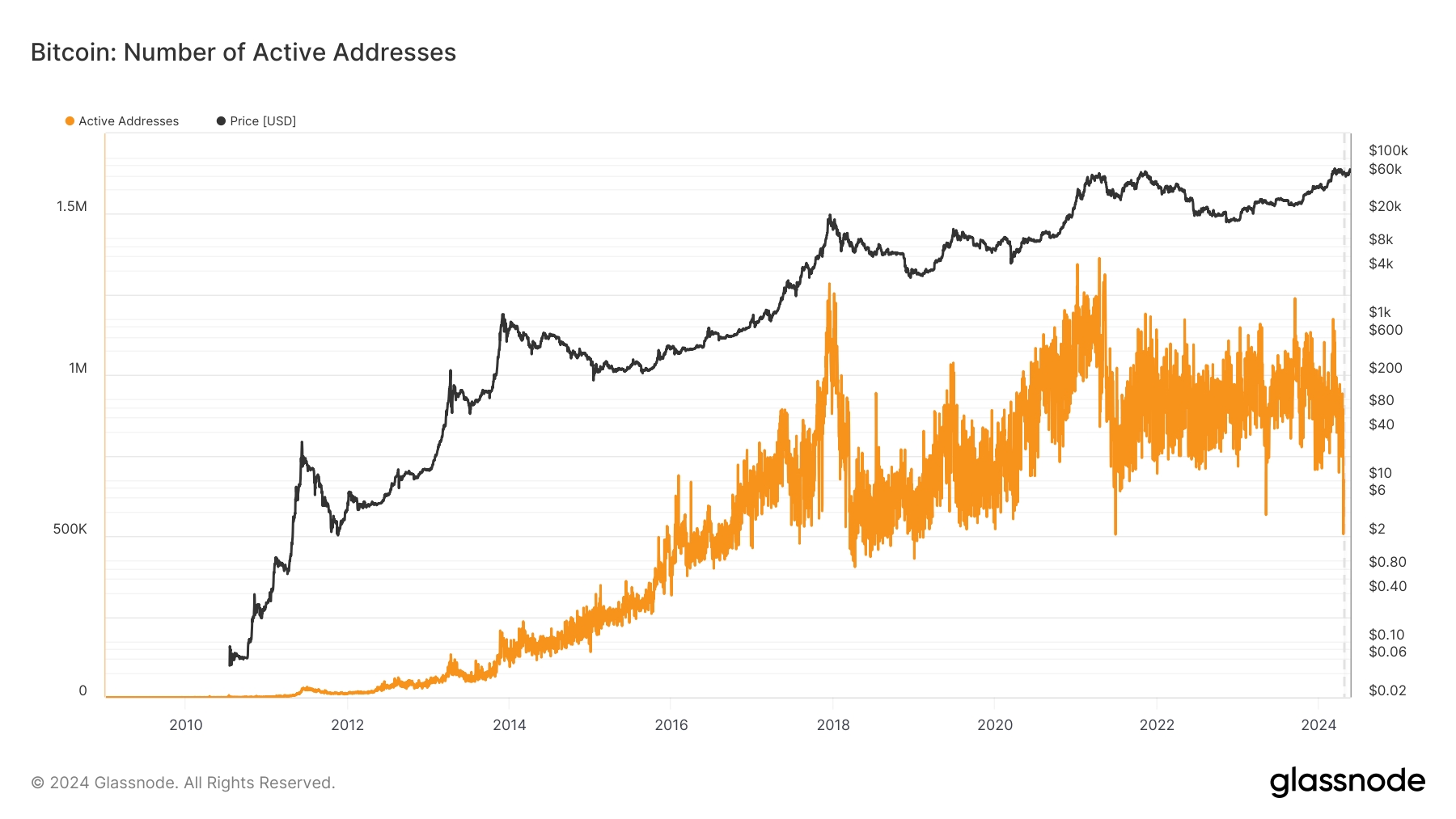

На реалістичність ведмежого прогнозу вказує й знижена кількість активних біткоїн-адрес і вповільнення темпів їх створення.

Це свідчить про скептицизм ринку щодо короткострокового бичачого розвороту після нещодавньої фази корекції.

Незважаючи на це, довгострокові перспективи біткоїна залишаються оптимістичними, оскільки 8 травня Santiment відзначив зростання активності біткоїн-китів.

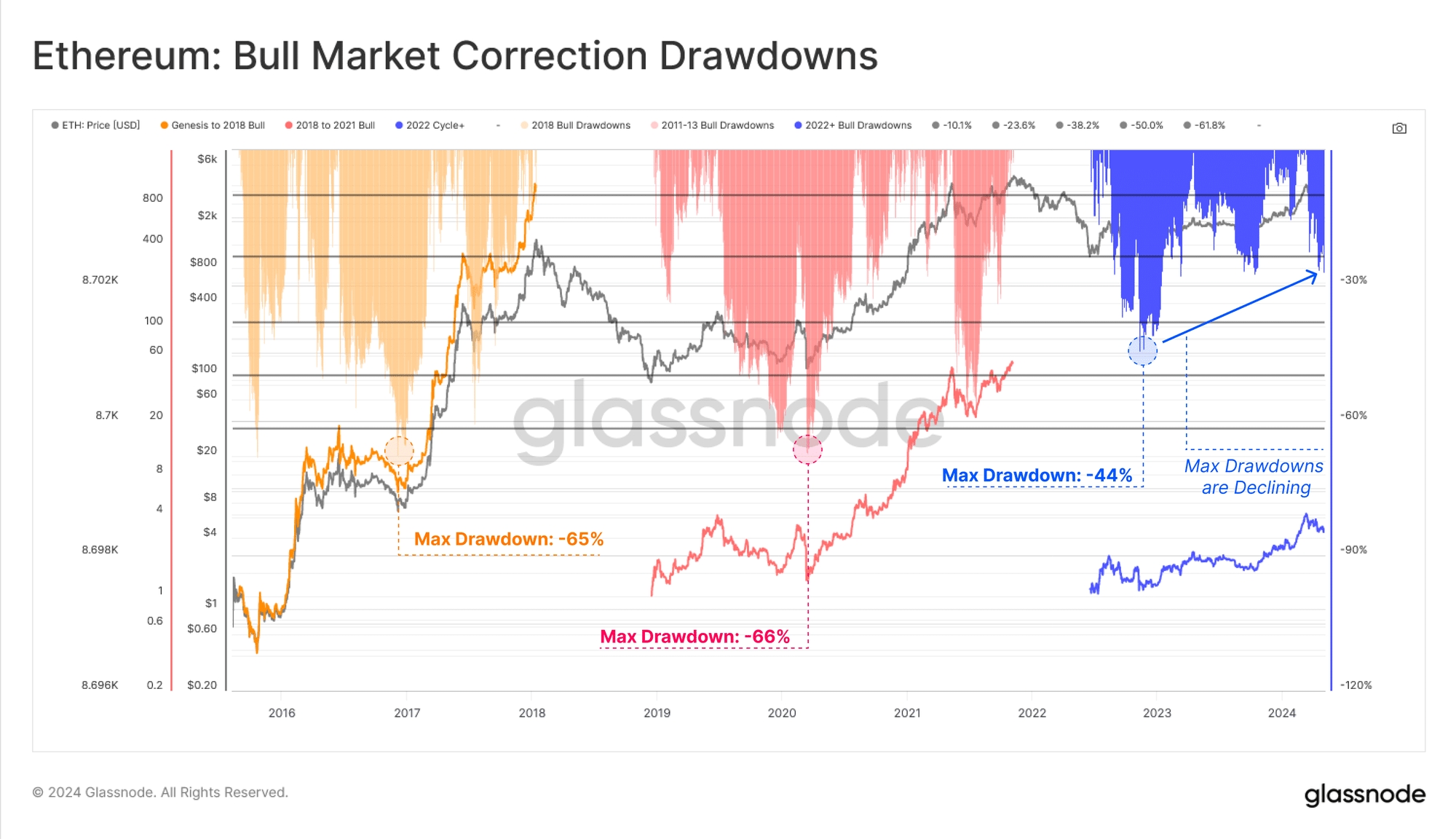

Мінливість ефіру

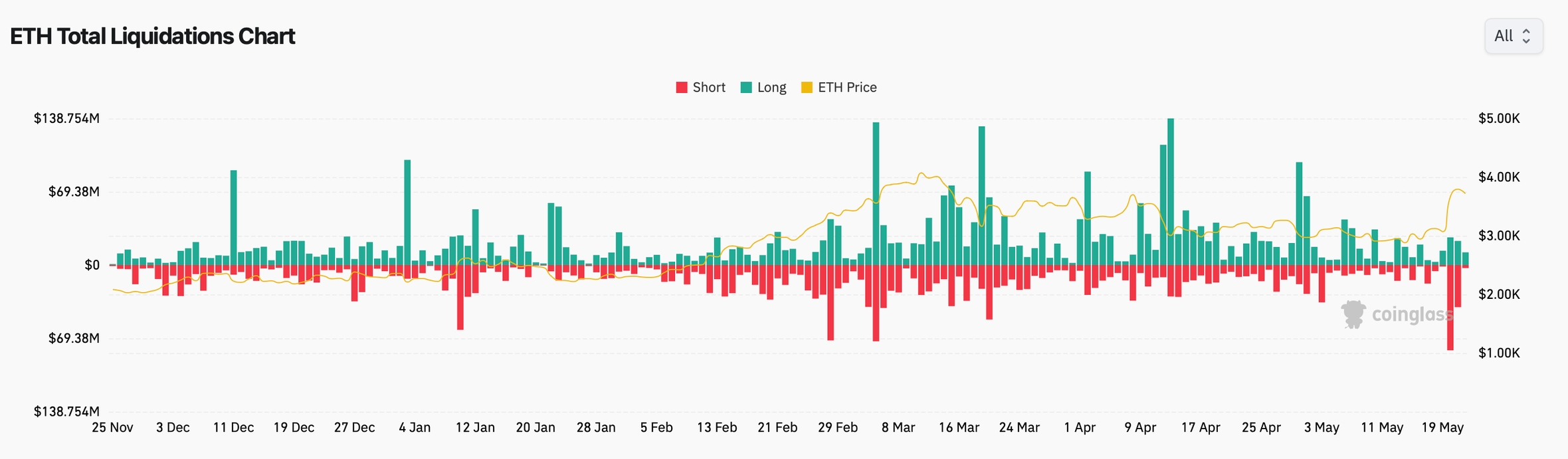

Після різкого падіння ціни 7 травня, ефір (ETH) зазнав ще більшої ліквідації довгих позицій. В результаті активності “шортів” ціна ETH опустилася нижче цінового діапазону в $3 000.

Коливання відбулося на тлі раптового відкликання компанією Grayscale заявки на реєстрацію ф'ючерсного обмінного фонду (ETF) на ефірі, що принесло песимістичні сигнали учасникам ринку, які передбачали можливий наступний крок SEC.

Тим не менш, протягом 16 і 17 травня ефіру вдалося локально вирватися з ведмежого тренду і відновитися до цінової зони у $3 000.

Тим не менш, 4-годинний графік Ефіру свідчить про продовження ведмежих настроїв, оскільки 50-, 100- та 200-денні експоненціальні ковзні середні (ЕМА) реєструють нейтральну тенденцію.

Натомість на денному графіку ефір подає надії на відновлення монети, про що говорить “бичачий трикутник”, сформований довгостроковим ведмежим настроєм, а також Bollinger Bands (BB), який демонструє знижену волатильність активу.

Мляві показники ефіру можна пояснити індексом вартості короткострокового утримувача, який показує, що поточні ціни наближаються до вартості нещодавніх покупців. Це означає, що будь-яке подальше падіння ринку може спровокувати панічний розпродаж.

Корекційний тренд альткоїнів

Поки мемкоїни завойовують інтерес інвесторів, більшість альткоїнів демонструють низхідний тренд.

Так, Tellor (TRB) – нативний токен однойменного протоколу – після різкого зростання на 185% розвернув тренд і знизився на понад 30% з початку травня.

На потенційного силу ведмежої тенденції вказує й індекс відносної сили (RSI), який демонструє експоненційне зниження.

Тим часом, Render (RNDR) продемонстрував 50% зростання за минулий тиждень після того, як Apple під час презентації свого останнього iPad з чіпом M4 коротко згадала про Octane – програмне забезпечення для 3D-дизайну, що працює на базі Render Network. Що показово, RNDR не вдалося утримати локальний максимум, на що вказує зниження його ціни на понад 50% впродовж тижня.