Кожен із початківців у торгівлі криптовалютами не раз цікавився техніками передбачення поведінки активу, або ж сумнівався в такій можливості. Ба більше, навіть деякі професійні трейдери не вбачають логічності та послідовності в ринкових сценаріях розвитку.

Тим не менш, інструменти для аналізу та прогнозування криптовалют існують. Серед головних із них – технічний аналіз і фундаментальний аналіз.

Сьогодні ми дослідимо саме технічний аналіз, його індикаторний вид і практичну реалізацію, а також зрозуміємо, як він відрізняється від фундаментального.

Основна відмінність технічного аналізу від фундаментального

У технічному аналізі основним об'єктом спостереження є ціна, її рух упродовж певного часового періоду, ціновий тренд тощо.

Натомість фундаментальний аналіз фокусується на інформації про актив – токеноміку проєкту, його репутацію, маркетингову стратегію й інші аспекти зовнішнього та внутрішнього середовища розробника.

Криптосленг

Токеноміка (з англ. “tokenomics” – “token” і “economics”) – це термін, який визначає економіку токена. У ній описуються фактори, що впливають на використання та цінність токена, зокрема, створення та поширення токена, попит і пропозицію, механізми стимулювання та графіки спалювання.

Якщо тригером купівлі чи продажу конкретної криптовалюти по технічному аналізу є конкретний діапазон ціни, то тригером купівлі чи продажу криптовалюти по фундаментальному аналізі є врахування теперішнього стану ринку та визначення реальної оцінки активів.

Простими словами, якщо базисом технічного аналізу криптовалюти є конкретний ціновий діапазон, то основою фундаментального є врахування теперішнього стану ринку та визначення реальної оцінки активів.

Історія технічного аналізу

Історія технічного аналізу починається аж із 17 століття, коли сефардський єврейський торговець Джозеф де ла Вега випустив книгу “Плутанина плутанин”, яка стала першим задокументованим свідченням про технічний аналіз.

Основу сучасного трейдингу та технічного аналізу заклав і Хомма Мунехіса – японський торговець рисом, який розробив унікальний графік цінових інтервалів, який ми зараз знаємо як “свічки”.

Тим не менш, “батьком” технічного аналізу вважається американський журналіст Чарльз Доу. Саме він є засновником одного з найголовніших фінансових видань у світі The Wall Street Journal.

Головні принципи технічного аналізу

Ринок враховує все

Усі події в тій чи іншій силі обов'язково впливатимуть на коливання цін. Усе що відбулось, відбувається або відбуватиметься вже закладено в ціну.

Така гіпотеза — ключ до технічного аналізу. Іншими словами — немає сенсу слідкувати за інформацією на ринку. Усі позитивні чи негативні новини буде відображено на графіку.

Ринкові тренди – типи, фази та характеристики

Існують три основних типи ринкових тенденцій:

Ріст

Падіння

Консолідація – рух ціни за відсутністю тренду, тобто відсутність зростання або падіння.

Власне тренд (росту чи падіння) має чотири фази:

Фаза накопичення – заходження в позицію великих за обсягом бюджетів

Фаза участі натовпу – етап тенденції, який чітко відображений на графіку

Фаза кульмінації – під час цієї фази досвідчені гравці зазвичай виходять з угоди, у той час як новачки збільшують власні інвестиції

Фаза перерозподілу – формування нового тренду.

Варто зауважити, що місце ринкової тенденції визначається наступними характеристиками:

Індекси тренду повинні підтверджувати один одного, а не суперечити.

Обсяг торгів повинен підтверджувати тренд.

Тренд триває до того часу, поки на графіку не видно його зміни.

Важливо: злам тренду (“пробиття” трендової лінії) ще не означає його завершення. Проте ймовірність його продовження завжди буде вищою ніж ймовірність його зміни.

Типи ринкової торгівлі за Чарльзом Доу

Теорія Доу-Джонса (Dow-Jones) авторства Чарльза Доу виокремлює три типи ринкової торгівлі:

Довгострокова — торгівля за основним трендом ринку;

Середньострокова — корекції та локальні імпульси в межах основного тренду;

Інтрадей (intraday) торгівля — короткострокова торгівля, скальпінг, торгівля в межах одного дня.

Види технічного аналізу

Технічний аналіз є настільки розвиненим інструментом, що його реалізація не обмежується теорією Доу-Джонса. Загалом, існують два види такого аналізу:

Індикаторний аналіз

Графічний аналіз

Розглянемо кожен із них детальніше.

Індикаторний аналіз

Визначення

Індикаторний аналіз — це метод прогнозування руху ціни з використанням певних індикаторів для подальшого прийняття рішень. Індикатори – це програми, які за допомогою математичних формул аналізують та трактують поведінку ціни.

На сьогоднішній день, найпопулярнішими індикаторами серед трейдерів є середня ковзна (Moving Average), Stochastic, MACD, середня ковзна (MA), RSI та смуги/лінії Боллінджера.

Розглянемо кожен із індикаторів окремо.

Індикатор “середня ковзна (Moving Average)”

Середня ковзна (Moving Average, MA) — це індикатор, який згладжує ціновий графік і показує напрямок основного тренду.

Є три типи середніх ковзних:

Проста середня ковзна

Середньозважена середня ковзна (Moving Average Weighted, WMA)

Експоненціальна ковзна середня (Moving Average Exponential, EMA)

Чим більший період, заданий в індикаторі середньої ковзної, тим менш чутливий графік до зміну ціни.

Як торгувати за допомогою середніх ковзних? Наведемо найпростіший приклад. Варто додати середню ковзну довжиною 200 та середню ковзну довжиною 50. 200 і 50 — це періоди, за який буде обчислюватись показник. Якщо середня ковзна 200 і 50 між собою перетинаються — це може свідчити про розворот тренду.

Цікавий факт, чому зазвичай популярні саме 200 і 50 MA. Це прийшло з фондового ринку. 200 — це кількість робочих днів фондової біржі на рік. 50 — це середня кількість робочих днів за квартал. Якщо переносити такі показники середніх ковзних на криптовалюту, вони можуть не зовсім коректно відпрацьовувати. Річ у тім, що ринок криптовалют працює 365 днів на рік. Саме тому показники 200 і 50 можуть часто не працювати. Тут варто бути уважним і шукати той період, який дає прибуток за вашою торговою стратегією.

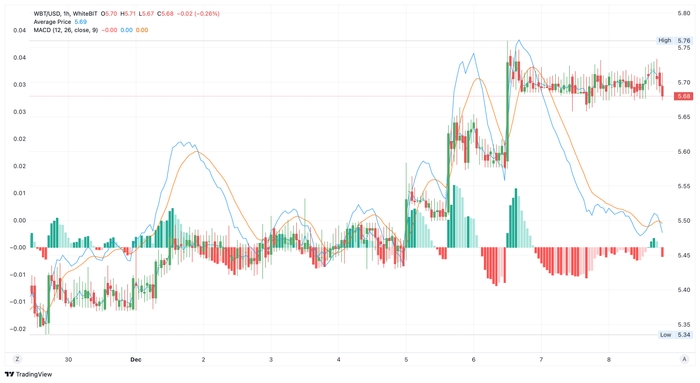

Індикатор MACD

MACD (Moving Average Convergence/Divergence) – це індикатор відстеження тренду, який працює на базі взаємодії середніх ковзних. Таку формулу використовують для визначення сили тренду і напрямку тренду, а також для пошуку точок його розвороту.

Індикатор MACD складається з 3-х частин:

Власне лінія MACD, яка показує різницю між швидкою середньою ковзною (короткий період) і повільною (довгий період);

Сигнальна лінія — це середня ковзна лінія MACD;

Гістограма розбіжності лінії MACD та сигнальної лінії.

Застосування MACD:

Перетин лінії MACD і сигнальної лінії. Перетин сигнальної лінії лінією MACD знизу догори є сигналом на придбання, натомість пробиття сигнальної лінії лінією MACD згори донизу є сигналом на продаж. При цьому варто враховувати місце розташування лінії MACD відносно нульової, щоб відсікти потенційно збиткові трейди.

Перетин Лінії MACD і нульової лінії. Такий сигнал свідчить про глобальний напрямок руху ціни. Якщо лінія MACD перетинає нульову лінію знизу — розпочинається тренд падіння, якщо вгорі — тренд росту. Проте на практиці є дуже багато хибних сигналів, коли нульова лінія прошивається у дві сторони лінією MACD.

Дивергенція лінії MACD та реального графіку ціни активу. У випадку, якщо реальний графік ціни успішно рухається у тренді росту, а лінія MACD не оновлює своїх максимумів, це може свідчити про потенційний розворот ринку. І навпаки: активне падіння ціни криптовалюти та відсутність оновлень локальних мінімумів лінії MACD сигналізує про розворот тренду вгору.

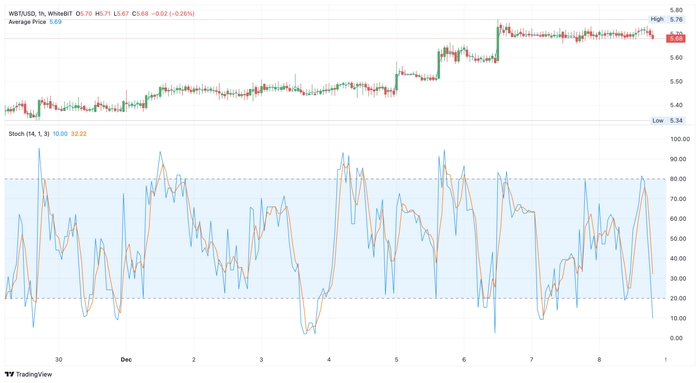

Індикатор Stochastic

Індикатор Stochastic є корисним саме у консолідаційній торгівлі. Основна ідея формули полягає у визначенні інтенсивності зміни ціни активу.

Індикатор складається з двох ковзних середніх. Перша, більш динамічна, має назву %К і будується за останнім значенням ціни, а також за мінімальною та максимальною цінами за заданий в індикаторів період. Друга лінія на індикаторі є середньою ковзною лінії %К і має назву %D.

Найпоширеніша стратегія торгівлі за Stochastic – чекати перетину показника 20% або 80%. Перевищення діапазону 20% вгору є сигналом для покупки. Зниження 80% є сигналом для продажу. Для більшої точності та фільтрації хибних сигналів індикатора Stochastic, його використовують у парі з простою середньою ковзною (MA).

Індикатор RSI

Індикатор RSI (Relative Strength Index) визначає динаміку ціни під час наявного тренду та визначає перекупленість або перепроданість ринку. Фактично, індикатор порівнює активність руху ціни в минулому (за певний період) з теперішньою ціновою ситуацією.

Простими словами, якщо індикатор показує позначку 100 – актив перекуплений тобто він зазнав надмірних інвестицій. Натомість, коли показник RSI знаходиться на відмітці 0, це означає, що певна монета чи токен зазнала інтенсивних продажів. Проте це чудово працює в консолідації або під час слабкого тренду.

Як торгувати за допомогою індикатора RSI:

Контроль перетину відміток 30% і 70%. Для того, щоб відфільтрувати хибні сигнали на вхід чи вихід з позиції, варто звертати увагу, коли показник RSI саме виходить за межі відміток 70% (у випадку падіння) або 30% (у випадку росту);

Дивергенція індикатора RSI та ціни активу. Якщо Ви помітили, що графік руху ціни та графік індикатора RSI мають розбіжності (наприклад графік ціни криптовалюти росте, а графік RSI падає, або не повторює росту) це сигнал для потенційного розвороту ринку.

Основна різниця між індикатором Stochastic і RSI полягає в тому, що Stochastic призначений для нестабільних ринків (слабкий тренд, консолідація) а RSI чудово себе проявляє на чітко вираженому тренді.

Лінії Боллінджера

Лінії Боллінджера (Bollinger Bands) використовуються для визначення волатильності на ринку та рівня перекупленості чи перепроданості певного активу. Індикатор формує певний діапазон руху ціни.

За допомогою середньої ковзної лінії (20 SMA за замовчуванням), яка також є й середньою лінією між лініями Боллінджера, індикатор демонструє розподіл цін між середнім значенням. Із підвищенням волатильності на ринку, лінії Боллінджера активно на це реагують і розширюються, формуючи новий ймовірний діапазон руху ціни. У випадку зниження волатильності звужуються й лінії Боллінджера.

Як використовувати Лінії Боллінджера для торгівлі:

Визначення рівня волатильності на ринку. Систематичне звуження Ліній Боллінджера свідчить про підготовку ціни до потужного імпульсу.

Визначення точок входу і виходу з позицій. Звісно, використовуючи тільки індикатор Лінії Боллінджера ви ризикуєте часто отримувати хибні сигнали. Проте, якщо ціна “пробиває” одну з Ліній, існує ймовірність високої перекупленості або перепроданості певної криптовалюти.

Переваги та недоліки індикаторів

Головною перевагою індикаторів є автоматичність їхнього виконання. Завдяки гнучким налаштуванням кожної формули, ви зможете внести параметри власної торгової стратегії, які програма реалізує замість вас.

Тим не менш, індикатори мають доволі критичний недолік – вони демонструють неактуальні дані з точки зору хронології, тобто запізнюються.

Навіть свічки руху ціни, які є основоположним трейдинговим індикатором, трохи відстають від реального часу. Тим не менш, вони продовжують бути основою кожного торгового інтерфейсу, без яких трейдинг неможливо уявити.

Заключні думки: чому свічки – найкращий індикатор?

Свічковий графік містить інформацію про:

Ціни початку та завершення торгівлі в межах певної свічки;

Мінімальне та максимальне цінове значення певної свічки.

Фактично, свічковий графік дає нам проаналізувати минуле. Отже, ураховуючи той факт, що обчислення за індикаторами проводиться на основі показників певної кількості останніх свічок, точність MA, MACD та інших формул експоненційно знижується, що робить їх саме допоміжними засобами торгівлі.

Саме тому фокусуйтеся на аналізі свічкового індикатору, і тільки при необхідності отримання додаткової інформації звертайтеся до інших формул, логіку та структуру яких важливо докорінно вивчити.

У цій статті ми розібралися в поняттях “фундаментальний аналіз” і “технічний аналіз”, заглибилися в останній термін і розглянули індикаторний вид технічного аналізу. Наступна стаття буде присвячена графічному технічному аналізу.

Про рубрику:

Whitebase Trading – серія навчальних статей з криптоторгівлі, заснована на відеотренінгу Whitebase Trading від компанії WhiteBIT – європейської криптобіржі, заснованої у Харкові.