Центральні банки в основному відповідають за підтримку інфляції в інтересах сталого економічного зростання , одночасно сприяючи загальній стабільності фінансової системи. Якщо центральні банки вважатимуть за потрібне, вони втручатимуться на фінансові ринки відповідно до визначеної « Основи монетарної політики ». Запровадження такої політики ретельно контролюється та очікується трейдерами Forex, які прагнуть скористатися отриманими змінами валют.

Ця стаття присвячена ролі головних центральних банків і тому, як їх політика впливає на світовий ринок Forex.

Що таке центральний банк?

Центральні банки є незалежними установами, які використовуються країнами в усьому світі для допомоги в управлінні комерційною банківською діяльністю, встановлення процентних ставок центрального банку та сприяння фінансовій стабільності по всій країні.

Центральні банки втручаються у фінансовий ринок, використовуючи наступне:

Операції на відкритому ринку : операції на відкритому ринку (ОМО) описують процес, за допомогою якого уряди купують і продають державні цінні папери (облігації) на відкритому ринку з метою збільшення або скорочення кількості грошей у банківській системі.

Ставка центрального банку : ставка центрального банку, яку часто називають дисконтною ставкою або ставкою федеральних фондів, встановлюється комітетом з монетарної політики з метою підвищення або зменшення економічної активності. Це може здатися нелогічним, але перегрів економіки призводить до інфляції, і саме її центральні банки прагнуть підтримувати на помірному рівні.

Центральні банки також виконують роль кредитора останньої інстанції. Якщо уряд має помірне відношення боргу до ВВП і йому не вдається залучити гроші через аукціон облігацій, центральний банк може позичити гроші уряду для покриття його тимчасової нестачі ліквідності.

Наявність центрального банку як кредитора останньої інстанції підвищує довіру інвесторів. Інвестори більш спокійні, що уряди виконають свої боргові зобов'язання, і це допомагає знизити витрати на державні запозичення.

Обов’язки центрального банку

Центральні банки були створені для виконання повноважень, щоб служити суспільним інтересам. Хоча обов’язки можуть відрізнятися в різних країнах, основні обов’язки включають наступне:

1) Досягти та підтримувати цінову стабільність : Центральні банки мають завдання захищати вартість своєї валюти. Це робиться шляхом підтримки помірного рівня інфляції в економіці.

2) Сприяння стабільності фінансової системи : центральні банки піддають комерційні банки низці стрес-тестів, щоб зменшити системний ризик у фінансовому секторі.

3) Сприяння збалансованому та сталому зростанню економіки : загалом існує два основні шляхи, якими країна може стимулювати свою економіку. Це через фіскальну політику (державні витрати) або монетарну політику ( втручання центрального банку ). Коли уряди вичерпали свої бюджети, центральні банки все ще можуть ініціювати монетарну політику, намагаючись стимулювати економіку.

4) Нагляд і регулювання фінансових установ : на центральні банки покладено обов’язок регулювати та наглядати за комерційними банками в суспільних інтересах.

5) Мінімізація безробіття : окрім цінової стабільності та сталого зростання, центральні банки можуть бути зацікавлені в мінімізації безробіття. Це одна з цілей Федерального резерву.

Центральні банки та процентні ставки

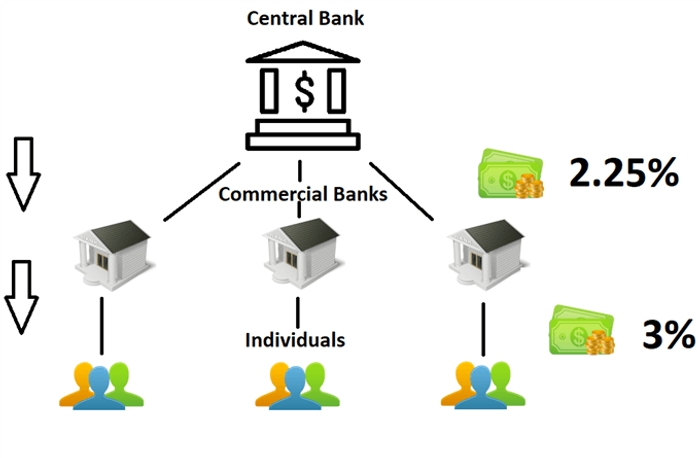

Центральні банки встановлюють відсоткову ставку центрального банку, а всі інші відсоткові ставки, які мають фізичні особи за особистими позиками, кредитами на житло, кредитними картками тощо, випливають із цієї базової ставки. Процентна ставка центрального банку – це відсоткова ставка, яка нараховується комерційним банкам, які бажають позичити гроші в центрального банку на нічній основі.

Цей вплив процентних ставок центрального банку зображено нижче, коли комерційні банки стягують з фізичних осіб вищу ставку, ніж ставка, яку вони можуть забезпечити в центральному банку.

Комерційним банкам необхідно запозичувати кошти в центрального банку, щоб відповідати сучасній формі банківської діяльності, яка називається банківською системою часткового резервування. Банки приймають депозити та надають позики, тобто вони повинні забезпечити наявність достатньої кількості готівки для щоденного зняття коштів, а решту грошей вкладників позичати підприємствам та іншим інвесторам, яким потрібна готівка. Банк отримує прибуток завдяки цьому процесу, стягуючи вищі процентні ставки за кредитами, виплачуючи нижчі ставки вкладникам.

Центральні банки визначатимуть конкретний відсоток усіх коштів вкладників (резерв), який банки зобов’язані відкладати, і якщо банк цього не досягне, він може позичити у центрального банку за ставкою овернайт, яка базується на річних процентна ставка центрального банку.

Валютні трейдери уважно стежать за ставками центрального банку, оскільки вони можуть мати значний вплив на валютний ринок. Інституції та інвестори, як правило, стежать за прибутковістю (відсотковими ставками), тому зміни в цих ставках призведуть до того, що трейдери спрямують інвестиції в країни з вищими процентними ставками.