І. Вступ

Той, хто хоча б трішки цікавиться темою фінансів чи інвестицій, чув останні новини про можливий обвал американського ринку та настання великої кризи, якої світ не бачив ще з початку ХХ століття. Простори інтернету заполонили панічні настрої, що все тримається на волосині.

Настання такого сценарію, очевидно, вплине не тільки на США. Наслідки відчують також і інші країни, які тісно повʼязані із Штатами економічно, доказом чого були попередні кризи. Україна — не є виключенням.

У цьому довгочиті поговоримо про індикатори, які свідчать про можливість настання в США великої кризи. Любителям різних графіків буде особливо цікаво.

ІІ. Безробіття

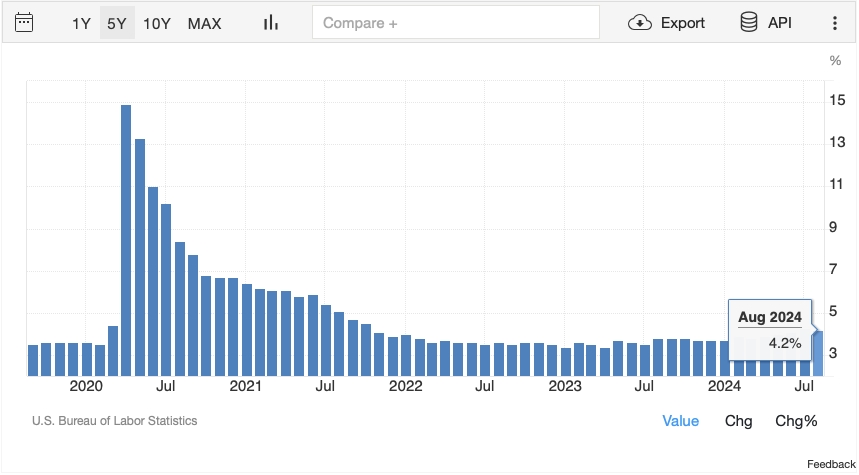

Дані по безробіттю в США за липень 2024 року сколихнули фінансові ринки. Показник в 4,3% у порівнянні зі середнім у 3,5%, який тримався з листопада 2021 року (мал. 1), призвів до падіння індекса SP500 (складає 500 найбільший за капіталізацією компаній США) на 6,5% буквально за два дні (02-03.08.2024). Дані за серпень хоч і вийшли відповідно до прогнозів у 4,2% (мал. 1), проте на зміни в настроях інвесторів суттєво не вплинули. Індекс SP500 впав 06.09.2024 на 2,5%.

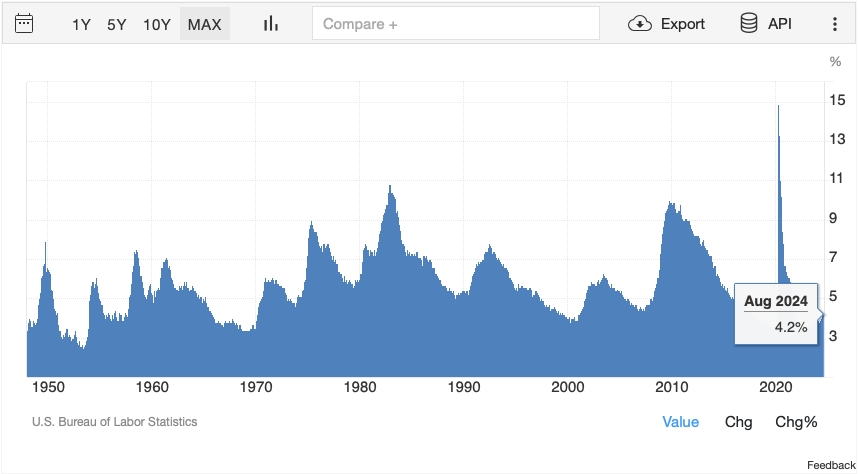

Історично указані рівні не можна назвати критичними (мал. 2).

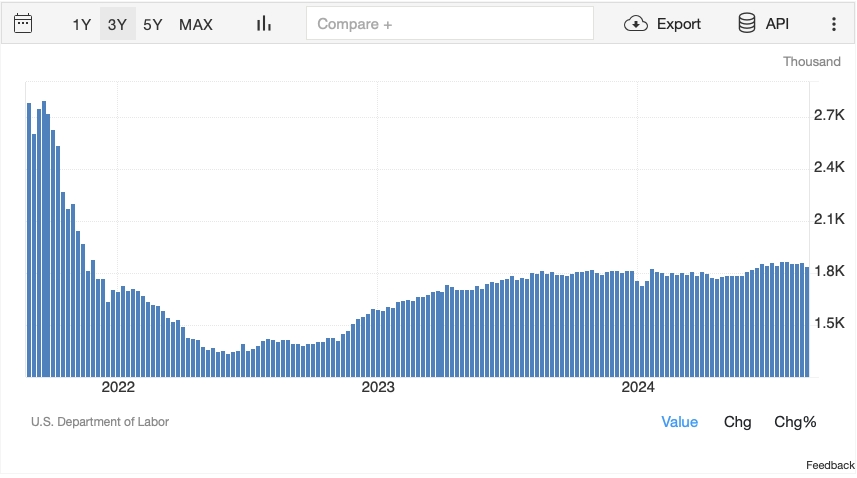

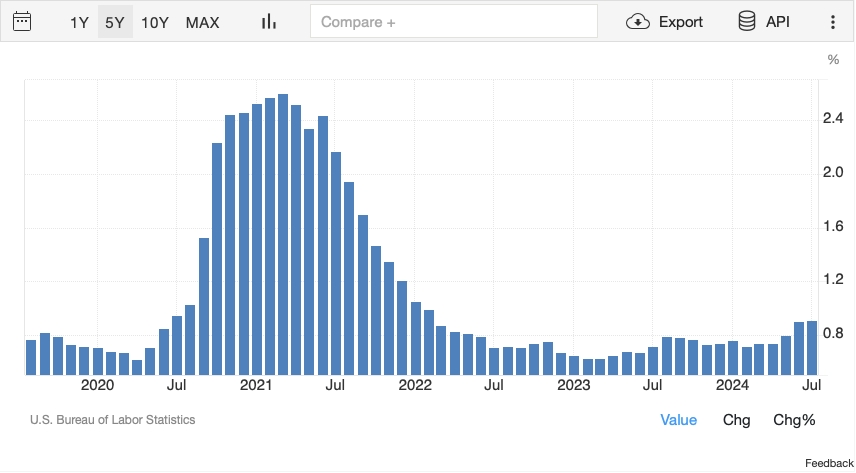

Проте інвесторів лякає сама можливість настання рецесії, що відображається на їх рішенні продавати накопичені активи. Їх побоювання підтверджуються також зростанням рівня так званого довгого безробіття, тобто більше 2 тижнів (мал. 3) та 27 тижнів (мал. 4).

З початку 2021 року, окрім цього, у США постійно збільшується кількість осіб, які мають часткову зайнятість (мал. 5).

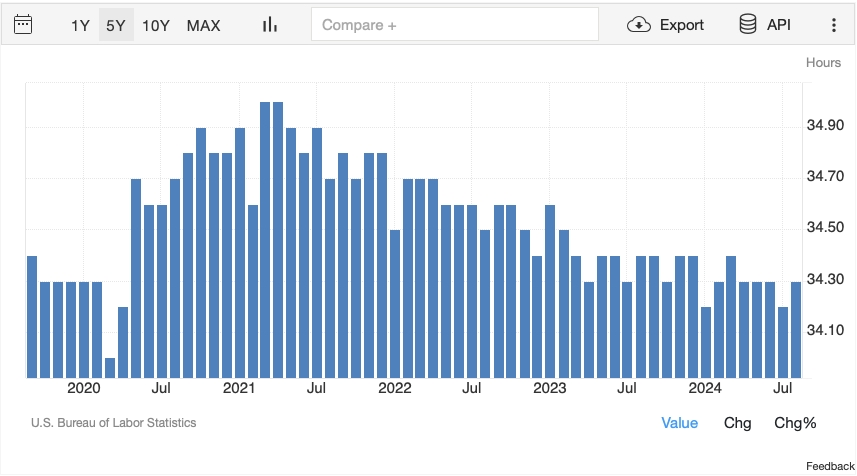

Середня кількість робочих годин на тиждень зменшилась до рівня квітня 2020 року (34,2 години) (мал. 6).

Працюючи менше, населення менше зароблятиме, та, відповідно, матиме менше можливостей витрачати кошти на товари та послуги. Такий стан справ рано чи пізно відобразиться на прибутках компаній, що в свою чергу приведе до відтоку інвесторів і обвалу цін на активи.

Класичний сценарій кризи.

ІІІ. Ставка ФРС США

У США 2022-2024 роки пройшли під гаслом боротьби з високою інфляцією, яка на піку становила 9,1% (мал. 7).

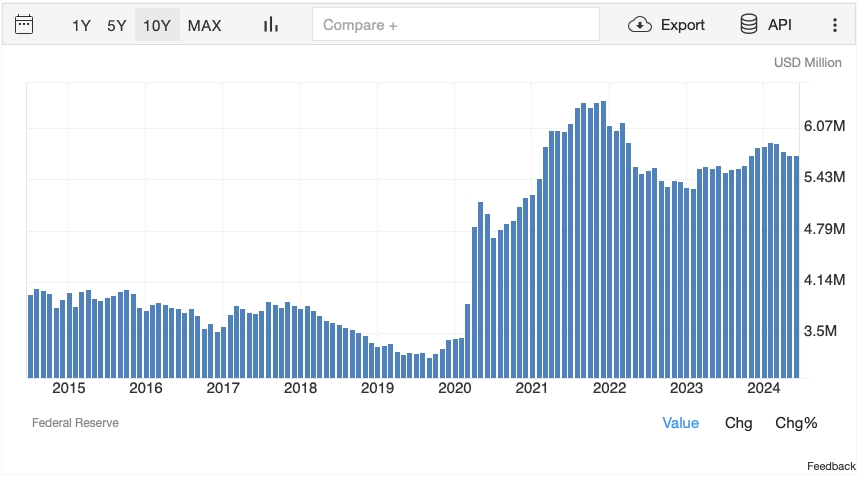

Така ситуація є наслідком політики «друкуй гроші, а далі — що буде, те буде» (мал. 8 — рівень грошової маси М1, тобто кількості готівки, яка циркулює в економіці).

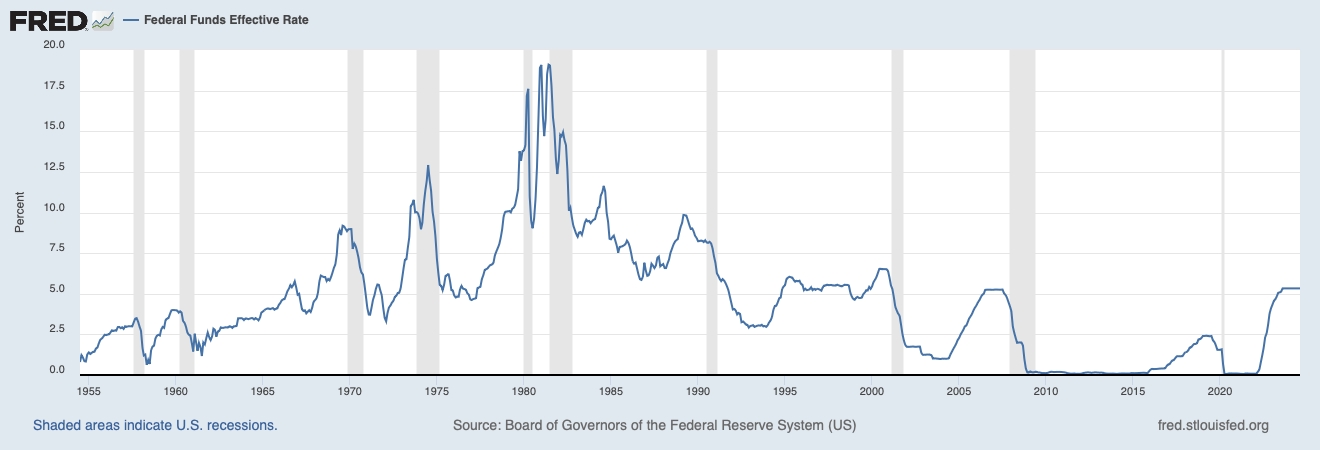

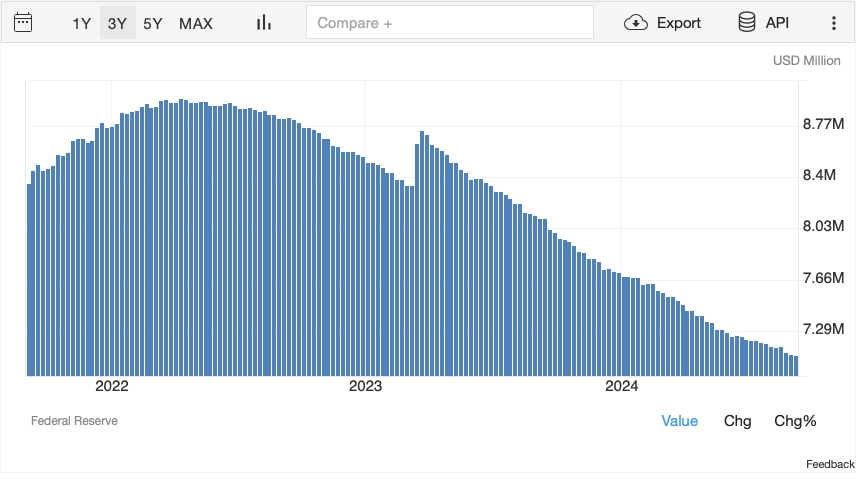

Основними механізмами боротьби ФРС США (аналог центрального банку) з інфляцією є підвищення ставки кредитування всіх банків та скорочення свого балансу. Цим резервна система займається вже другий рік поспіль і не безуспішно. Рівень ставки в 5,33% (мал. 9) та скорочення балансу на більше 1 трлн. дол. США за два роки (мал. 10) змусили інфляцію знизитись до 2,9% (мал. 11).

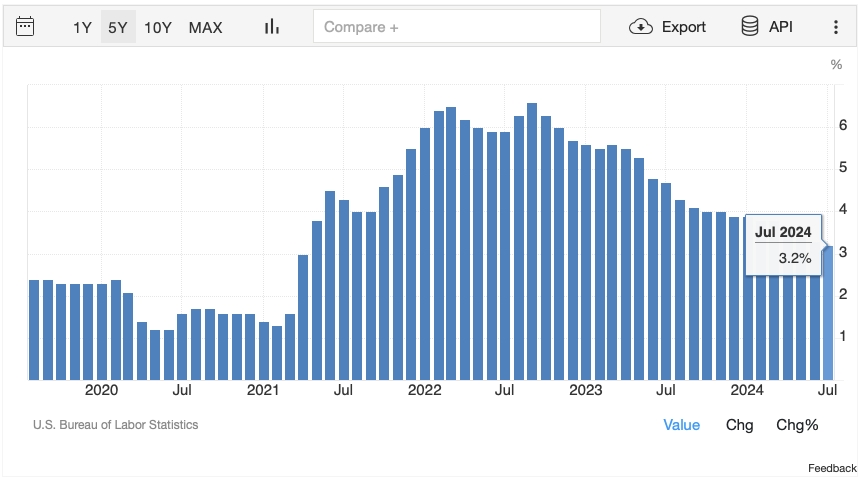

У той же час, показник інфляції за виключенням продуктів харчування та палива, на який у першу чергу слід орієнтуватись, донині становить 3,2% (мал. 12). Він є більш інформативним, адже не враховує продукти харчування та паливо, які піддаються сезонним факторам.

Така боротьба з інфляцією, утім, має в майбутньому певні наслідки. Висока ставка кредитування банків змушує їх піднімати власні ставки на кредити населенню та бізнесу. Проте дорогі кредити відображаються на їх майбутніх доходах не одразу. Така картина називається ефектом койота, який завис у повітрі (по мотивам відомого мультика) (мал. 13). В результаті, коли економічний рівень врешті решт стрімко знижується, ФРС США починає робити аналогічні дії, тільки навпаки. Вона опускає ставку і скуповує активи до свого балансу для стимулювання економіки, що ми бачили у 2020 році. Таким чином, резервна система реагує на кризу з затримкою, тоді, коли вона вже по суті настала.

Історичні відомості свідчать, що кризи в США настають у 100% випадків після початку зниження резервною системою ставки (мал. 9).

ІV. Перекупленість фондового ринку

Станом на сьогодні індекс SP500 перебуває на своєму історичному максимумі (мал. 14).

У той же час, рушієм зростання американського фондового ринку за останній рік були в основному компанії технологічного та інформаційного секторів, такі як: NVIDIA Corp. (+140%), Apple Inc. (+22%), Meta Platforms, Inc. (+76%), Alphabet Inc. (+20%), Microsoft Corp. (+26%). При цьому, інші сектори від ринку відставали. Причиною цього є бум штучного інтелекту та великі сподівання на компанії, які з ним повʼязані. Ризик того, що ця бульбашка лусне, очевидний багатьом досвідченим інвесторам, які памʼятають 2000-2001 роки (криза «Доткомів»).

Перебування індекса SPX500 на історичних максимумах рано чи пізно примусить інвесторів та трейдерів фіксувати свої прибутки, тобто продавати куплені раніше активи.

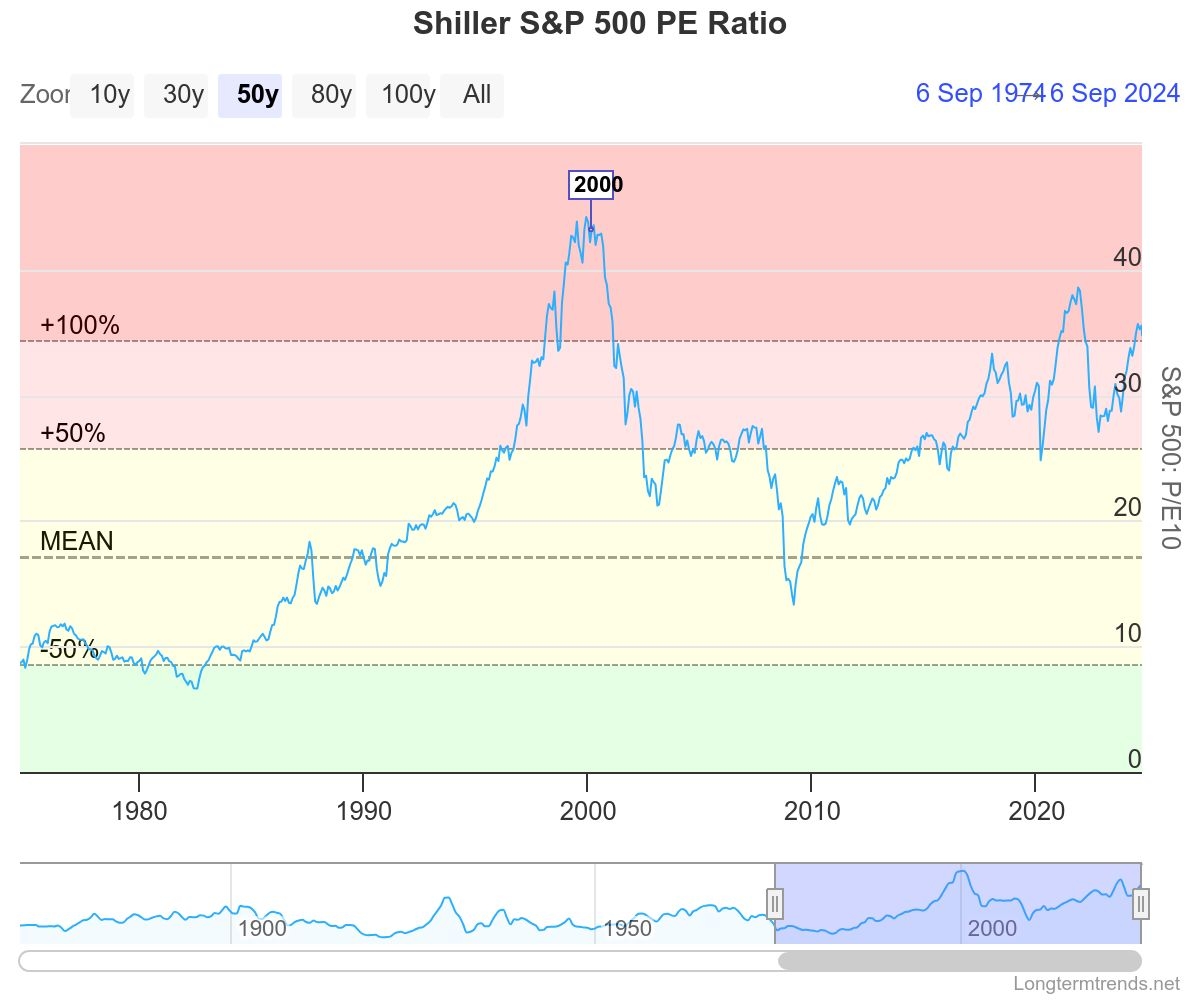

Їх рішення буде підкріплюватися тим, що співвідношення цін американських компаній до їх доходів (так званий коефіцієнт P/E) хоч і не досягло історичних максимумів, проте перебуває в зоні перекупленості (мал. 15). Це означає, що вартість акцій компаній (капіталізація) не відповідає їх реальним доходам (є несправедливою).

До того ж, співвідношення капіталізації індексу SP500 до ВВП США також перебуває на історичних максимумах (мал. 16), що також свідчить про переоцінку фондового ринку з боку інвесторів.

V. Різниця між 2-річними та 10-річними ставками державних облігацій

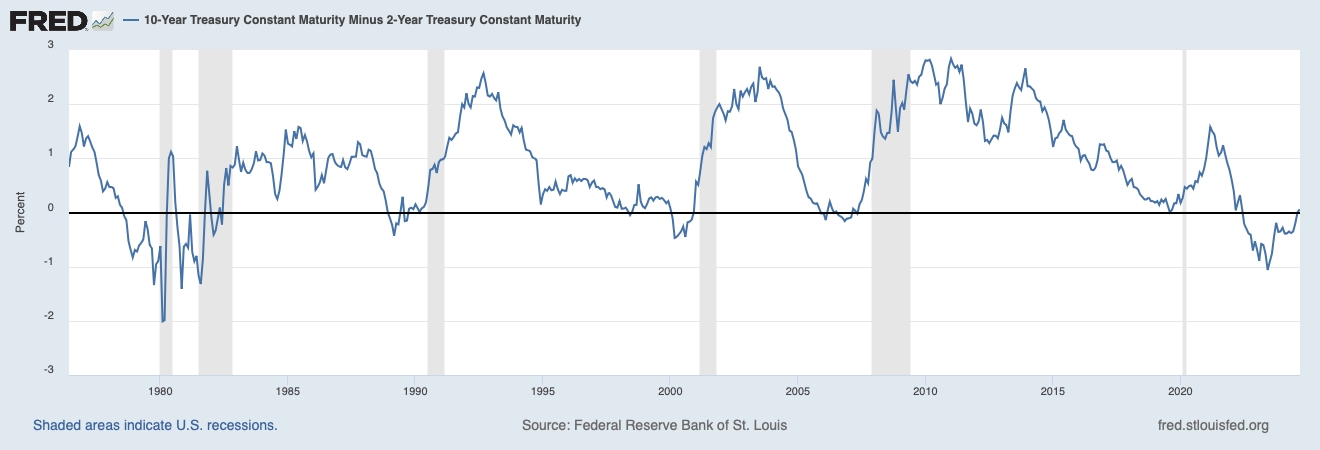

Різниця між 2-річними та 10-річними ставками державних облігацій з липня 2022 року мала відʼємні значення (мал. 17). Це означає, що на той час інвестори робили прогонози на настання кризи у короткостроковій перспективі. Після настання такої кризи, цей індикатор, зазвичай, знову набуває додатніх значень, адже в найближчому майбутньому відсутні будь-які ризики.

Нещодавно цей індикатор якраз набув додатніх значень (мал. 17).

Починаючи зі 1980 року, він в усіх випадках передбачив настання рецесії. «Цього разу буде інакше» наврядчи справдиться.

VI. Висновок

Настання криз неминуче. Протягом всього життя ми всі проходимо через цикли спадів та піднесень. Найголовніше — бути до них готовими та мати відповідний план дій, якого слід чітко притримуватись. На мою думку, криза — це найбільша можливість інвестора, адже більшість хороших інструментів мають велику знижку.

Використовуйте всі наявні можливості, аби забезпечити себе фінансово незалежним майбутнім. Як то кажуть: Попереджений — значить озброєний.

P.S. Цей довгочит не є інвестиційною порадою. Вкладання коштів у фондовий та криптовалютні ринки несе ризики, а тому кожному необхідно орієнтуватись на власні аналіз та стратегію.