Крива доходності та запаси:

Уолл-стріт називає ринок облігацій розумними грошима через його досвід прогнозування майбутніх економічних результатів

Аналізуючи взаємодію між облігаціями та акціями, трейдери часто дивляться на форму кривої прибутковості, щоб отримати уявлення про бізнес-цикл і передбачити ефективність акцій

Існує чотири основні режими кривої прибутковості: «ведмежий» (bear steepener), «ведмежий (bear flattener)», «бичачий» (bull steepener) і «бичачий (bull flattener)»

На Уолл-стріт трейдери часто кажуть, що ринок облігацій — це розумні гроші через його здатність прогнозувати зростання виробництва , інфляцію та процентні ставки — три ключові змінні для ширшої економіки, а отже, і для фінансових активів. Виходячи з цього сприйняття, інвестори іноді різко зосереджуються на облігаціях, вивчаючи повороти кривої дохідності , сподіваючись отримати інформацію про майбутні економічні показники та нові тенденції. Фінансова система дуже пов’язана, тому логічно, що сигнали, які надсилає один ринок, іноді можуть стати індикатором – можливо, навіть провідним – та інструментом прогнозування для іншого, який повільніше або неефективно включає нові дані.

Крива дохідність казначницького обласна

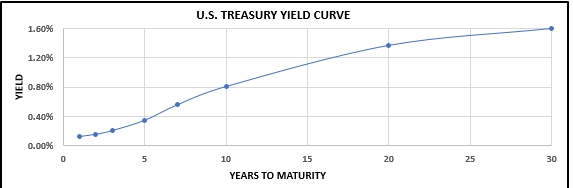

Крива прибутковості казначейських облігацій — це графічне зображення процентних ставок державних облігацій за різними строками погашення для всього спектру — від одноденної до 30 років. Він показує прибуток, який інвестор міг би отримати, позичаючи кошти уряду США протягом певного періоду часу, при цьому графік відображає дохідність цінного паперу на вертикальній осі та період запозичення на горизонтальній осі.

Крива може мати різну форму, але в здоровому середовищі вона, як правило, буде нахилена вгору, оскільки довгострокові боргові інструменти пропонуватимуть більший прибуток, ніж короткострокові, щоб компенсувати додаткові ризики, такі як інфляція та дюрація (див. малюнок нижче). Наприклад, 30-річна державна облігація часто матиме вищу прибутковість, ніж 10-річна банкнота, яка, у свою чергу, повинна мати вищу прибутковість, ніж 2-річна казначейська облігація.

Крива дохідності

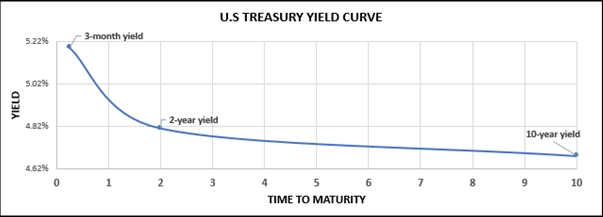

Хоча іноді це рідко, але довгостроковий цінний папір може мати нижчу прибутковість, ніж короткострокова інвестиція, створюючи низхідну строкову структуру процентних ставок . Коли це відбувається, ми говоримо, що крива дохідності інвертована.

Часто крива дохідності має тенденцію до інвертування після того, як центральний банк підвищив короткострокові ставки, щоб запобігти перегріву до такого рівня, що він обмежує діяльність і обтяжує економічні перспективи. Коли грошово-кредитна політика стала занадто обмежувальною, інвестори вважають, що процентні ставки в майбутньому доведеться знизити, щоб подолати можливий спад і зниження інфляції. Ці припущення призводять до того, що ставки за довгостроковими облігаціями падають нижче короткострокових, що призводить до інвертування кривої казначейства.

Історично інверсії часто віщували наближення спаду. Фактично, після Другої світової війни кожна інверсія кривої прибутковості (від 3 місяців до 10 років або 3 місяців 10 років) супроводжувалась економічним спадом.

Інвертована крива дохідності США

Замість того, щоб зосереджуватися на всій строковій структурі відсоткової ставки ринку казначейських зобов’язань, трейдери часто порівнюють дві прибутковості за двома конкретними строками погашення та називають їхній спред, виміряний у базисних пунктах, «кривою прибутковості». Найбільш аналізовані та часто згадувані криві у фінансових медіа:

Крива 2 роки/10 років, також відома як 2y10y (ще два десятки): це різниця між прибутковістю 10-річної казначейської облігації та прибутковістю 2-річної казначейської ноти.

Крива 3 місяці/10 років, також відома як 3m10y (називається як тримісячні десятки): Ця крива представляє різницю між прибутковістю 10-річних казначейських облігацій і прибутковістю 3-місячних казначейських векселів.

Зміни кривої врожайності

Зі зміною економічної активності, інфляційних очікувань, перспектив грошово-кредитної політики та умов ліквідності змінюватиметься і спред між довгостроковими та короткостроковими доходами казначейства. Коли спред збільшується, різниця між довгостроковими та короткостроковими ставками збільшується, і кажуть, що крива стає різкішою . Навпаки, коли терміновий спред стискається, кажуть, що крива дохідності вирівнюється .

Термін поширення може змінюватися з багатьох причин; наприклад, він може зрівнятися через те, що довгострокова прибутковість знижується та/або короткострокові ставки зростають (або поєднання того й іншого). Повороти кривої казначейства є ефективним індикатором ділового циклу в реальному часі і тому можуть допомогти розробити цікаві міжринкові торгові стратегії. Наприклад, досвідчені інвестори в акції будуть регулярно дивитися на форму та нахил кривої дохідності, щоб структурувати портфель акцій, щоб вловити нові економічні тенденції.

Потрібно знати чотири форми кривої

Ось короткий виклад чотирьох основних режимів кривої прибутковості та того, як вони можуть допомогти передбачити лідерство в секторі на ринку акцій.

Ведмежа ставка: довгострокові ставки зростають швидше, ніж короткострокові ставки, посилюючи криву дохідності. Це ризикове середовище , яке, як правило, виникає на ранніх стадіях бізнес-циклу після рецесії після того, як центральний банк знизив базову ставку та дав сигнал, що триматиме її на низькому рівні протягом деякого часу для підтримки відновлення. Пом’якшувальна монетарна політика створює рефляційний фон , підвищуючи визначені ринком довгострокові ставки на тлі покращення перспектив майбутньої економічної активності та інфляції. Розумні гроші вважають цю умову сприятливою для більшості акцій і особливо для циклічних секторів через швидше зростання прибутків . Під час ведмежого зростання ціни на сировинні, промислові та споживчі акції мають тенденцію до значного зростання. Банки (фінансові), які покладаються на позичання на короткий термін і кредитування на довгий термін, також добре працюють у ці періоди завдяки збільшенню чистої процентної маржі.

Згладжування: короткострокові прибутковості зростають швидше, ніж довгострокові, стискаючи строкові спреди та згладжуючи криву. Цей режим діє під час фази розширення та передує підвищенню ФРС ставки федеральних фондів, щоб утримати інфляційний тиск (передній кінець кривої в основному залежить від очікувань монетарної політики, визначених центральним банком). Часом волатильність може бути вищою, але це залишається ризикованим середовищем для акцій на фоні хороших прибутків. Він підтримує конструктивний фон для технологій, енергії та нерухомості.

Посилення зростання: короткострокова прибутковість падає швидше, ніж довгострокова прибутковість, посилюючи криву. Цей режим, як правило, є ризикованим і часто з’являється на початку рецесії, коли перспективи дуже невизначені, а центральний банк знижує короткострокові ставки, щоб стимулювати економіку. Загалом, акції не ростуть добре в періоди різкого зростання, хоча захисні сектори , такі як комунальні послуги та основні продукти, як правило, перевершують більш широкий ринок, тоді як технології та матеріали борються.

Вирівнювання: довгострокові прибутковості падають швидше, ніж короткострокові ставки, вирівнюючи криву казначейства. Звуження спреду зумовлене рухами на задньому плані, здебільшого спричиненими ринковими силами на тлі падіння довгострокових інфляційних очікувань і погіршення перспектив зростання. Цей режим, який передвіщає турбулентність на фінансових ринках, спалахує наприкінці ділового циклу, коли інвестори починають оцінювати можливу рецесію та зниження інфляції. Коли переважає різке згладжування, інвестори в акції починають орієнтувати свої портфелі на більш якісні ігри як захист від зростаючої волатильності. Основні товари та комунальні послуги лідирують, у той час як циклічні підприємства погано працюють на тлі ослаблення прибутків компаній економічно чутливих секторів.