І. Вступ

Ось і закінчився вересень 2024-го року. Він був багатий на події як на фондовому, так і на криптовалютному ринках.

«Цифрове золото» BTC закрився зростанням на 7,28 %. Дещо слабше показав себе ETH, який за той самий період зріс лише на 1,23 %. Хоча, дивлячись на динаміку його ціни за останні пів року, є хоч якийсь ріст і вже добре.

У цьому довгочиті ми поговоримо про подальші перспективи напрямку ціни BTC з технічної та фундаментальної точок зору.

ІІ. Технічний аналіз

Із технічної точки зору ні для кого не секрет, що ціна BTC вже як півроку рухається в локальному низхідному каналі. При цьому, глобально до сих пір зберігається висхідна тенденція.

Поставивши максимум ціни на мітці 73 808,00 дол. США, ми поступово знизилися до поточної ціни в 62 900,00 дол. США. Таким чином, були перекриті позначки в 0,3 та 0,5 по технічному інструменту «Корекція по Фібоначчі». При цьому, попередній мінімум ціни (38 300,00 дол. США) донині не оновлено, що свідчить про триваючий вже більше року бичачий ринок.

Майже весь серпень та вересень 2024 року ціна BTC знаходилась під 200-денною ковзною середньою. Останній раз таке мало місце ще в серпні 2023 року. За перших півтора тижні вересня ми також пробили 300-денну ковзну середню, хоча в результаті повернулися в діапазон над нею.

Денний RSI з березня 2024 року перебуває переважно в нейтральному діапазоні, не виходячи в зони екстремальної перекупленості чи перепроданості. На тижневому графіку RSI перебуває в нейтральній зоні.

На денному індикаторі MACD можемо спостерігати бичачу дивергенцію, яка вказує на можливий розворот і вихід за верхній діапазон низхідного каналу. Тижневий MACD опустився до значень серпня 2023 року, після якого ми побачили «раллі» BTC від 27 000,00 дол. США до 73 000,00 дол. США буквально за пів року.

Певні хвилювання викликають обʼєми торгів по BTC, де ми можемо помітити непроторговану зону в районі 57-47 000,00 дол. США. Як відомо, ціна зазвичай повертається перекривати такі проміжки. Окрім цього, локально зростає домінація USDT. Цей графік є протилежним до ціни BTC. Якщо перший показує ріст, інший навпаки — падіння.

Не дивлячись на це, із технічної точки зору більшість індикаторів «охолодились» після походу BTC на 73 808,00 дол. США. Ці фактори мають спонукати інвесторів і трейдерів до покупок, наслідком чого повинно стати подальше зростання активу.

ІІІ. Фундаментальний аналіз

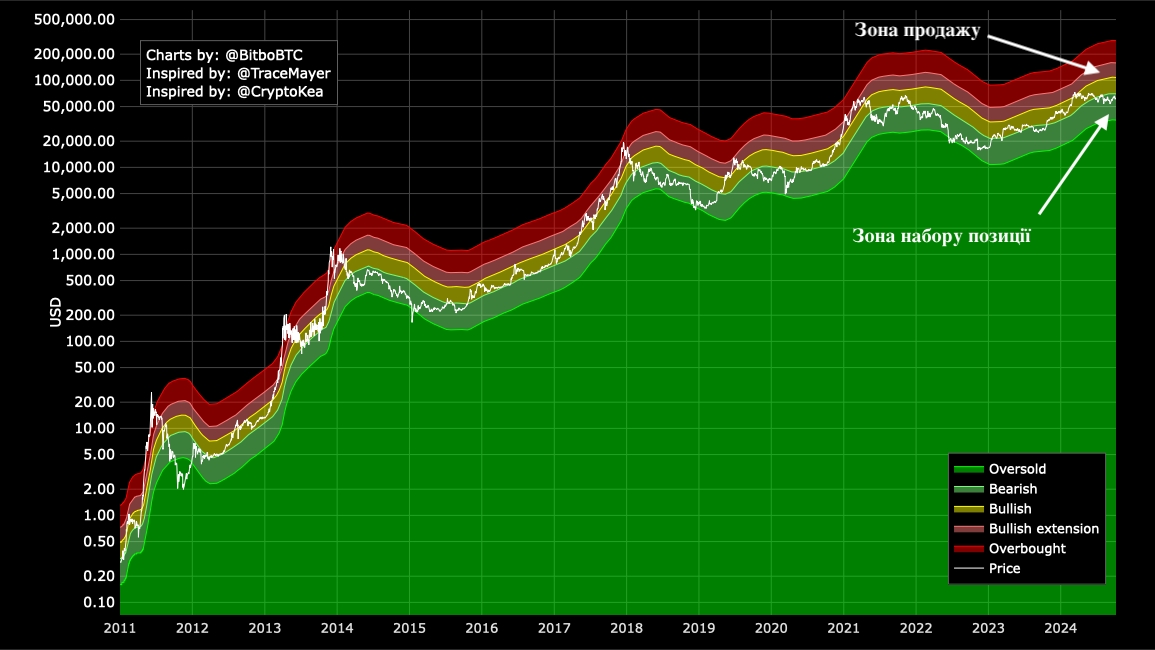

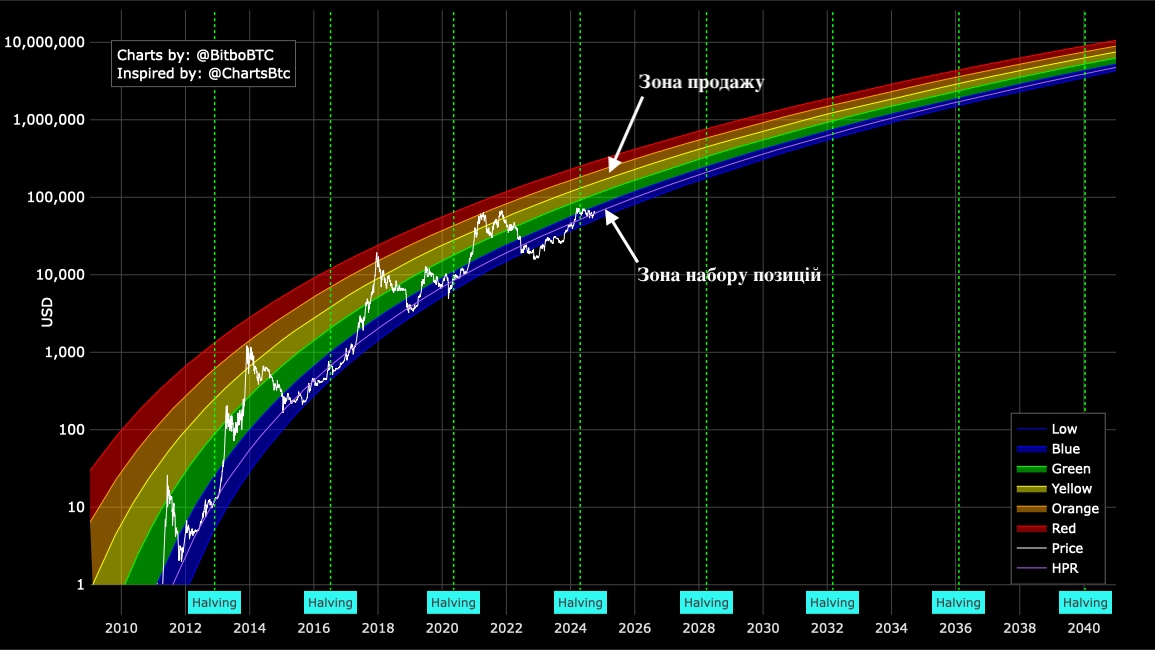

Головним питанням, яке зараз ставлять перед собою інвестори, є те, знаходимось ми в зоні акумуляції (купівлі BTC), чи в зоні дистриб’юції (розпродажу BTC)? Більшість фундаментальних показників вказують на перший варіант.

Показник реалізованої ціни BTC показує нам, що поточна ціна лише в 2 рази перевищує його реалізовано цю ціну, тобто середню ціну купівлі всіх монет. Із попередніх циклів ми можемо помітити, що максимальних показників у ціні актив досягав, коли його ринкова ціна перевищувала реалізовану щонайменше в 2,5-3 рази.

Важливим для визначення майбутнього напрямку руху ціни не тільки в криптовалюті, а й в інших активах, є той факт, скільки інвесторів отримує нереалізований прибуток від тримання активу, а скільки — збиток. За логікою речей нереалізовані прибутки змушуватимуть їх продавати накопичений актив, а нереалізовані збитки — тримати його і чекати зростання.

Із показників для BTC бачимо, що на сьогодні більшість монет скоріше перебуває в нейтральній зоні, аніж в зоні перекупленості. До прикладу, коефіцієнт Шарпа, про який я розповідав в одному із минулих довгочитів, наразі має значення 1,05. Тобто інвестори отримують 1% прибутку на 1% ризику BTC. На попередніх максимумах ціни BTC цей коефіцієнт перевершував позначку в 2.

Показник Stock-to-Flow відображає співвідношення запасів уже видобутих монет до потоку монет, які видобуваються майнерами. Відповідно до нього BTC перебуває в зоні купівлі і має досягти позначки в 400 000,00 дол. США вже в 2025 році. За минулі періоди цей індикатор доволі точно визначав напрямок руху ціни BTC.

Аналогічно на ріст BTC в майбутніх періодах вказують індикатори цінових діапазонів. Згідно з більшістю з них наступними ймовірними позначками ціни BTC мають стати 80-90 000,00 дол. США.

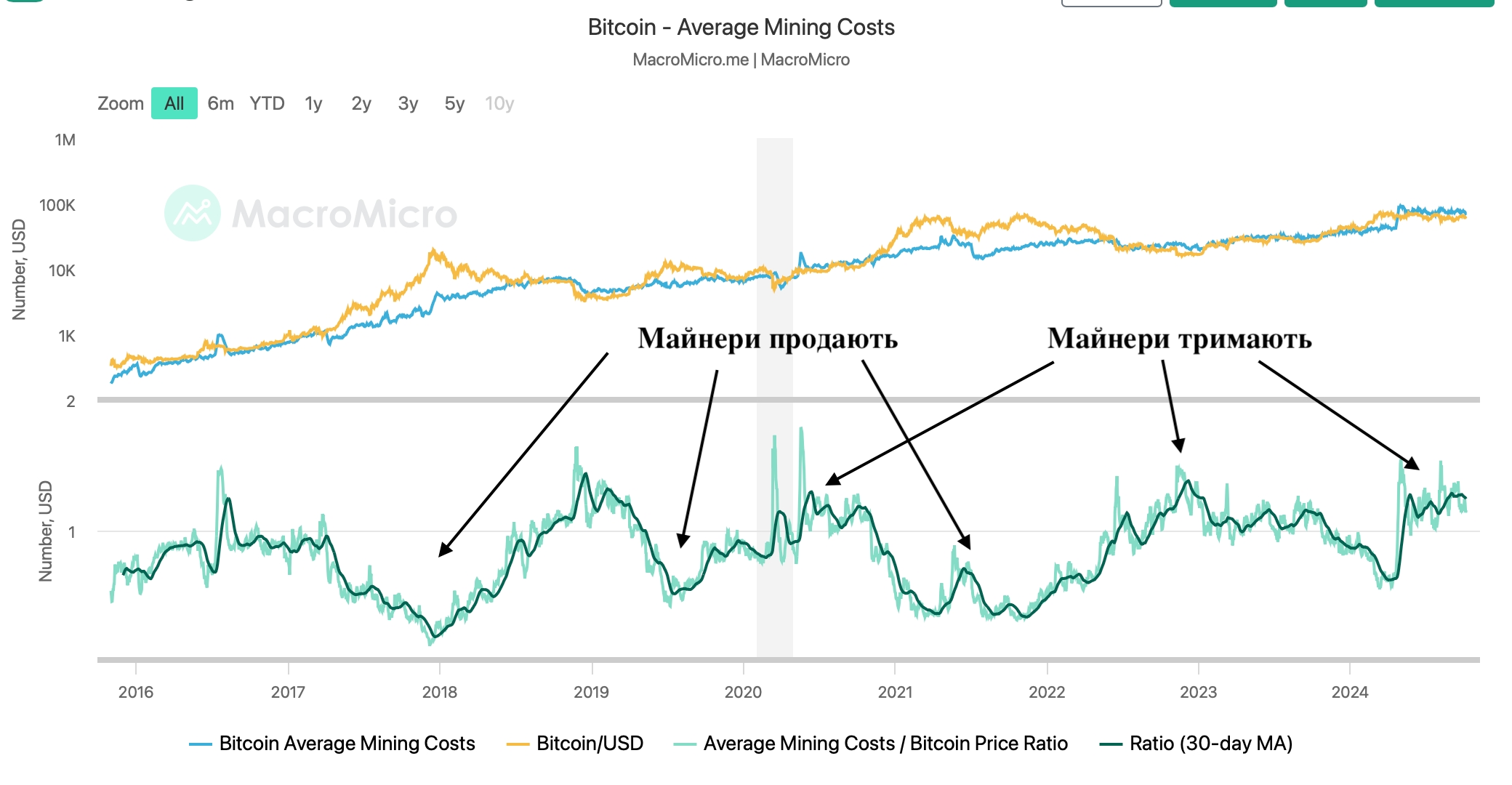

Дуже інформативним для інвестора є показник, який відображає затрати майнерів на видобування (майнінгу) BTC у співвідношенні до його поточної ціни. Із цього інструменту ми бачимо, що майнери зазвичай починають масово продавати монету лише в той момент, коли її ринкова ціна щонайменше на 60-70% перевищує вартість її видобування. І навпаки, коли ціна видобування більша на 20-30%, аніж ціна самого BTC, ми спостерігаємо «цінове дно» по активу, де необхідно його купувати.

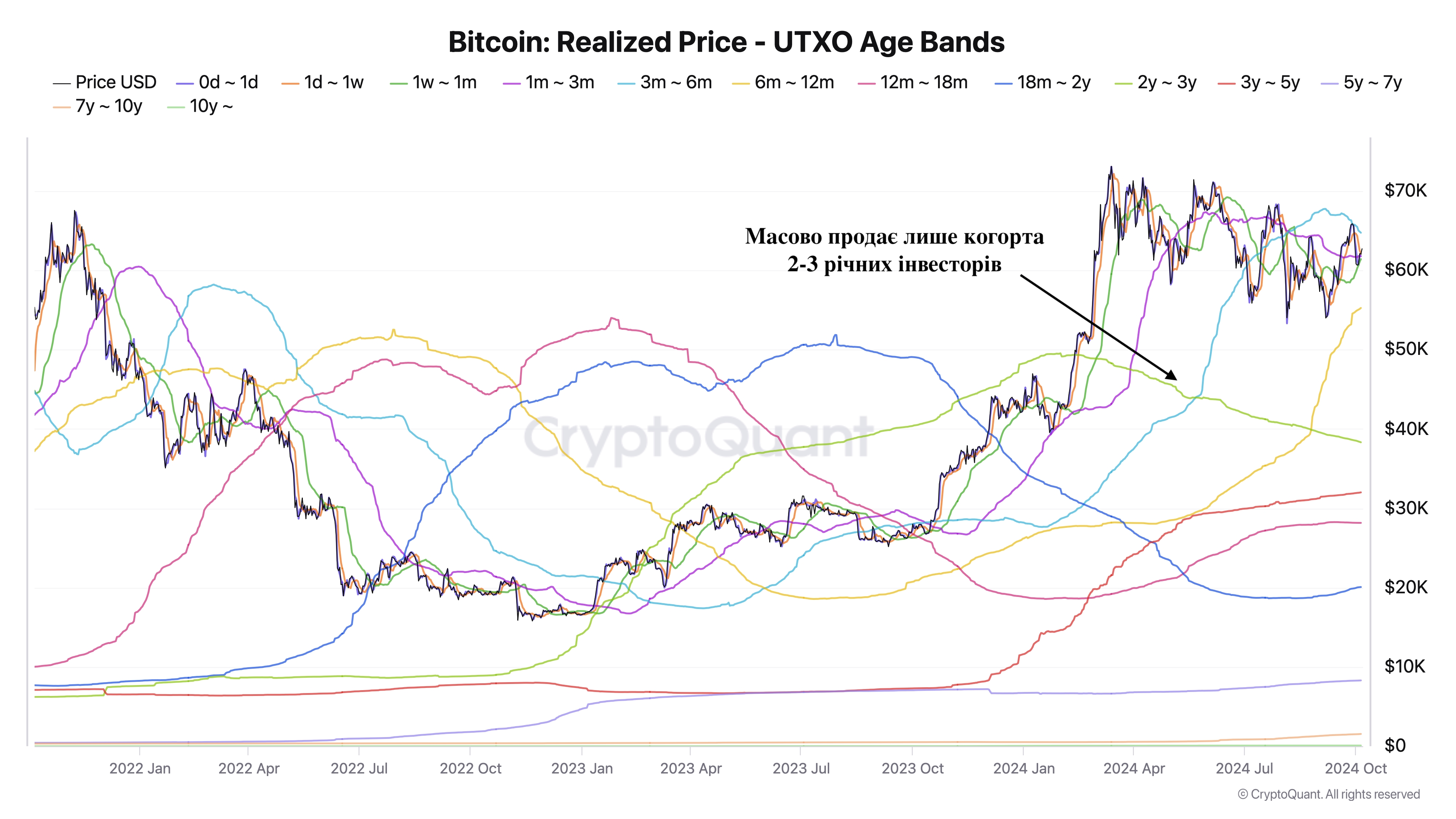

Зрозуміти настрої на ринку нам також допомагають лінії реалізованої ціни різної когорти холдерів (тримачів) BTC. Із цього індикатора ми бачимо, що лише група 2-3 річних інвесторів нині продає накопичені монети.

Це підтверджується також тим фактом, що, починаючи з березня 2024 року, баланс криптобірж невпинно скорочується. Тобто інвестори поступово купують нові монети та виводять їх з біржі на своїх холодні чи гарячі криптогаманці.

Як довгостроковий інвестор я відслідковую поведінку так званих �криптокитів», тобто інвесторів із великою кількістю капіталу, до яких відносяться: фонди, інвестиційні компанії, банки та ін.

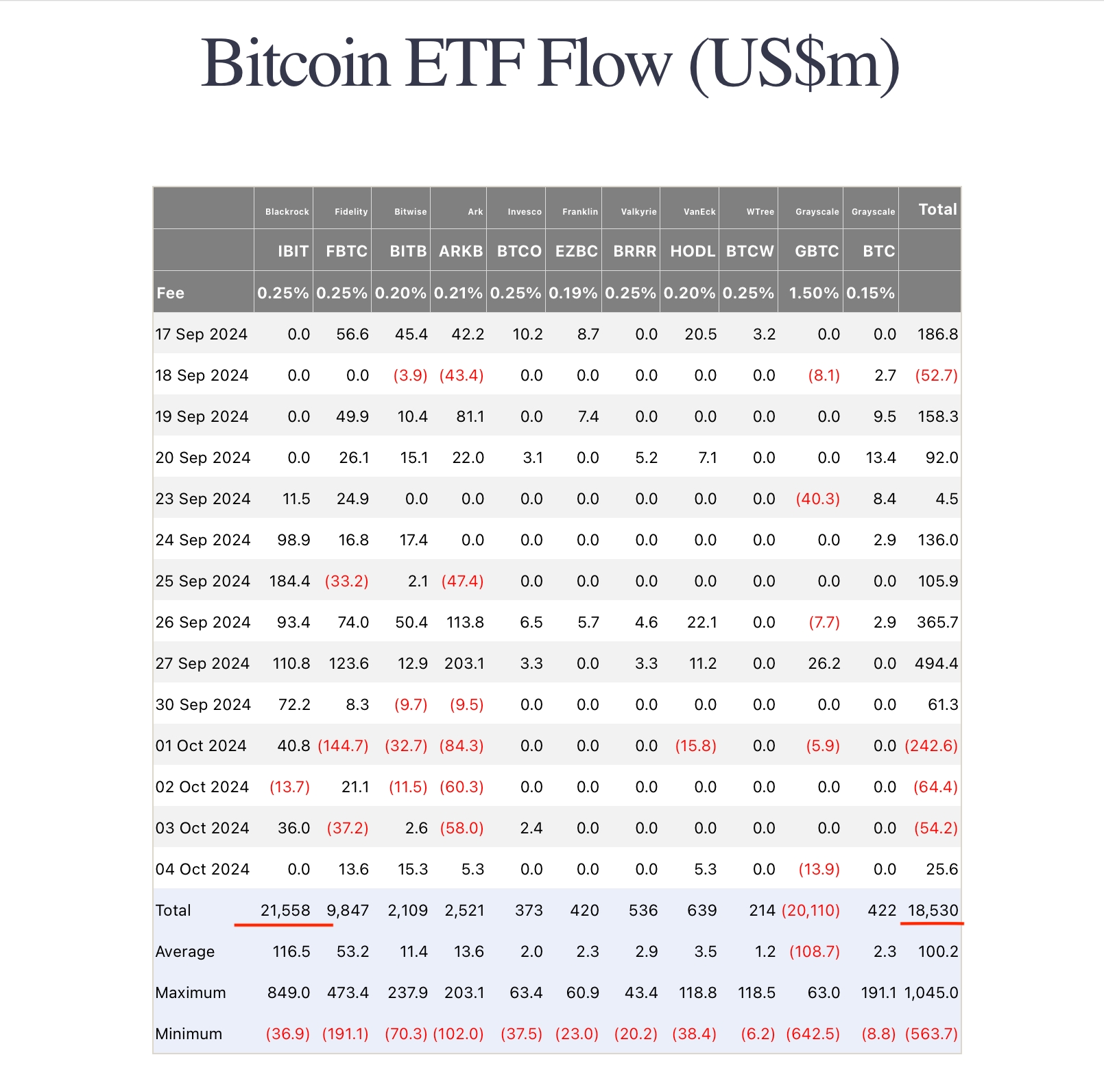

За попередні періоди більшість BTC-ETF (фонди) накопичували монети. Станом на сьогодні середній притік капіталу в ці фонди складає 18 млрд. дол. США.

Єдиним фондом, який продає BTC є «Grayscale». За період з січня 2024 року донині ним було продано монет на суму 20 млрд. дол. США. У той же час, вся ця сума була поглинута іншим «китом» на ринку — фондом «Black Rock». Він почав накопичувати криптовалюту з січня 2024 року, коли BTC перебував на позначках 40 000,00 дол. США.

Маю дуже великі сумніви в тому, що такі великі фонди з купою аналітиків будуть задоволені прибутком лише в 20-30%, який вони нині мають за своїми монетами.

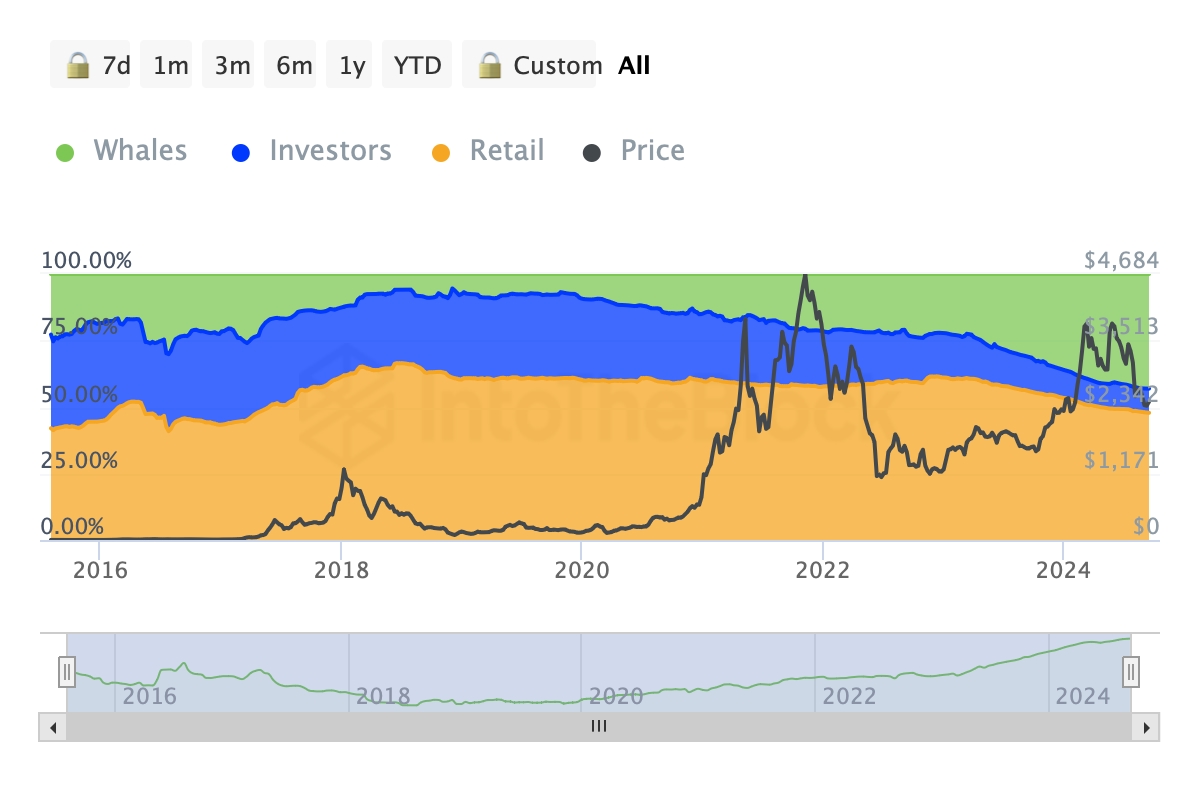

У цьому довгочиті йдеться про BTC, проте хотів би додати також цікавий графік накопичення ETH різними когортами інвесторів. Із нижченаведеного графіку ми бачимо, що в «китів» перебуває близько 42% монет і вони продовжують їх купувати. У свою чергу, рітейл, тобто люди з невеликими фінансами, продають криптовалюту. Історично так відбувалось в зонах акумуляції (накопичення) активу. По мірі дорожчання ціни монети «кити» продавали її, а рітейл — навпаки суповував.

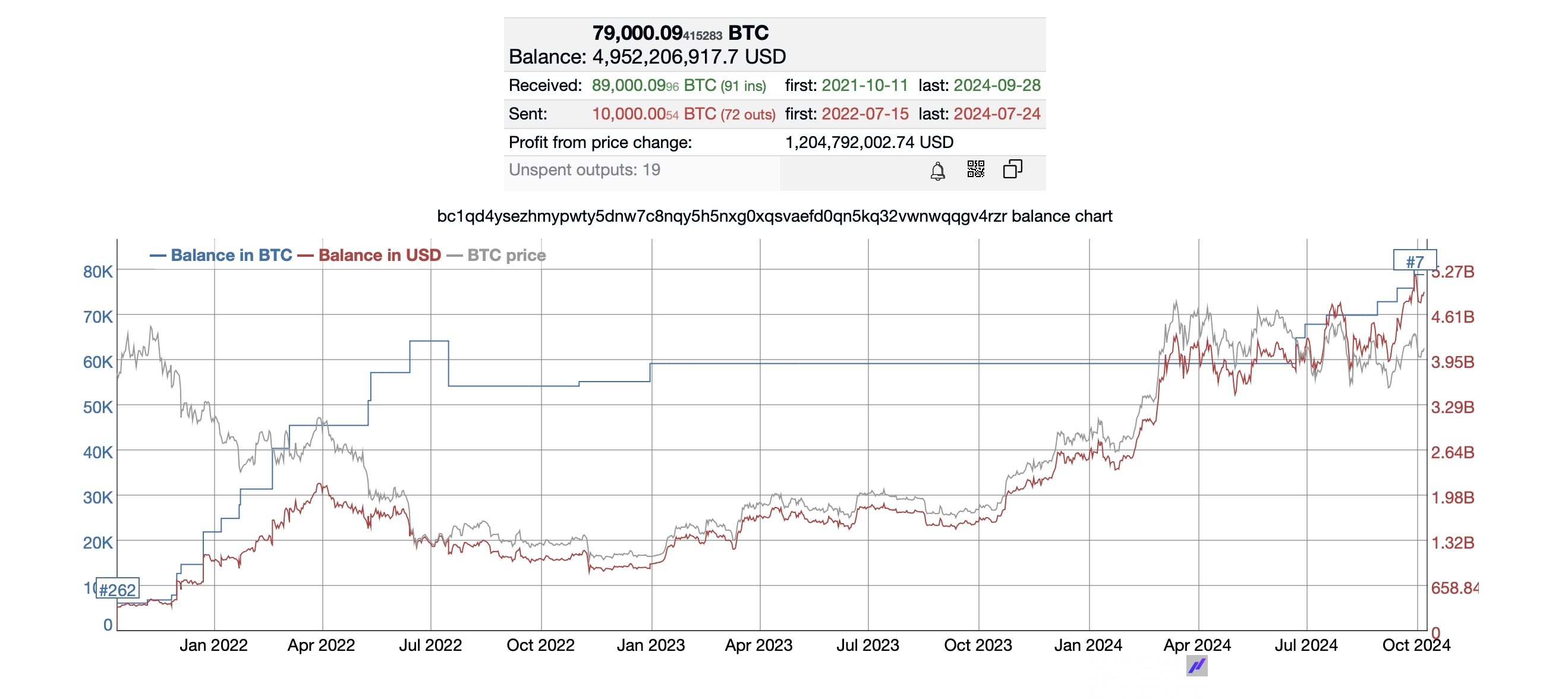

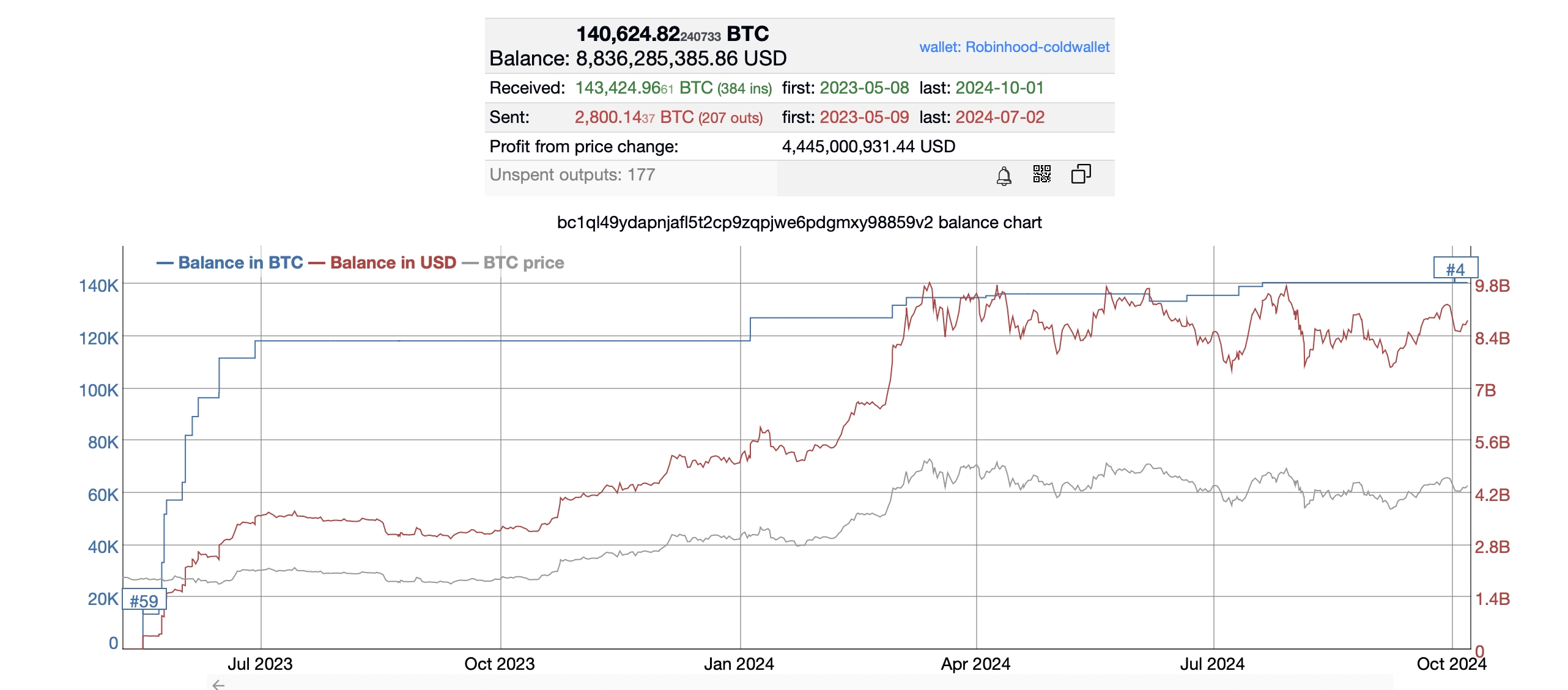

Переваги криптовалюти в тому, що всі її транзакції є відкритими. Тому ми можемо поглянути на рух BTC на найбільших «китових» гаманцях. Із більшості з них вбачається, що кити активно накопичують монету, починаючи з 2022-2024 років, або утримують її. Продажі займають очевидно менший обʼєм.

ІV. Висновок

Я ніколи не беруся прогнозувати точні майбутні показники ціни активу, а також дати чи строки, у які він може їх досягти.

Проте наведені дані переконують мене, що ми перебуваємо у фазі накопичення BTC, у тому числі великим капіталом. Це та більшість фундаментальних показників вказують на подальший ріст монети.

Тому я і надалі розглядатиму його як довгостроковий актив, який необхідно додавати до свого диверсифікованого портфеля.

Бажаю всім зелених днів!

P.S. Цей довгочит не є інвестиційною порадою. Вкладання коштів у фондовий та криптовалютні ринки несе ризики, а тому кожному необхідно орієнтуватись на власні аналіз та стратегію.