🖋 І. Вступ

Однією з найважливіших речей в інвестуванні є вироблення власної стратегії. Без неї будь-які спроби досягти фінансової незалежності і примноження власного капіталу приречені на провал.

У цьому довгочиті я розповім про свої пʼять кроків до того, як обрати компанію, яка забезпечить збереження та примноження статків.

📌 ІІ. Пʼять кроків до фінансової незалежності

1️⃣ Крок 1. Пошук компаній за обраними критеріями

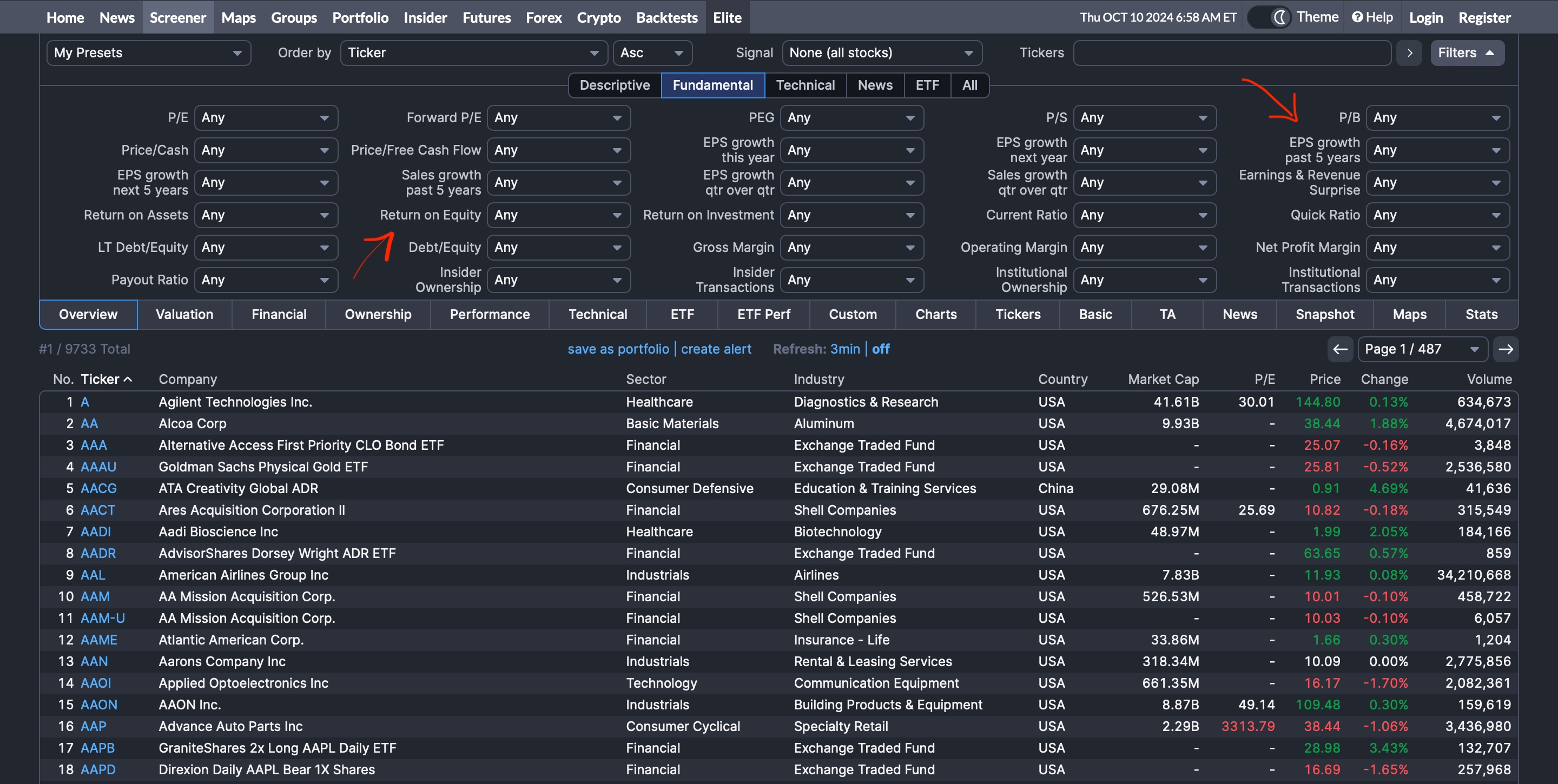

Для того, аби обрати компанію для інвестування необхідно спочатку визначитись із її фундаментальними показниками, які є оптимальними для твоєї стратегії. Яким я хочу бачити ріст прибутків на акцію? Якими мають бути рентабельність власного капіталу (ROE) чи активів (ROA)? Яким має бути співвідношення вартості компанії до її прибутків (P/E)? — відповіді щонайменше на ці питання ти має поставити собі перед початком пошуку.

Якщо ти вже маєш уявлення про це, можеш перейти до пошуку компанії з використанням певних веб-ресурсів. Я використовую відомий у колі інвесторів сайт finviz. У його вкладці «Screener» можна зручно обрати бажані тобою критерії, наприклад, фундаментальні показники компанії (ріст EPS, коефіцієнти ROE, ROA, P/E та багато інших) чи елементи технічного аналізу (ціна нижче 200-денної ковзної середньої).

Я зазвичай вказую темпи росту EPS за останні роки не менше 10%-15%, ROE більше 20% та ROA більше 15%. Окрім цього, обрана мною компанія має мати низький рівень боргів у співвідношення до власного капіталу (Debt/Equity).

2️⃣ Крок 2. Швидкий аналіз ключових фундаментальних показників компанії

Після того, як компанія, яка підпадає під задані критерії, обрана, я переходжу до більш розширеного аналізу її фундаментальних показників. Сюди входять: тенденція росту виручки, прибутку, активів та інших позицій її звіту за останні пʼять років. Їх значення можна отримати, наприклад, із сайту stockanalysis. Окрім ROE, ROA, P/E визначаються також деякі інші індикатори, наприклад, P/B, Current Ratio, співвідношення активів до зобовʼязань.

Важливим у цій частині є обрахування ризику ціни акції компанії (Standart Deviation), про який я розповідав в одному з попередніх довгочитів, та її «справедливої вартості». Останню я визначаю методом дисконтування грошових потоків, беручи за основу FCF та EPS. Детальніше про цей метод я розповім у одному з наступних довгочитів.

3️⃣ Крок 3. Ґрунтовний аналіз фінансової звітності

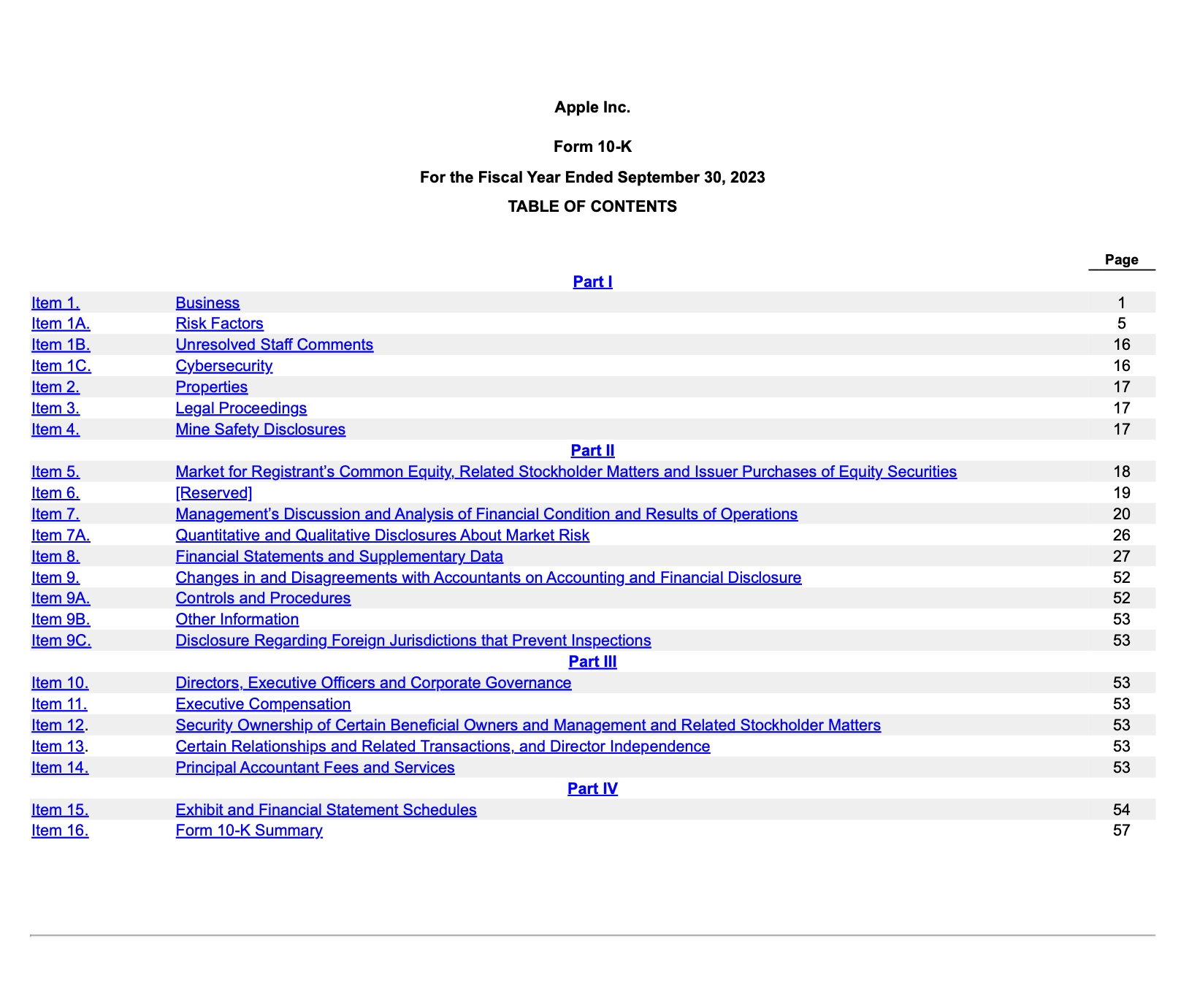

Якщо числові фундаментальні показники мене влаштовують я переходжу до вивчення останнього річного звіту компанії (форма 10-К), аби дізнатись більше про сам бізнес.

У інвестуванні я дотримуюсь принципів Воррена Баффета. Він зазначає, що при купівлі цінного паперу варто усвідомлювати, що ти набуваєш частку в бізнесі, а не просто спекулятивний актив. Ти маєш ставитись до купленої тобою компанії як до своєї власної справи. Тому необхідно знати нюанси її роботи, менеджмент, ключову продукцію та інші деталі.

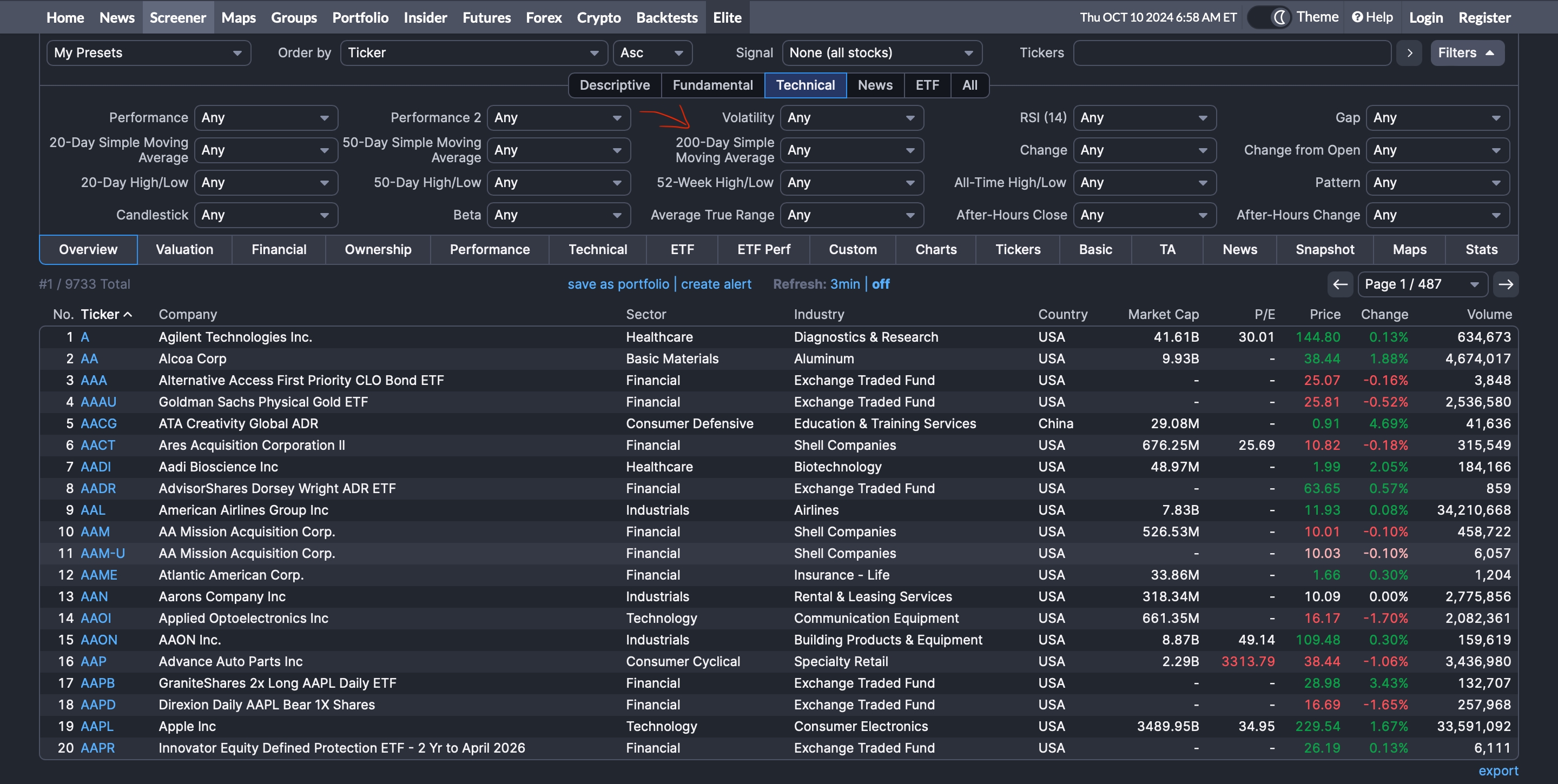

4️⃣ Крок 4. Технічний аналіз компанії і визначення точок входу

Після того, як ти дізнаєшся фундаментальні показники компанії, а також розумієш її як бізнес, можна переходити до технічного аналізу графіку ціни її акцій. Використовуючи простенький аналіз та технічні індикатори, типу RSI, MACD та ковзних середніх, я визначаю можливі точки купівлі активу. Зазвичай я вкладаю невеликі частини на просадці ціни і завжди тримаю залишкову суму на випадок великого падіння. Придбання завершую щонаймнеше за 5% до визначеної мною «справедливої ціни». Так я забезпечую себе певною захисною маржою.

5️⃣ Крок 5. Визначення частки компанії в портфелі

Останнім етапом обрання акції є її додавання до мого портфеля. Це означає визначення частки цінного паперу в ньому, а також ризику (Standart Deviation) всього портфеля з урахуванням нової компанії. Excel має для цього дуже корисну функцію «Знайти рішення». Вона може визначити, який відсоток має займати актив в портфелі, аби його загальний ризик був найменший, а дохідність — найбільшою з можливих при заданих умовах.

На підставі отриманих значень можна спрогнозувати, наскільки ймовірно знизиться вартість портфеля з урахуванням всіх активів, які знаходяться в ньому. Аналогічним чином, визначається його прогнозована дохідність.

💭 ІІІ. Висновок

Мої «пʼять кроків» до обрання акцій для інвестування ні в якому разі не є священним граалем. Мета цього довгочиту поділитись власним підходом, який, можливо, допоможе вам під час вироблення своєї стратегії чи покращення вже наявної. Варто памʼятати, що інвестування — це постійний розвиток, тому я раджу періодично переглядати власний підхід та покращувати його, що роблю й сам.

📈 💰 Бажаю всім зелених днів!

❗️P.S. Цей довгочит не є інвестиційною порадою. Вкладання коштів у фондовий та криптовалютні ринки несе ризики, а тому кожному необхідно орієнтуватись на власні аналіз та стратегію.