Довіра до нього підірвана, але не зруйнована. Він може працювати краще

Через сім днів після того, як Ендрю Бейлі став головою Банку Англії в березні 2020 року, розпочався перший у Британії локдаун через COVID-19. Шторми не припинялися. Економіці довелося пережити ще два шоки пропозиції (завершення Brexit і стрибок цін на енергоносії після вторгнення Росії в Україну); стимулювання попиту (фіскальні стимули після пандемії); і вибух на ринку облігацій (після безрозсудного міні-бюджету Ліз Трасс у вересні 2022 року). Будь-який центробанкір хотів би спокійнішої погоди.

Як справи у банку на півдорозі восьмирічного терміну пана Бейлі? Судячи з його основної роботи - підтримання цінової стабільності - жахливо. Річний рівень інфляції перевищував цільовий показник банку - 2% - протягом майже трьох років, сягнувши піку в 11,1% наприкінці 2022 року, а потім впав до 3,4% у лютому. Базова інфляція - без урахування цін на продукти харчування та енергоносії - становить 4,5%.

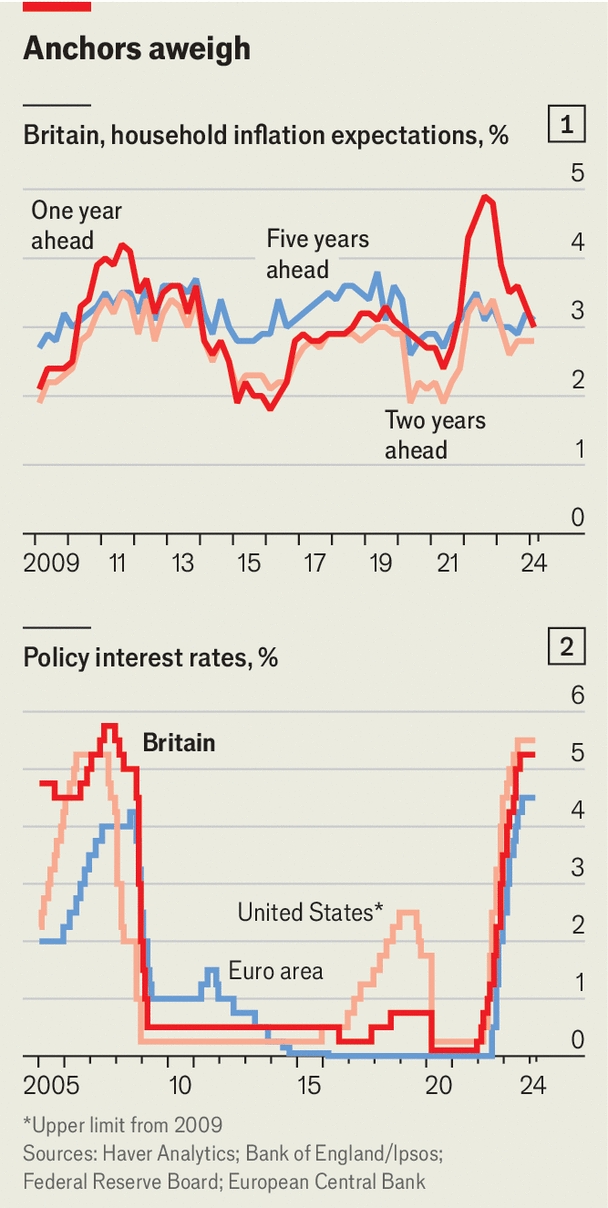

Проте більшість прогнозистів очікують, що банк знову наблизиться до своєї мети протягом кількох місяців. І центральні банки не всесильні. Їхні інструменти - по суті, стимулювання або стримування попиту шляхом встановлення короткострокових процентних ставок та інтервенцій на ринках облігацій - можуть виявитися малоефективними перед обличчям великих шоків пропозиції. Справедливішим критерієм є інфляційні очікування: чи переконав банк фірми, домогосподарства та ринки, що інфляція не залишатиметься високою протягом тривалого часу? Очікування стабільно високої інфляції можуть самореалізовуватися, оскільки фірми та працівники підвищують ціни та заробітну плату, намагаючись випередити інфляцію.

Тут рекорд виглядає краще. Довгострокові прогнози британців щодо інфляції майже не змінилися (див. графік 1). Але довіра до банку, відшліфована за чверть століття незалежності, демонструє кілька вм'ятин. Ціни на прив'язані до інфляції облігації означають, що ринки очікують, що в довгостроковій перспективі інфляція буде на 0,3 відсоткових пункти вищою, ніж була, коли пан Бейлі очолив банк. Опитування показують, що 39% британців очікують, що через п'ять років інфляція перевищить 3%, порівняно з 31% на початку 2020 року. За останні чотири роки кількість пошукових запитів в Google за словом "інфляція" потроїлася. Коли інфляція знову зросте, банк не може дозволити собі відступати.

Навіть враховуючи тупість інструментів, чи міг банк зробити краще? Його застали зненацька не один раз, а двічі. Перша несподіванка полягала в тому, що інфляція взагалі виникла. Проблеми почалися у 2021 році, коли пандемія пішла на спад і потреба в стимулюванні зникла. Банк відклав підвищення ставок до грудня того ж року (див. графік 2), раніше, ніж багато центральних банків, але все одно запізно.

На той час потреба в посиленні монетарної політики не була до кінця зрозумілою. Витрати на товари різко зросли під час пандемії, що призвело до напруження ланцюгів постачання. Але було важко бути впевненим, що це справді було ознакою загального перегріву, а не ізольованого стресу. Ринок праці виглядав в'ялим - урядова програма "відпусток" підтримувала близько 1 мільйона робочих місць - але виявилося, що це не так. Коли програма закінчилася, безробіття продовжувало падати.

Попри це, банк був надто оптимістично налаштований. "Правило Тейлора" - емпіричне правило, виведене американським економістом Джоном Тейлором, - передбачає, що ставки мали б зростати до середини 2021 року. Інші країни, зокрема Бразилія, Чилі та Норвегія, підвищили ставки раніше.

Гірше того, банк продовжував кількісне пом'якшення (політику купівлі облігацій, розпочату, коли ставки були на самому дні після фінансової кризи 2007-2009 років) аж до 2021 року, навіть коли ринки стабілізувалися, а дохідність облігацій досягла найнижчого рівня за багато століть. (За оцінками, банк втратив 50-130 млрд фунтів стерлінгів, або 63-164 млрд доларів, на купівлі облігацій, які були покриті Казначейством). А сам розмір урядових витрат на боротьбу з пандемією, що становив 10% ВВП у 2020-21 роках, мав би викликати занепокоєння раніше, особливо з огляду на перебої з постачанням.

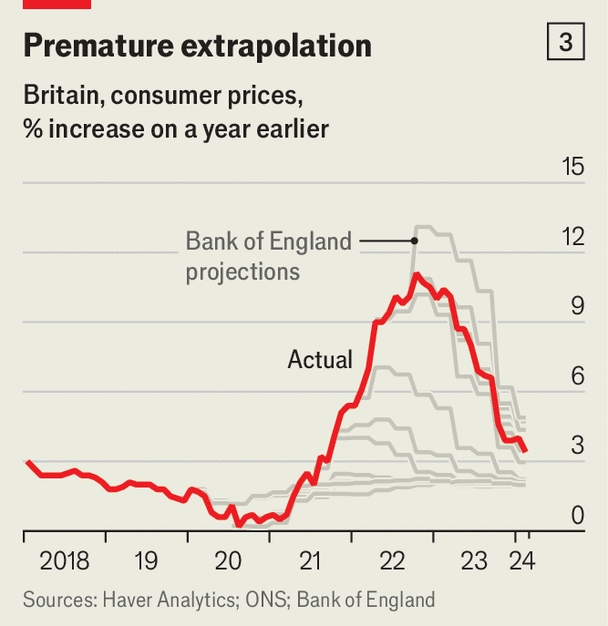

Другою несподіванкою стало те, що інфляція залишалася високою. До 2022 року постпандемічна інфляція була посилена вторгненням Росії в Україну. Ціни на природний газ пішли по параболі, сягнувши десятикратного рівня 2010-х років. Банк послідовно прогнозував, що інфляція незабаром знизиться (див. графік 3). Натомість вона поширилася з енергоносіїв, продуктів харчування та інших товарів на послуги, заробітну плату та житло, звідки її важче викорінити.

Навіть коли ціни на газ різко впали у 2023 році після теплої зими в Європі та уповільнення зростання в Китаї, базова інфляція продовжувала зростати. Минулого літа банк попросив Бена Бернанке, екс-голову Федеральної резервної системи та лауреата Нобелівської премії з економіки, переглянути свої практики прогнозування. Його висновки мають бути оприлюднені 12 квітня.

Макроекономічне прогнозування, як відомо, є складною справою. Даних мало і вони неточні, а структура економіки з часом змінюється. Ключовою змінною у прогнозуванні інфляції є розмір ефекту "другого раунду": наскільки довго зростання цін буде самоувічнюватися? Такі ефекти підживлювали десятиліття жорстокої інфляції після нафтових шоків 1970-х років. Але з 1990-х вони згасли. Працівники не гналися за підвищенням заробітної плати, яке посилювало інфляцію. Свою роль, ймовірно, відіграли слабші профспілки, міграція та глобалізація, а також незалежні центральні банки, що заслуговують на довіру.

Банк помилився, коли ця тенденція після 1990-х років не збереглася. Ефекти другого раунду повернулися. Науковці підозрюють, що нещодавні цінові шоки були достатньо серйозними, щоб зробити історію поганим орієнтиром для того, як фірми та працівники можуть реагувати на них.

Банк, безсумнівно, перегляне свої моделі відповідно. Але хороший центральний банк повинен намагатися враховувати непевні прогнози. Очікується, що пан Бернанке порекомендує сценарно-орієнтоване прогнозування. Наприклад, було б корисно розробити та опублікувати сценарій, який би включав ефекти другого туру в стилі 1970-х років. Ще одна гарна ідея, яку відстоюють Кетрін Манн (яка входить до комітету банку з питань встановлення ставок) та Ізабель Шнабель (з Європейського центрального банку), полягає в тому, щоб схилятися до більш жорсткої політики, коли зростання інфляції є недостатньо зрозумілим (наприклад, коли вона не відповідає прогнозам).

Багато центральних банків мали проблеми з прогнозуванням. Але промахи Банку Англії в комунікації виділяються особливо. Іноді його заяви були неправдивими (якщо вони були економічно обґрунтованими). Пан Бейлі назвав підвищення зарплат "нестійким". Г'ю Пілл, головний економіст банку, сказав, що британці повинні "змиритися з тим, що... нам усім стало гірше" від енергетичного шоку. Іноді він потрапляв у незручне становище. Поповзли чутки про схильність пана Бейлі засинати на нарадах. Недоброзичливі колеги прозвали його "Рок-а-бай Бейлі".

Комунікаційні помилки в політиці є більш серйозними. Особливо під час кризи центральні банкіри повинні чітко говорити з фінансовими ринками, які визначають вартість довгострокових запозичень, з якими стикаються домогосподарства та бізнес. Тоді пріоритети політиків швидко передаватимуться на ринки. Але банки підходять до підвищення ставок повільно і по частинах.

Наприклад, пан Бейлі не виголошував промову, подібну до промови Джерома Пауелла, який очолює ФРС сьогодні, у серпні 2022 року в Джексон-Холі, штат Вайомінг. Пан Пауелл наголошував на тому, що він буде посилювати політику настільки, наскільки це буде необхідно для приборкання інфляції. Пан Бейлі іноді безрезультатно намагався відговорити ринки від ціноутворення в умовах підвищення процентних ставок. У березні 2023 року він поставив під сумнів, чи розумно очікувати, що ставки зростуть до 4,75%, як тоді очікували ринки. Зрештою вони сягнули 5,25%.

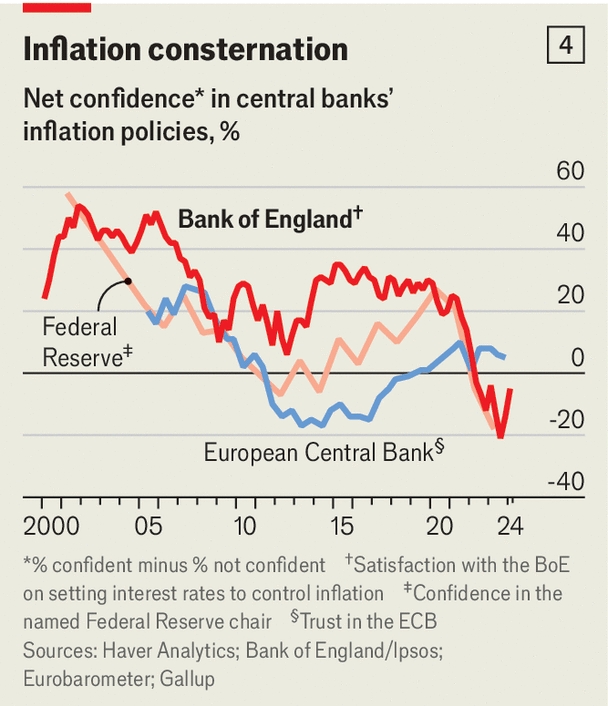

В умовах високої інфляції до 2022 року довіра громадськості до банку впала до некомфортно низького рівня (див. графік 4). Але банк знайшов малоймовірних рятівників у 49-денному прем'єр-міністрі пані Трусс та її 38-денному канцлері Квасі Квартенгу. Їхній марнотратний фіскальний план спричинив вибух цін на облігації, з яким банк вправно впорався, вливши ліквідність на ринок позолоти.

Це принесло банку політичний капітал, який буде особливо цінним з наближенням загальних виборів, призначених на січень наступного року. Коли зміни відсоткових ставок можуть, в принципі, допомогти тій чи іншій партії, банк має бути поза підозрою.

Якщо, як виглядає дуже ймовірно, Лейбористська партія переможе на виборах, що це може означати для банку? Набагато менше, ніж після останнього повернення лейбористів у 1997 році. За кілька днів новий канцлер Гордон Браун здивував ринки, оголосивши банк незалежним. Рейчел Рівз, тіньовий канцлер сьогодні, яка колись працювала в банку, має більш скромні наміри. Вона обіцяє підтримувати незалежність банку, утримувати цільовий рівень інфляції на рівні 2% і переорієнтувати фінансове регулювання на кліматичні ризики.

Деякі консерватори можуть бути менш дружелюбними, звинувачуючи банк і в інфляції, і в стагнації, що, ймовірно, сприятиме їхній поразці. Не перебуваючи при владі, вони не становитимуть прямої загрози, але якщо економіка залишатиметься слабкою, вони можуть посилити недовіру до банку.

Отже, банку доведеться краще розбиратися в політиці. Найкращий спосіб зробити це - стати кращим у своїй основній роботі, боротьбі з інфляцією. Останні чотири роки підірвали його авторитет, хоча він залишається в основному неушкодженим; і в більш нестабільному, схильному до інфляції економічному середовищі він буде покликаний стримувати зростання цін більше, ніж запобігати рецесії. Пан Бейлі може сподіватися, що наступні чотири роки будуть менш бурхливими. Але не варто очікувати, що погода зобов'язуватиме.

Першоджерело: The Economist “How has the Bank of England dealt with four years of shocks?”