Ключове бачення цифрових платежів завжди полягало в тому, що вони будуть простими, безпечними, швидкими, дешевими та повсюдними. З кожним новим технологічним прогресом ці характеристики ставали все більш реальними. Однак за лаштунками складність процесів, навпаки, зростає.

Аналітична компанія McKinsey представила щорічний звіт, у якому розглядається екосистема глобальних платежів, що охоплює платіжні продукти у 48 країнах, які становлять понад 90% світового ВВП. Які тренди визначать майбутнє галузі у найближчі п’ять років?

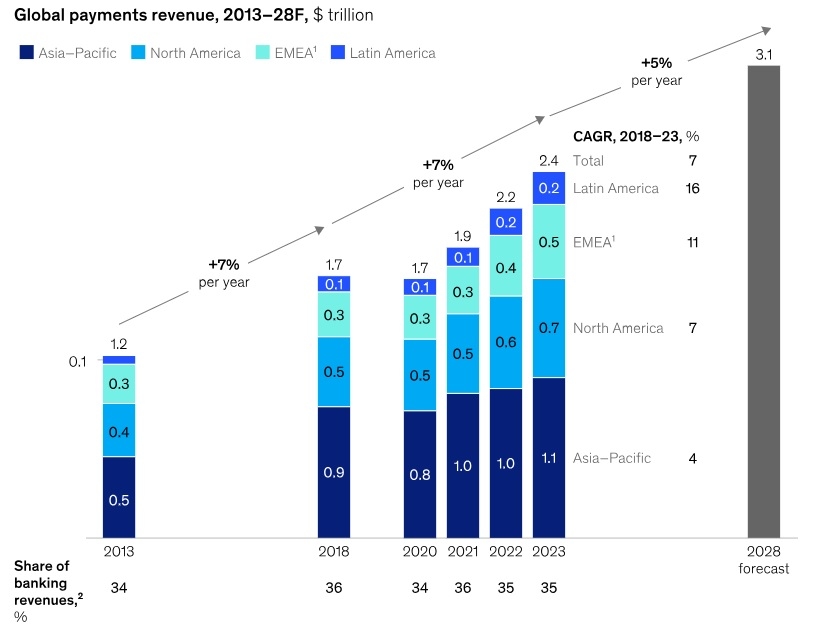

Доходи від глобальних платежів продовжуватимуть зростати

У 2023 році в світі було здійснено 3,4 трлн транзакцій на загальну суму 1,8 квадрильйона доларів. Сукупний дохід гравців платіжного ринку склав $2,4 трлн. Він зростав на 7% щорічно з 2018 по 2023 рік, але аналітики McKinsey прогнозують, що зростання доходу сповільниться до 5% на рік протягом наступних п’яти років. До кінця 2028 року він становитиме $3,1 трлн. Це 35% від загального банківського доходу – саме ця частка підкреслює важливість інвестування банків у платіжні технології, щоб випереджати інших гравців на ринку.

За останні десять років загальна ринкова капіталізація платіжних компаній зросла з $400 млрд до $1,4 трлн. Окрім того, з’явилося більше 384 єдинорогів у цій галузі загальною вартістю $1 трлн, що в десять разів більше, ніж 39 єдинорогів п’ять років тому. Все це є фундаментом для шести тенденцій, які, як прогнозується, визначать наступні п’ять років у платежах.

Які тренди впливатимуть на платіжну галузь у найближчі роки?

1. Зменшення готівки в обігу продовжуватиметься нерівномірно

Глобальне використання готівки зараз становить 80% від рівня 2019 року та продовжує зменшуватися щороку на 4%. Платежі обсягом $26 трлн, які все ще здійснюються у готівці, представляють величезну можливість для диджиталізації, але перехід відбуватиметься по-різному в різних регіонах.

Миттєві платежі швидко витісняють готівку на ринках, що розвиваються з низьким рівнем проникнення карток, наприклад в Індії, Малайзії та Індонезії. Очікується, що в Індії частка готівкових розрахунків до 2028 року знизиться з 23% споживчих витрат до менш ніж 10%.

На ринках, на яких домінують картки, наприклад у Сполучених Штатах, де операції з готівкою складають лише 5% від суми споживчих платежів, використання готівки продовжить поступове зниження, розпочате під час пандемії COVID-19. Навіть у розвинутих економіках, де готівкові розрахунки є традиційними, таких як Німеччина та Японія, споживачі також продовжать відмовлятися від готівки.

2. Миттєві платежі витіснятимуть інші способи оплати

Інфраструктура платежів у режимі реального часу вже створена майже на кожному великому ринку. Аналітики вважають, що це прискорить поступову відмову від готівки та чеків.

На ринках, традиційно сфокусованих на картках, таких як Велика Британія та Сполучені Штати, миттєві платежі можуть почати витісняти картки, проте це не стане швидким процесом. На історично готівкових ринках, таких як Бразилія та Індія, миттєві платежі, ймовірно, стануть основним платіжним методом у сегменті C2B протягом наступних кількох років. Цьому сприятиме нормативне середовище у цих країнах, яке забезпечує взаємодію гравців, а також вигідні пропозиції для продавців і споживачів, включаючи вищі ліміти транзакцій і більшу доступність.

Очікується, що подібні заходи сприятимуть зростанню впровадження миттєвих платежів у Європейському Союзі. За оцінками McKinsey, кількість транзакцій миттєвих платежів у ЄС зросте з приблизно трьох мільярдів сьогодні до майже 30 мільярдів до 2028 року, тобто середньорічний темп зростання складе 50%.

3. Зростаюче впровадження цифрових публічних інфраструктур стане каталізатором цифрових�платежів

Ініціативи цифрових публічних інфраструктур (DPI) на таких ринках, як Бразилія, Естонія та Індія, підтримали конкурентоспроможні, надійні, інклюзивні та ефективні екосистеми цифрових платежів. Важливими передумовами для DPI є комплексна система цифрової ідентифікації, загальні стандарти для інтерфейсів застосунків, сумісність між постачальниками фінансових послуг і використання нетрадиційних джерел даних.

Аналітики McKinsey очікують ширшого впровадження ініціатив DPI на ринках, що розвиваються, таких як Індонезія, Нігерія та Перу, завдяки поєднанню імпортних технологій, таких як індійське рішення DPI, і внутрішніх розробок, таких як Сингапурська біржа фінансових даних. Розвинені економіки, в свою чергу, без таких ініціатив можуть бути обмежені у своїй здатності боротися з шахрайством або підтримувати диджиталізацію послуг.

4. Посередники продовжать відбирати частку в ключових гравців

Комерція концентрується на таких платформах, як Shopify, Square і Toast, а також на таких маркетплейсах, як Amazon, eBay і Etsy. За оцінками McKinsey, сьогодні платформи та маркетплейси обробляють 30% споживчих покупок у всьому світі. Частка вища в сегменті малих і середніх підприємств (МСП), де такі гравці, як Square, SumUp і Toast пропонують інтегровані рішення.

Дані опитування McKinsey показують, що у 2023 році у Сполучених Штатах на галузеві програмні рішення припало понад 50% витрат МСП. Існуючі еквайри та банки відповідають власними рішеннями, такими як Clover від Fiserv і Talech від Elavon, дочірньої компанії U.S. Bank.

5. Транзакційний банкінг буде змінюватися відповідно до потреб споживачів

В останні роки транзакційний банкінг став для багатьох банків основним джерелом доходів і дозволив зміцнити відносини з клієнтами. Деякі, як-от Santander, вирішили виділити обробку платежів у самостійний бізнес. Інші, як-от Goldman Sachs і Royal Bank of Canada, запустили нові транзакційні бізнес-підрозділи.

Аналітики очікують, що клієнти транзакційних банківських послуг формуватимуть попит на інтуїтивно зрозумілі інтерфейси, подібні до тих, з якими вони стикаються у повсякденному житті. Водночас технологічний прогрес допоможе вирішити проблеми узгодження та оптимізувати фінансування ланцюга поставок за допомогою швидшої та глибшої інтеграції банківських і корпоративних систем. Конкуренція за цей бізнес зростатиме, в тому числі між банками та так званими дизрапторами.

6. CBDC – основа розвитку цифрових валют

Понад 90% центральних банків у світі розробляють або планують розробляти проєкти цифрових валют центробанків (CBDC), понад 30 – вже запровадили пілотні проєкти.

Хвилювання щодо руйнівного потенціалу CBDC зменшилося, враховуючи обмежене поширення цих валют. Тим не менше, аналітики виділяють три ключові ролі, відведені CBDC у платежах. По-перше, вони встановлюватимуть мінімальний базовий рівень функціональності, які користувачі можуть очікувати від цифрової валюти. По-друге, вони забезпечать альтернативу часто дорогим (за рахунок комісій) платіжним інструментам. І, нарешті, вони слугуватимуть альтернативою великим, але часто непрозорим приватним стейблкоїнам.

Аналізуючи вищенаведені прогнози, експерти виділяють три основні сфери, в які ключові гравці захочуть інвестувати, щоб отримати свою частку зростання ринку: миттєві платежі (особливо у сегментах із високою маржою), удосконалення систем боротьби з відмиванням грошей (AML) і запобігання шахрайству, а також розвиток платіжної інфраструктури та технологій нового покоління.