На початку літа, світ інвестицій сколихнула новина про “перевернуту криву дохідності”, адже за статистикою, її поява означає дуже близьке наближення рецесії. Сьогодні ви дізнаєтеся що таке крива дохідності, як її аналізувати і чому цього разу невідомо, чи допоможе вона нам передбачити рецесію.

Крива дохідності

Трохи математики для розуміння теми. “Крива” в математиці означає буквально “непряма лінія на графіку”. Вона може рухатися вгору або вниз, бути опуклою чи випуклою, а може залишатися на одному рівні залежно від функції, яку вона представляє і даних, які ви вкладаєте у цю функцію. Функція у свою чергу - це певна “машина”, яка видає вам передбачуваний результат, коли ви вставляєте туди певні числа. Наприклад функція y=x+2 видає вам число у, більше на 2 за те число, яке ви підставите замість х.

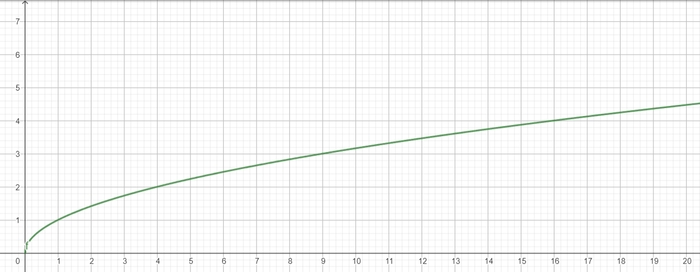

Так от крива дохідності - це лінія, яка утворюється від функції під назвою “дохідність інвесторів, залежно від часу тримання інвестиції”. Уявіть собі, що ви хочете інвестувати 1000 доларів, але не знаєте, на який термін. Ви дивитеся, скільки на ринку приносить облігація номіналом у 1000 доларів за 1,2,3,..20 років, а дані записуєте на графіку. Наприклад, ви отримуєте такий графік:

Як бачимо на графіку, за 1 рік ви отримуєте 1%, за 2 роки: уже 1.33%, а за 20 років уже цілих 4.5%. Тобто це відображає важливу ідею у фінансах: що довше ви чекаєте повернення своєї облігації, то більше вас будуть винагороджувати за рік.

Чому?

Існує 3 можливих причини, які представлені у фінансових довідниках. Пояснимо Вам лише найпопулярнішу. Уявіть собі, що ви обрали інвестувати на 10 років. Це означає, що ваша облігація буде приносити вам 3.1% щорічно, однак це будуть лише відсотки від вашої 1000, а саму 1000 ви отримаєте на десятий рік. Таким чином, існує набагато більший ризик банкрутства вашого боржника за 10 років ніж за рік, відповідно ваш боржник платитиме вам додаткові відсотки за більший ризик свого банкрутства за 10 років аніж за рік.

Це і є крива дохідності. Ми можемо продемонструвати її тільки для облігацій, адже виплати за облігації і відсоткові ставки по ним (якщо не враховувати можливість продажу на вторинному ринку) фіксовані. Певну дохідність акцій вам не буде гарантувати ніхто (окрім МММ звісно). Найчастіше крива дохідності аналізується в контексті державних облігацій США, адже їхній ринок дуже ліквідний, відповідно інформація на ньому набагато краще відображає те, що думають великі і малі інвестори.

Як її аналізувати?

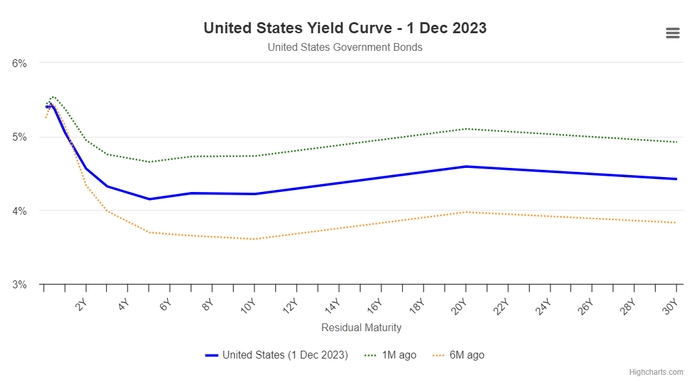

Тепер давайте поглянемо на реальний приклад кривої дохідності США. На горизонтальній вісі все також знаходяться терміни виплат по облігаціям, а на вертикальній - їхня відповідна дохідність. Тобто, орієнтуючись на синю криву, за 10-річні облігації принесуть вам дохід близький до 4.2%, а дворічні - близько 4.8%. Що нам це говорить?

А це говорить нам те, що за правилами попиту та пропозиції, інвестори зараз винагороджуються більшою дохідністю, інвестуючи на 2 роки ніж на 10 років. Однак ризики дефолту США через 10 років набагато вищі за 2 роки, як було описано вище, ні?

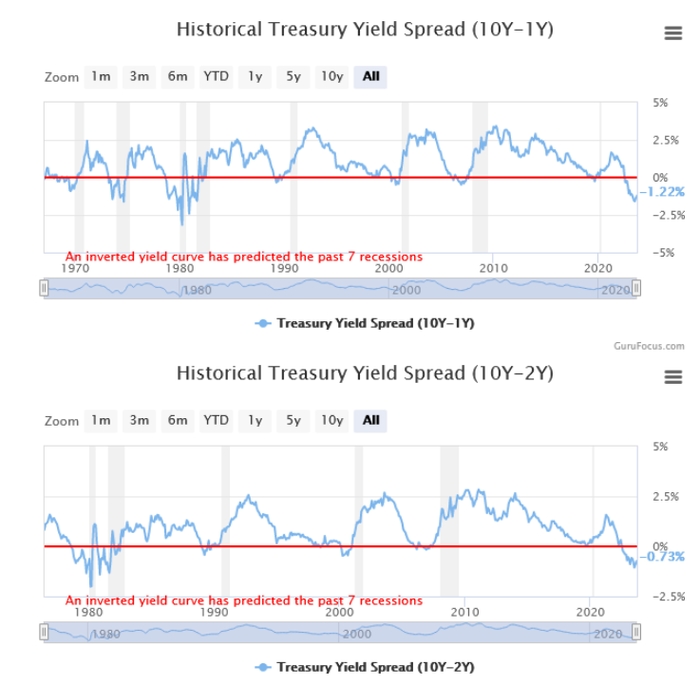

Справа в тому, що крива дохідності відображає очікування інвесторів щодо ризику дефолту в майбутньому, які формуються більшим чи меншим попитом та пропозицією на ринку. Відповідно, інвестори сьогодні очікують більше ризиків невиплати облігацій, аніж через 10 років. Усе тому, що досить часто ті інвестори, які передбачають рецесію в майбутньому намагаються “припаркувати” свої гроші в ліквідних активах терміном до року, щоб у найбільш трагічний момент падіння ринку акцій / облігацій “закупитися на знижках”, якщо компанії, які переживають кризу залишаються такими ж привабливими, просто дешевшають через загальний песимізм на ринках. Так от перед останніми великими кризами (їх було 7), тобто за весь час існування цієї кривої в такому вигляді, “перевернута” крива означала наближення рецесії.

Безпомилковий індикатор може дати збій?

Цього разу спільнота інвесторів розходиться в інтерпретації, адже це майже перша можлива “криза”, де відсоткові ставки центральних банків знаходяться на такому високому рівні, який скоріше за все буде їхнім піком. Відповідно, існує дві інтерпретації:

Скоро рецесія, готуємося до кризи і знижуємо ризик.

Відсоткові ставки за 1-2 роки набагато вищі за ті, що прогнозуються за 10 років, адже в середньостроковому періоді їх “пообіцяли” знижувати.

Якому прогнозу вірити?

Інвестиції - це не про віру, це про найбільш об’єктивне передбачення майбутнії тенденцій і намагання зіграти на них якомога вигідніше. Ми вважаємо, що відповідь знаходиться десь по-середині. Справді, США зараз показують досить високий ріст економіки та зниження інфляції. Однак Європа та Китай знаходяться зараз на межі рецесії (ріст на 0,5 відсотків за рік знаходиться екстремально близько до негативного значення). Водночас ринок прогнозує подальше зменшення ставок (про це детальніше писали тут), тому інвестори скоріше за все очікують зниження ставок в майбутньому, але тим не менше не поспішають вкладатися в авантюрні проєкти з надзвичайною дохідністю. Як ми писали минулого тижня: “Сьогодні головне завдання інвесторів - зберегти гроші, а не заробити їх”. Отож бережемо гроші, за можливості інвестуємо у перемогу ЗСУ та уважно стежимо за змінами кривої дохідності, не панікуючи.