Що таке рецесія?

Найпоширенішим визначенням рецесії є два послідовних квартали від'ємного економічного зростання, виміряні як поквартальні показники реального ВВП з поправкою на інфляцію. Це визначення використовується Національним бюро економічних досліджень (NBER), незалежним дослідницьким інститутом у Сполучених Штатах, який офіційно визначає початок і кінець рецесії в США, лише воно офіційно може оголошувати про рецесію.

Населення відчуває рецесію як:

– зниження доходів.

– високий рівень безробіття (ризик звільнення).

– банкрутства компаній та бізнесів (в тому числі їх власних).

– падіння фондового ринку через падіння прибутковості компаній.

Для населення рецесія це неприємний період який для одних означає втрати, хоча одночасно й породжує і хороші можливості.

Розглянемо як часто це відбувалось раніше.

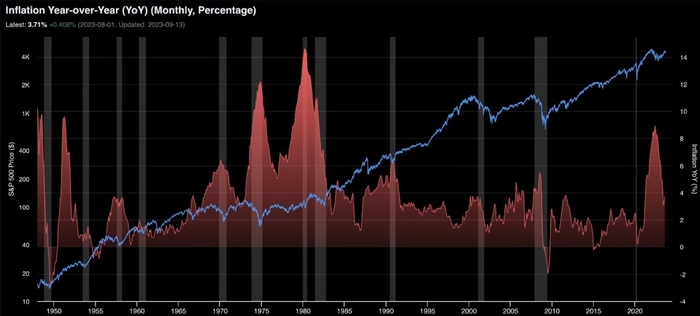

На графіку можна побачити:

– синім графік S&P500 для оцінки стану фондового ринку.

– сірим періоди коли офіційно було оголошено рецесію.

– червоним рівень інфляції.

Неозброєним оком можна побачити що рецесія це завжди серйозний спад на фондовому ринку.

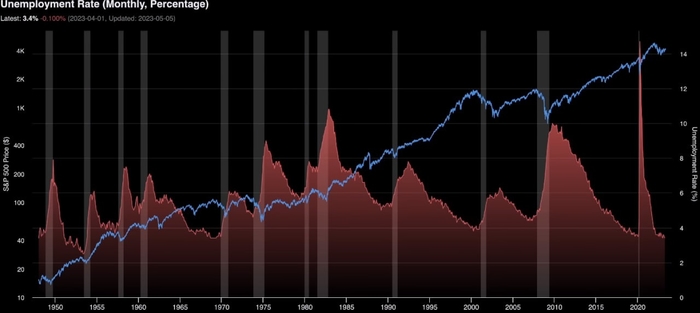

Якщо поглянути на наступне фото де червоним показаний рівень безробіття, ми побачимо що це також невідмінна частина рецесії.

Хоча рецесія і виглядає як щось неприємне і без чого хотілось би жити усім, потрібно розуміти що такий період несе і багато нових можливостей, адже з ринку зникають неефективні компанії, а подальші стимуляції економіки відкривають можливості для нових гравців. Такий собі період перевірки на стресостійкість економіки та відсіювання компаній, які ледь виживають або існують лише за рахунок кредитів.

Чому варто бути готовим до рецесії?

Падіння економіки та завершення цього процесу говорить про початок нового економічного та фондового циклу, який за собою підтягує нові можливості та перетікання інвестицій з одного класу активів в інший.

Успішні інвестори та фонди намагаються переміщувати інвестиції згідно з тими очікуваннями, які виникають в учасників ринку від стану економіки та монетарної політики ФРС.

Розуміючи ймовірність тих чи інших подій в осяжному майбутньому успішні гравці на ринках намагаються діяти на випередження.

На що зараз уважно дивляться гравці на ринку?

1. Висока інфляція – при досягненні діапазону в 3-4% що набагато нижче максимуму в 9.1% це все ще високий рівень для резервної валюти.

2. Політика ФРС – яка досі не досягнула ціль у 2% інфляції та тримає високу процентну ставку. Джером Пауелл (голова ФРС) на кожному засіданні говорить що вони будуть до кінця віддані цій цілі й триматимуть процентну ставку високою стільки скільки буде необхідно. Чим довше будуть високі процентні ставки, тим більше буде «охолоджено» економіку, потрібно розуміти що високі ставки працюють з запізненням, тобто реальний їхній вплив на економіку видно лише через декілька місяців. Власне, за багатьма очікуваннями ми підійшли до піку ставки та реалізації на повну політики ФРС, що вже починає відчувати на собі реальний бізнес.

3. Безробіття – рівень безробіття дуже важливий показник про здоров’я економіки, зараз рівень безробіття на найнижчих історичних рівнях. Підвищення рівня безробіття буде сильним сигналом про серйозні зміни в економіці та ймовірній зміні політики ФРС.

4. Інвертована крива дохідності облігацій США.

Державні облігації США є борговими цінними паперами, що випускаються Міністерством фінансів США (Казначейством США) для фінансування державного боргу (по суті це дати в борг під % для Штатів). Вони є одними з найбезпечніших інвестицій у світі, оскільки гарантуються урядом США. Державні облігації США випускаються в різних термінах погашення, від 3 місяців до 30 років. Найпоширенішими є 10-річні облігації, які мають середню дохідність. Інвестори купують державні облігації США з різних причин. Деякі інвестори купують їх як безпечне місце для зберігання своїх грошей. Інші інвестори купують їх, щоб отримати регулярні виплати від купонів. А ще інші купують їх, щоб диверсифікувати свій портфель.

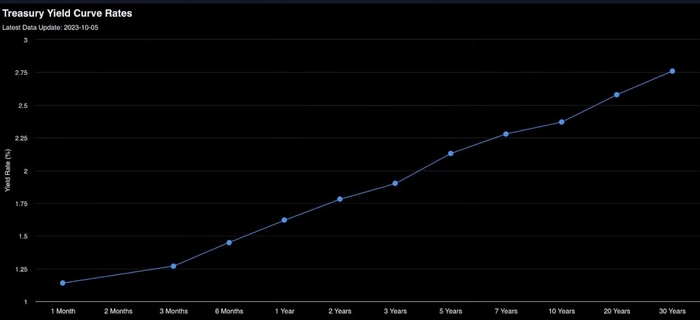

Ось так приблизно виглядає нормальна крива дохідності.

Шкала знизу період. Шкала зліва дохідність у %.

Дальній кінець (довший період) при здоровій економіці приносить більшу дохідність, адже інвестори беруть на себе додатковий ризик у вигляді невизначеності в майбутньому економіки.

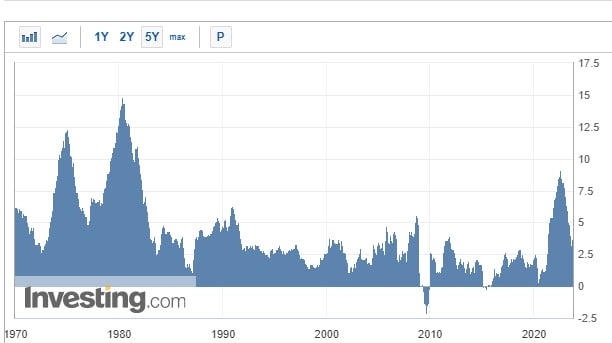

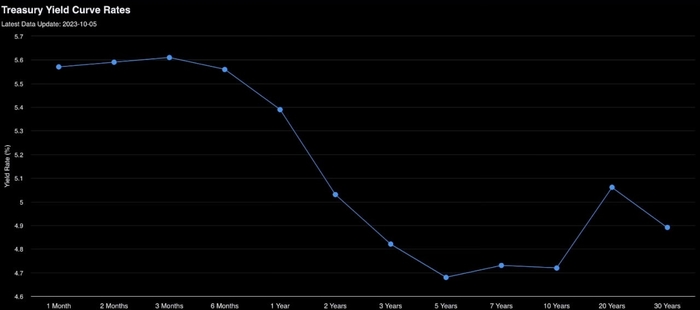

Зараз вона виглядає ось так:

Суттєва різниця. Такий її вигляд називається інвертованим.

Дохідність за короткі облігації вищі ніж за довготривалі, все через високі процентні ставки та певні очікування інвесторів, щодо змін політичних, економічних, та дій ФРС.

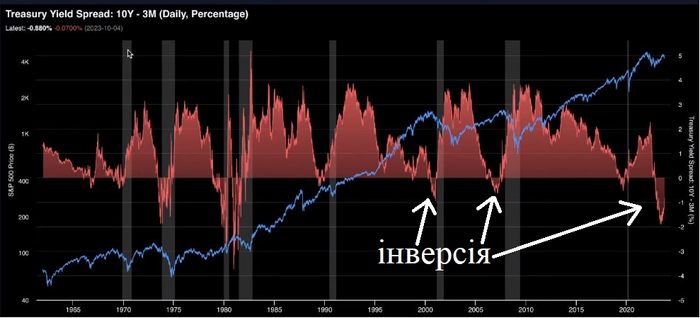

Інверсія історично є дуже надійним сигналом що буде рецесія.

Якщо уважно дослідити дані на фото ми побачимо що перед кожною рецесією була інверсія кривої.

Важлива деталь, останні 4 рецесії США відбувались після того, як крива дохідності перестала бути інвертованою та набула нормального вигляду. Тому ймовірно правильно готуватись до такого періоду коли крива вже інвертована, а очікувати саму рецесію після повернення її до нормального стану.

Наведені вище аргументи говорять про високу ймовірність рецесії в близькому майбутньому, та чи є аргументи що все може обійтись без такого явища? Насправді є. Економіка дуже сильна, особливо ринок праці.

На графіку червоним зображено кількість відкритих вакансій.

Після стимулів під час пандемії, було створено багато нових робочих місць, їх кількість досі вища ніж період до COVID-19. Також потрібно розуміти що частина “ковідних” грошей є у вигляді готівкового запасу під подушкою, що підтримує споживання та попит на послуги.

Всупереч цим фактам голова ФРС Джером Пауелл на своїх засіданнях стверджує що є вікно для “м’якої посадки”.

М’яка посадка

М'яка посадка від ФРС – це сценарій, при якому центробанк США може підвищити процентні ставки, щоб знизити інфляцію, не викликаючи при цьому рецесію. Цей сценарій є складним і залежить від ряду факторів, включаючи стан економіки, геополітичні події та поведінку споживачів і підприємств.

М'яка посадка може бути досягнута, якщо ФРС підвищує процентні ставки поступово і стежить за тим, щоб економіка не сповільнилася надмірно. Коли ФРС підвищує ставки занадто швидко або занадто високо, це призводить до рецесії, яка і характеризується зниженням ВВП, зростанням безробіття та падінням цін на активи.

Цікаво, що й перед попередніми періодами рецесій монетарні політики хотіли досягти “м’якої посадки”, але жодного разу це ще не вдалось.

Історично підняття ставки завжди призводило до рецесії, момент для спекуляції може бути лише в термінах, тобто через який час рецесія наступала після підняття ставок, яскравий приклад може бути період 2004-2006 років, коли ставка поступово підіймалась, а економіка та фондовий ринок зростав. У 2004 році реальний ВВП США зріс на 3,8%, у 2005 році – 3,3%, а у 2006 році – 2,7%. Індекс S&P500 за цей час зріс на майже 45%. Та закінчилось усе це світовою фінансовою кризою та глибокою рецесією.

Хоча розмір цього вікна це дуже суб’єктивна оцінка, ФРС також стверджує що рецесія не є хз базовим сценарієм. Підсумовуючи можна сказати, буде чи не буде ніхто на 100% не знає, це завжди питання ймовірностей. На цей час ймовірність що ми можемо бути доволі близько до рецесії значно зростає.

Як рецесія може вплинути на наше з вами життя?

Складність та термін можливого такого періоду це предмет дискусій та досліджень усіх економістів світу. Як і що може зламатись ніхто не може сказати з 100% ймовірністю.

Що можна сказати точно?

Активи, які найгірше себе почувають під час рецесії, зазвичай є такими, які є найбільш чутливими до змін у попиту або цінах. До таких активів відносяться:

Цінні папери, такі як акції, часто втрачають у ціні під час рецесії. Це пов'язано з тим, що інвестори стають більш обережними і прагнуть зберегти свої гроші на тлі падіння прибутків компаній, у яких вони купуючи акції володіють часткою.

Нерухомість: Ціна нерухомості часто падає під час рецесії. Це пов'язано з тим, що люди мають менше грошей, які можна витратити на придбання або продаж нерухомості.

Товари: Ціни на товари часто падають під час рецесії (дефляція). Це пов'язано з тим, що люди заощаджують гроші та менше витрачають на товари.

Ось деякі приклади того, як ці активи поводили себе під час рецесії:

Рецесія 2008 року: S&P 500 впав на 56% з піку в жовтні 2007 року до мінімуму в березні 2009 року. Середня ціна нерухомості в США впала на 20% з піку у 2007 році до мінімуму у 2009 році.

Рецесія 2020 року: S&P 500 впав на 34% з піку в лютому 2020 року до мінімуму в березні 2020 року. Середня ціна нерухомості в США впала на 10% з піку у 2019 році до мінімуму у 2020 році.

Звичайно, не всі активи почуваються погано під час рецесії. Деякі активи, такі як золото, срібло та облігації (державні) часто вважаються безпечними гаванями під час економічних потрясінь. Ці активи можуть підвищуватися в ціні (як облігації) або знижуватись в ціні менше як золото.

Оскільки ціни облігацій зростають, дохідності падають. Це пов'язано з тим, що інвестори готові платити більше за облігації з нижчою дохідністю.

Ось деякі приклади того, як змінювалися ціни та дохідності облігацій під час рецесії:

Рецесія 2008 року: Ціни 10-річних американських державних облігацій зросли на 30% з вересня 2007 року до березня 2009 року. Дохідність 10-річних американських державних облігацій впала з 4,6% у вересні 2007 року до 2,0% у березні 2009 року.

Рецесія 2020 року: Ціни 10-річних американських державних облігацій зросли на 25% з лютого 2020 року до березня 2020 року. Дохідність 10-річних американських державних облігацій впала з 1,5% у лютому 2020 року до 0,5% у березні 2020 року.

Звичайно, не всі облігації однаково реагують на рецесії. Загалом, облігації з коротшим терміном погашення більш чутливі до змін процентних ставок, ніж облігації з довшим терміном погашення. Це пов'язано з тим, що облігації з коротшим терміном погашення мають більшу чутливість до змін дохідності.

Як висновок варто зрозуміти що ті чи інші періоди є циклічні, історія не говорить про те яке буде майбутнє, але підказує до чого варто готуватись, що уникати та за чим слідкувати.