Що таке облігації?

Облігації - це форма позики від вас для емітенту облігації (державі/компанії, яка цю облігацію випустила). Ви виступаєте своєрідним позикодавцем, який дає позику певній установі і вона використовує надані вами кошти для власних цілей, за це ви отримуєте прибуток у вигляді відсотків, які емітент сплачує вам на регулярній основі, а пізніше, по закінченню терміну облігації, повертає вам основне “тіло”.

Облігації можуть випускатися компаніями або урядами і, як правило, приносять встановлену відсоткову ставку дохідності. Ринкова вартість облігації змінюється з часом, коли на ринку хочуть продати її більше, ніж купити і навпаки.

Облігації вищої якості (з більшою ймовірністю виплати і меншою ймовірністю дефолту (=невиплати) зазвичай пропонують нижчі відсоткові ставки. Облігації з коротшим терміном погашення (наприклад кілька місяців), як правило, мають нижчі ставки дохідності, також відповідно до низького ризику дефолту.

На відміну від акцій, облігації, випущені компаніями, не дають вам права власності. Тому ви не обов'язково отримаєте вигоду від зростання компанії, але ви також не побачите значного впливу, коли справи компанії будуть йти погано – доки вона має ресурси для погашення своїх позик.

Отже, облігації дають вам кілька потенційних переваг, коли ви тримаєте їх як частину свого портфеля: вони дають вам стійкий і найголовніше прогнозований потік доходу, диверсифікацію ризиків та слугують якісною заставою, якщо вам потрібно буде взяти кредит. Купивши облігації ви можете зменшити деяку волатильність, яку можна спостерігати на ринку акцій.

Інвестуючи в облігації, важливо:

Знати, коли закінчується термін погашення облігацій. Дата погашення - це дата, коли вам повернуть ваші інвестиції. Перш ніж вкладати кошти, дізнайтеся, як довго ваші інвестиції будуть пов'язані з облігацією.

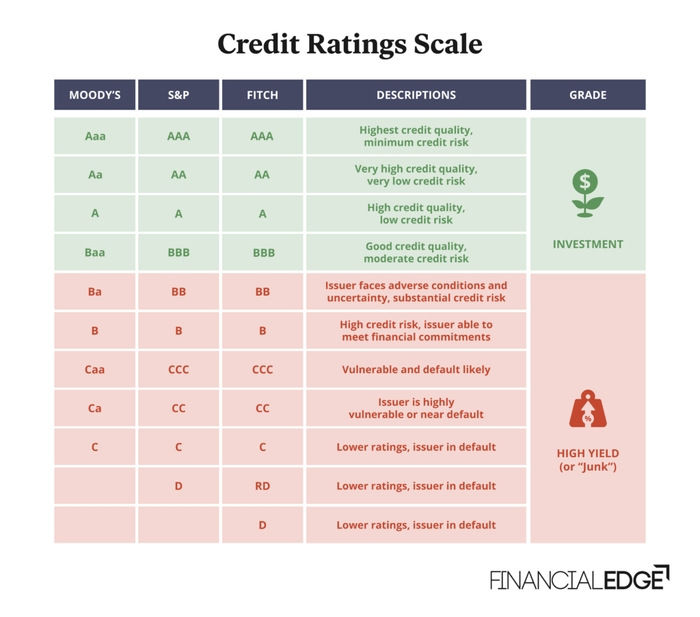

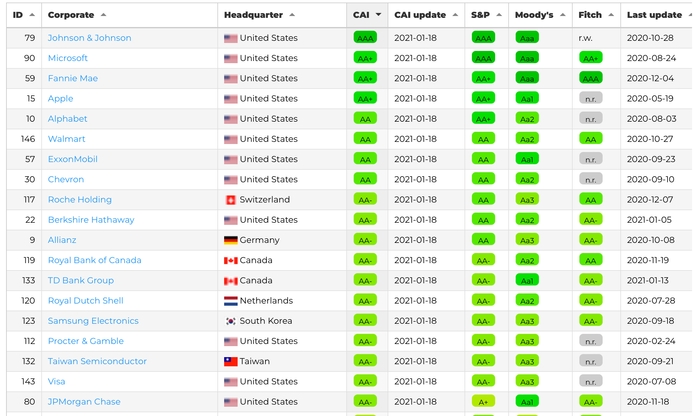

Дізнайтися рейтинг облігації. Рейтинг облігації – це показник її кредитоспроможності. Чим нижчий рейтинг, тим більший ризик того, що облігація зазнає дефолту – і ви втратите свої інвестиції. У світі є 3 найвідоміші агенства, які оцінюють облігації – S&P, Moddy’s та Fitch, вони мають схожі рейтингові системи, які базуються на поточній фінансовій та кредитній історії емітента. ААА - це найвищий рейтинг (за рейтинговою системою S&P). Будь-яка облігація з рейтингом С або нижче вважається низькоякісною або сміттєвою і має найвищий ризик дефолту. Пенсійні фонди, наприклад, не мають права інвестувати у будь-які облігації, нижчі за рейтинг Аа.

Вивчити історію емітента облігацій. Знання історії компанії може бути корисним при прийнятті рішення про інвестування в її облігації.

Зрозуміти свою схильність до ризику. Облігації з нижчим кредитним рейтингом зазвичай пропонують вищу дохідність, щоб компенсувати вищий рівень ризику. Ретельно обміркуйте свою схильність до ризику та уникайте рішення про інвестування виключно на основі рівня дохідності.

Врахувати макроекономічні ризики. Коли відсоткові ставки зростають, облігації втрачають вартість. Процентний ризик – це ризик того, що ставки зміняться до того, як облігація досягне дати погашення. Однак не намагайтеся вгадати час, оскільки важко передбачити, як змінюватимуться відсоткові ставки. Замість цього зосередьтеся на своїх довгострокових інвестиційних цілях. Зростання інфляції також створює ризики для облігацій.

Підтримувати свої ширші інвестиційні цілі. Облігації повинні допомогти диверсифікувати ваш портфель і врівноважити ваші інвестиції в акції та інші класи активів.

Як і будь-яка інвестиція, купівля облігацій також пов'язана з ризиками:

Ризик зміни облікової ставки: Коли відсоткові ставки зростають, ціни на облігації падають, і облігації, які ви зараз тримаєте, можуть втратити свою вартість. Зміна процентних ставок є основною причиною волатильності цін на ринках облігацій.

Інфляційний ризик: Інфляція – це темпи зростання цін на товари та послуги з плином часу. Якщо темпи інфляції випереджають фіксовану суму доходу, яку забезпечує облігація, інвестор втрачає купівельну спроможність.

Кредитний ризик: існує ймовірність того, що емітент може не виконати свої боргові зобов'язання.

Ризик ліквідності: існує ймовірність того, що інвестор захоче продати облігації, але не зможе знайти покупця (мова про продажі до терміну погашення іншому інвестору). Так, найпопулярніші “короткі” (тобто такі, що мають строк погашення до 3 років) облігації торгуються великими об’ємами, але навіть десятирічну облігацію європейської країни не так легко буде продати (про європейські облігації розповідаємо нижче), це може зайняти від декількох годин до декількох днів/тижнів. Тоді як на ринку акцій оперують дилери, які за декілька секунд опрацьовують вашу заявку. Про функціонування дилерів та маркет-мейкінг розповімо згодом, слідкуйте за нашим каналом.

Як купувати облігації

Можна купити облігації безпосередньо у емітента. Хоча в деяких ситуаціях це має сенс, звичайні інвестори частіше купують і продають облігації одним з наступних способів:

– Купівля окремих облігацій через брокерський рахунок: Ви можете купити облігації через більшість брокерів, як і акції. Однак комісійні дуже різняться, і орієнтуватися у всіх варіантах може бути складно, оскільки потенційно існує десятки варіантів облігацій кожної компанії, тому варто детально розглянути термін погашення, ставки та емітента перед придбанням, щоб бути впевненим, що він зможе виплачувати свої облігації. В Україні “брокером” для купівлі облігацій виступають здебільшого банки (Приват, Універсал (Моно), Сенс та інші), які пропонують можливість придбати облігації.

– Купівля пайових інвестиційних фондів облігацій та ETF: Вам не потрібно приймати рішення про те, які саме облігації купувати, коли ви купуєте ETF. Замість вас фонд або компанія ETF обирає їх для вас і часто організовує їх у фонди відповідно до їх типу або терміну дії. Що таке ETF ми писали у нашій статті зовсім нещодавно. Наприклад існує ETF VCIT (Vanguard Intermediate-Term Corporate Bond ETF) через придбання якого ви купуєте корпоративні облігації не однієї компанії, а багатьох.

ETF на облігації можуть бути чудовим вибором для інвесторів, оскільки вони дозволяють швидко заповнити прогалини, якщо ви намагаєтеся диверсифікувати свій портфель. Наприклад, якщо вам потрібні короткострокові облігації інвестиційного класу, ви можете просто купити ETF з такою експозицією. Те ж саме стосується довгострокових або середньострокових облігацій, або будь-чого іншого, що вам потрібно. ETF також пропонують перевагу диверсифікації завдяки вкладенню в різні типи облігацій, і вони зазвичай стягують низькі комісії та є ефективними з точки зору оподаткування.

Давайте тепер розберемо конкретніше купівлю облігацій у різних юрисдикціях.

Україна

З початком повномасштабного вторгнення українські ОВДП (облігації внутрішньої позики) набули нової популярності. Через зростання бюджетних видатків та зменшення податкових надходжень, Уряду довелося шукати нові шляхи залучення коштів під державні потреби. Натомість, через економічну кризу у банках виник профіцит ліквідності - ситуація, коли обсяг виданих кредитів не покриває обсяг взятих депозитів. Відтак, щоб зменшити попит населення на депозити, банки залишають низькі ставки дохідності по ним.

Українські державні облігації купують переважно банки, які інвестують у них профіцит ліквідності. Також серед покупців є інвестиційні фонди, нерезиденти, фізичні особи і навіть територіальні громади.

Українські ОВДП мають широкий спектр строків погашень, проте на даний момент вони представлені переважно середньостроковими (строк погашення від 1 до 5 років). Наприклад, на останніх (на час написання допису) аукціонах Мінфіну з продажу ОВДП, на ринку були представлені 1.2, 1,5, 3-річні ОВДП. Історично саме середньострокові облігації складають основу ринку ОВДП України. Довгострокові використовуються виключно НБУ для проведення емісії коштів (зупинена на початку 2023 року).

Іноді українські ОВДП можуть номінуватися у доларах чи євро: у такому випадку Ви зможете втекти від девальвації гривні й отримати дохід, який покриє повністю або частково девальвацію самої іноземної валюти.

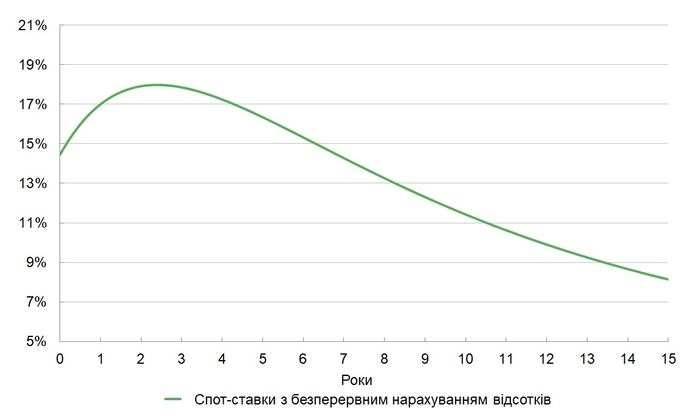

Пік безкупонної дохідності за українськими гривневими облігаціями припадає на дво- та трирічні облігації (близько 18% річних). Облігації з такими строками погашень часто демонструють найвищі показники продажів, оскільки саме їх купують банки до своїх резервів. Ставка дохідності по розміщеній на попередньому аукціоні трирічної облігації склала 19.21%.

Натомість дохідність 1.2, 1.5-річних облігацій склала 17.8% та 18.35% відповідно. Бачимо, що чим менший строк погашення, тим менша дохідність, оскільки менші ризики. Розміщення короткострокових ОВДП в Україні закінчилося у березні 2023 року. Номінальна вартість однієї облігації: 1000 гривень/доларів/євро.

Придбати як і гривневі, так і номіновані в іноземній валюті українські державні облігації можна як і через банків, що виконують функцію первинних дилерів, так і через брокерські компанії. Перелік останніх Ви можете знайти у додатку "Дія", у розділі "Військові облігації". Там же Ви дуже швидко зможете побачити ціну облігації на вторинному ринку, її дохідність, відкрити брокерський рахунок.

Варто зазначити, що багато банків-первинних дилерів мають доволі високий поріг входження, відтак у випадку невеликих інвестицій варто звернутися до брокерських компаній. Проте є і банки з низьким порогом входження, де теж можна придбати одну чи декілька облігацій.

Купити облігації на первинному ринку (аукціоні Мінфіну) можуть лише банки-первинні дилери - там суми визначаються мільярдами гривень. Вже після цього вони перепродають їх або своїм клієнтам, або брокерським компаніям.

Ставки дохідності по українським облігаціям вищі за ставки дохідності по депозитам. Окрім цього, дохід по ним не підлягає оподаткуванню. Нагадаємо, що з доходу по депозиту сплачується 18% ПДФО та 1.5% військового збору.

У найближчий час очікується продовження циклу зниження облікової ставки НБУ, що призведе до зменшення ставок дохідності по облігаціям. Вже зараз на ринку помітний ефект від зниження облікової ставки у липні 2023 року з 25% до 22% - ставки по всі облігаціям (включаючи "резервні" банківські) впали.

Це зниження відбувається на фоні покращення прогнозів НБУ щодо інфляції - за підсумками 2023 року вона становитиме 10.6%, а не 14.8% (як прогнозувалося раніше).

Українські ОВДП є привабливим і доступним інвестиційним інструментом, який дозволяє не лише втікти від інфляції, а і отримати реальний дохід та допомогти державі. Проте, якщо Ви хочете придбати, варто не баритися і діяти вже зараз, поки НБУ ще більше не знизив облікову ставку.

США

Кілька останніх років, через зростання відсоткових ставок зростають відповідно і дохідність як довгострокових, так і короткострокових облігацій.

На тлі зростання дохідності знижується ціна самих облігацій, що підбурює до зниження ціни на самі облігації. Поточний рівень дохідності є цікавим і який дозволяє формувати великі позиції в облігаціях для диверсифікації позицій в акціях на поточних цінах, проте є багато думок про те, що ера низьких ставок закінчилась і інфляція буде триматись на нинішньому рівні вище цільового рівня (2%), що не дозволить знизити ставки.

Проте, якщо розглядати довгостроково, то ФРС (центральний банк США) має досить багато інструментів та впливу для досягнення своїх цілей, тому повернення інфляції до цільових рівнів більш ймовірне ніж те, що інфляція залишиться на нинішньому рівні й ставки не будуть знижуватись. Наразі ринок не ставить на подальше збільшення ставки ФРС і очікує стабілізацію й зниження ставки наступного року.

Кілька тижнів все нагадує, що ставки за облігаціями досягли свого піку, а ціни на облігації відповідно свого “дна”. Це дає потенціал для купівлі довгострокових облігацій за нинішніми цінами.

Наприклад купівлю можна обіграти через купівлю ETF – TLT, ZROZ або EDV, різниця у фондах полягає у різних термінах погашеннях, комісіях, волатильності та рівня дивідендів.

ЄС

Загалом ситуація на європейському ринку дещо перегукується з американським. У ЄС можна інвестувати в європейські державні облігації або корпоративні облігації.

Важливо також звернути увагу на специфіку єврозони (тобто країн, де грошова одиниця - євро). Усі ці країни мають різну орієнтацію економік, однак центральний банк у них – один. Відповідно, у деякі періоди, центральний банк не спеціально “підіграє” певним економікам, а іншим навпаки ускладнює отримання прибутку, особливо у запитаннях експорту/імпорту. Приклад: імпорто-орієнтована монетарна політика ( євро стає сильнішим) дуже шкодить Німеччині, яка є чистим експортером (тобто виграє, коли валюта слабшає), але дуже допомагає Франції, яка є чистим імпортером. Детальніше про взаємозв’язок між валютами та балансом міжнародної торгівлі країн ми описували тут.

Також важливо мати на думці те, що навіть попри внутрішні ризики кожної з “південних” економік (Греція, Іспанія, Італія, Португалія), загалом інвестори оцінюють вірогідність дефолту у цих країнах як низьку, і не через їхню внутрішню політику. Усе через те, що у разі дефолту країни, валюта якої - євро, усі країни єврозони будуть під сильним негативним впливом, а тому зазвичай Німеччина та Франція намагаються зробити усе, щоб уникнути дефолту хоча б однієї з країн Єврозони, таким чином тримаючи якість цієї валюти і додатково зберігаючи нерви інвесторів у країни “півдня”.

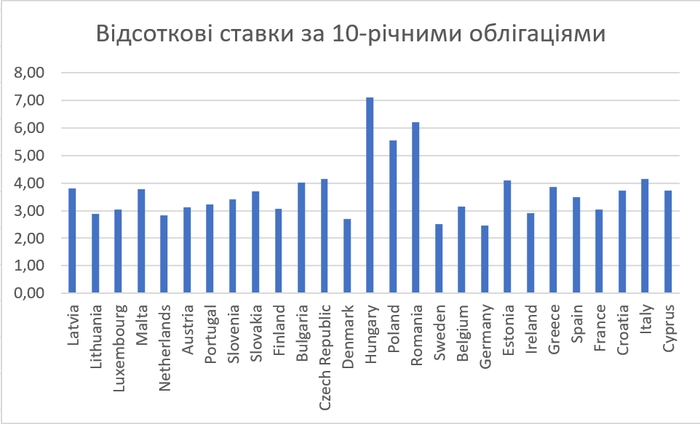

Тепер давайте до конкретики. Кожна країна Євросоюзу випускає власні облігації через своє міністерство фінансів. Давайте поглянемо на середні ставки по десятирічним облігаціям (тобто ті, що завершуються у серпні 2033):

Як бачимо - що надійніша країна, то нижча у неї відстокова ставка.

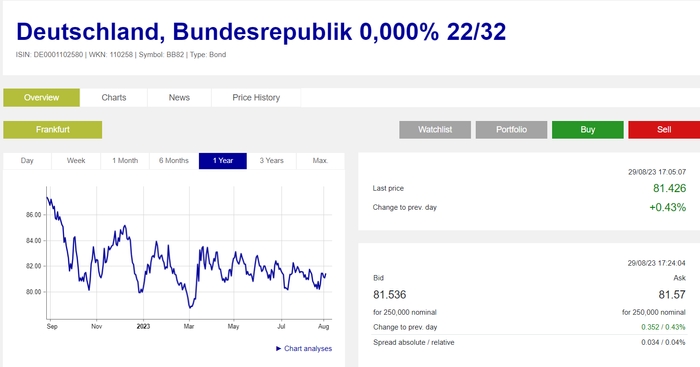

У якості одного з прикладів узяли Німеччину: 10-річна облігація з погашенням у 2032 році з дохідністю 2.45% річних. Ви можете детальніше розглянути її на офіційному сайті франкфуртської біржі, де вона розміщена.

Корпоративні облігації

Якщо порівнювати корпоративні облігації компаній з найкращим кредитним рейтингом, то вони будуть більш привабливі ніж державні облігації номіновані у доларі, оскільки пропонують вищу дохідність (за вищий ризик). Так само і з порівнянням компаній з нижчим кредитним рейтингом, вони пропонують ще більшу дохідність, проте і набагато більший ризик через ймовірність дефолту.

Серед корпоративних облігацій, які можуть бути привабливі інвесторам можна розглянути AAPL, JPM, BAC, UNH, PM та інші. Кожна компанія, якій ви збираєте надавати позику придбавши облігації має бути ретельно досліджена вами особисто.

Крім того, як ми згадували раніше, існують ETF на корпоративні облігації, які пропонують експозицію на багато компаній. Широкий список можна знайти за посиланням і ознайомитись з детальною інформацією про кожний з фондів.

Наприклад фонд LQD тримає найбільші активи у корпоративних облігаціях таких компаній як Pfizer, Anheuser-Busch, Goldman Sachs та CVS, а IGIB в T-Mobile, AbbVie, Bank of America, Boeing та JPMorgan.

Ринки, що розвиваються

Облігації ринків, що розвиваються – випускаються країнами з економікою, що розвивається (EM – Emerging markets), а також корпораціями з цих країн – останніми роками стають все більш популярними в портфелях інвесторів. Така популярність пояснюється зростанням кредитної якості облігацій та їхньою вищою дохідністю порівняно з американськими корпоративними та державними облігаціями. Однак вища дохідність часто супроводжується підвищеним рівнем ризику, а облігації EM, як правило, несуть вищі ризики, ніж внутрішні боргові інструменти.

Протягом більшої частини 20-го століття країни з EM, випускали облігації лише з перервами. Однак у 1980-х роках тодішній міністр фінансів США Ніколас Брейді започаткував програму допомоги світовим економікам у реструктуризації їхнього боргу шляхом випуску облігацій, здебільшого деномінованих у доларах США. Багато країн Латинської Америки випустили ці так звані облігації Брейді протягом наступних двох десятиліть, що ознаменувало підйом у випуску боргових зобов'язань країн з EM.

У міру того, як ринок боргових зобов'язань EM, почав зростати, а додаткові іноземні ринки почали дозрівати, країни, що розвиваються, почали частіше випускати облігації як у доларах США, так і у власній валюті. Крім того, іноземні корпорації почали випускати та продавати облігації, що дало поштовх глобальному ринку корпоративних кредитів.

Поширення облігацій EM, збіглося зі покращенням макроекономічної політики цих країн, зокрема, впровадженням узгодженої фіскальної та монетарної політики, що дало іноземним інвесторам впевненість у довгостроковій стабільності цих країн. По мірі того, як інвестори почали реагувати на підвищення надійності економік EM, та зростаючу різноманітність випусків облігацій, облігації EM, стали одним з основних класів активів з фіксованим доходом.

Якщо ви вважаєте, що потенційна вигода від облігацій ринків, що розвиваються компенсує потенційні ризики інвестування в облігації країн, що розвиваються, існує безліч варіантів для подібних інвестицій, хоча існують певні обмеження. Інвестуючи в EM, у багатьох випадках індивідуальний інвестор не може або дуже малоймовірно інвестувати безпосередньо в облігації EM, або в боргові зобов'язання, випущені іноземними корпораціями. Однак багато американських фондів мають на вибір різноманітні фонди з фіксованою дохідністю для EM.

Ці фонди можуть інвестувати в облігації країн, що розвиваються, та корпорацій, деноміновані в доларах США та/або місцевій валюті. Деякі фонди інвестують у диверсифікований набір облігацій ринків, що розвиваються, з усього світу, тоді як інші зосереджуються на конкретних регіонах. Крім того, деякі фонди фокусуються виключно на державних або корпоративних облігаціях, тоді як інші мають диверсифіковані комбінації.

Переваги облігацій EM

Незважаючи на ризики, облігації EM, пропонують численні потенційні вигоди. Мабуть, найголовнішою з них є те, що вони забезпечують диверсифікацію портфеля, оскільки їхня дохідність не має тісної кореляції з традиційними класами активів. Крім того, багато інвесторів, які прагнуть компенсувати валютний ризик, присутній у решті своїх портфелів, обирають облігації EM, випущені в місцевій валюті, як цінний інструмент захисту від цього ризику.

Крім того, країни, що розвиваються, мають тенденцію до швидкого зростання, що часто може підвищити дохідність. З цієї причини, серед іншого, дохідність боргових зобов'язань країн, що розвиваються, історично була вищою, ніж дохідність державних облігацій США.

Інвестори часто відстежують дохідність державних облігацій США порівняно з облігаціями EM, і шукають розширення різниці між ними, або додаткової дохідності, яку можуть запропонувати облігації EM. Чим вища різниця дохідність облігацій EM, порівняно з американськими державними облігаціями, тим привабливішими є облігації країн, що розвиваються, як інвестиційний інструмент і тим охочіше інвестори готові брати на себе інші ризики, притаманні облігаціям країн, що розвиваються.

Недоліки облігацій EM

Ризики інвестування в облігації EM, включають стандартні ризики, які супроводжують усі боргові зобов'язання, такі як змінні економічні чи фінансові показники емітента та здатність емітента виконувати платіжні зобов'язання. Однак ці ризики ще більше зростають через потенційну політичну та економічну нестабільність країн, що розвиваються. Хоча країни, що розвиваються, в цілому зробили значні кроки в обмеженні ризиків, не можна заперечувати, що ймовірність соціально-економічної нестабільності в цих країнах є більш значною, ніж у розвинених країнах, зокрема, у США чи ЄС.

EM також несуть інші ризики, включаючи коливання обмінного курсу та девальвацію валюти. Якщо облігація випущена в місцевій валюті, то курс долара по відношенню до цієї валюти може позитивно або негативно вплинути на вашу дохідність. Якщо місцева валюта сильна по відношенню до долара, це позитивно вплине на вашу прибутковість, тоді як слабка місцева валюта негативно впливає на обмінний курс і негативно впливає на прибутковість. Якщо ви не хочете брати участь у валютному ризику, можна просто інвестувати в облігації, деноміновані в доларах або випущені тільки в доларах США у цих країнах.

Кредитний рейтинг ринків, що розвиваються, можна переглянути серед оцінок рейтингових агентств, які вимірюють здатність кожної країни, що розвивається, виконувати свої боргові зобов'язання. Кредитний рейтинг країн можна переглянути за посиланням. Наприклад український ринок, що розвивається, має, на жаль, один з найгірших рейтингів серед EM, перш за все з огляду на війну.

Висновки

Отож, облігації це чудовий інструмент з фіксованою дохідністю, який пропонує широкий спектр як ставок дохідностей, так і емітентів, які пропонують можливості інвестування у їх облігації. Перед купівлею будь-якого активу, в тому числі облігації, перш за все треба провести власне дослідження цього активу, ризиків, які з ним пов’язані, які з них ви готові прийняти в замін на вищу дохідність, а які ні.

Автор: Михайло Доненко

За матеріалами: