Говорячи про інвестиції, неможливо не поговорити про ризик. Це є центральною темою у цій сфері. Проблема лише в тому, що ризик дуже важко виміряти, і навіть найпрогресивніші програмні забезпечення та статистичні моделі не покажуть весь ризик на 100%.

Про цю тему написано багато речей, але давайте конкретизуємо цю тему для того, щоб оптимізувати свої інвестиції та знати який ми отримуємо прибуток і який ми беремо на себе ризик інвестуючи в даний актив.

Ризик та невизначеність.

Для початку, потрібно розуміти різницю між цими двома термінами. Ключовим ученим, який розробив свою теорію був Френк Найт, який у 1926 році написав цілу книгу на цю тему, за що потім отримав Нобелівську Премію.

Так от Ризик - це чітко окреслена ймовірність втрати чогось, яку ми можемо математично виразити у відсотках. Наприклад, ставлячи на “орел” 100 гривень, я ризикую втратити їх з вірогідністю 50% (якщо випаде “решка”).

У той самий час невизначеність - це та подія, яку ви не можете передбачити і математично обрахувати, при тому що ймовірність втратити щось цілком існує. Наприклад, ідучи вперше по темному лісу о 2 ночі, ви не можете обрахувати ймовірність зустріти людину з ножем, адже цю інформацію майже неможливо обрахувати. При цьому така зустріч цілком можлива.

Роблячи інвестиції, Френк Найт радить вам дуже добре розуміти, яка частина ймовірності втрати у вашій інвестиції стосується ризику, а яка ймовірності. Ризиком можна управляти, його можна оптимізувати і мінімізувати, тоді як невизначеність не дає вам можливості управляти вашими інвестиціями розумно. Відповідно, інвестуючи в політично нестабільні країни, ви віддаєте велику частку грошей у невизначеність, тому й потенційний прибуток, як і потенційні втрати абсолютно непередбачувані, тоді як інвестуючи в цілком зрозумілий інвестиційний проєкт з окресленими ризиками ви можете хоча б приблизно підрахувати ймовірність ваших прибутків і втрат, що є набагато продуманішим підходом. Інвестуйте і ризикуйте, однак ніколи не віддавайте гроші у середовище невпевненості.

Цю тему також детально розглядав Насім Талеб у славнозвісному Чорному Лебеді: під знаком невизначеності, де поставив під сильну критику статистичні моделі, які базувалися на передбаченні можливих наслідків. Але всього не передбачиш, тому потрібно бути готовим до всього і не будувати повітряних замків в інвестиціях.

Передбачування на основі минулого

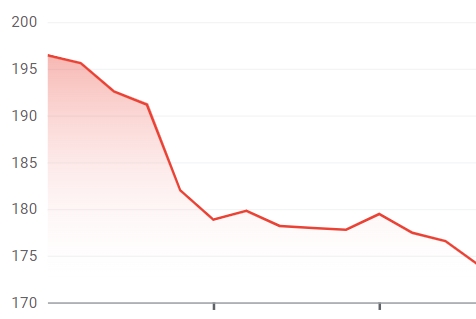

Друга найбільш розповсюджена помилка серед інвесторів усіх рівнів: базувати свої припущення про майбутнє, дивлячись на минуле і теперішнє. Подивіться на цей графік - ціна акції буде падати чи зростати в найближчому майбутньому?

Зізнайтеся - ви інтуїтивно зробили прогноз на майбутнє, просто продовжуючи спадну лінію, при тому що ви не знаєте нічого ні про те, акції якої саме компанії зображені, ні про період цього падіння (день/місяць/рік). Це ще називається екстраполяцією. Багато політиків та рідше економістів граються з цим інструментом для підтверджень своїх слів. Однак один простий приклад показує, на скільки мізерна мудрість криється в такому підході. У своїй книзі Біржа: гра на гроші, професор економіки Прінстонського університету під псевдонімом Адам Сміт розповів таку історію. Ви придбали собі живу індичку, яку вирощуєте на дворі. Протягом усього року, вона прокидається вранці і каже собі: я жива. Протягом дня вона гуляє по двору і ввечері каже собі: якщо сьогодні я жива і здорова, значить завтра я прокинуся живою. І наступного дня вона справді жива. Уся ця історія продовжується до 23 листопада - День Подяки у США, коли кожна сім’я подає на стіл велику запечену індичку. Наша індичка зазнала тієї ж участі, при тому що 3 серпня вона прокинулася живою і цілий день із нею все було гаразд. Прокидаючись щоранку 364 дні поспіль, нічого вам не гарантує життя на 365-й день.

Однак, у свою чергу, Насім Талеб розібрав це запитання на власному прикладі, і ситуація стає тут дещо заплутана. На цю тему він розказав таку історію. Зустрілися якось два давніх приятелі в барі. Один - вчитель статистики в університеті з 30-річним стажем, другий - трейдер на фондовій біржі з таким самим стажем. До їхньої розмови долучається бармен, який дає їм цікаву задачу. Якщо я підкину зараз 100 разів монету і отримаю орла, чи готові ви поставити 1000 доларів на те, що на 101 раз мені також випаде орел?

Відповідь. Вчитель статистики з посмішкою каже: “ні звісно, минулі випадіння орла ніяк не впливають на майбутнє підкидування монети, вірогідність становить 50 на 50”. Трейдер у свою чергу сказав: “а я б з радістю зіграв із вами, тому що якщо вам випадає 100 разів орел, значить з монетою точно щось не те”. Справді, якщо математично підрахувати, вірогідність випадіння “орла” 100 разів поспіль становить 0.5 в степені 100, що є настільки мізерним числом, що його не порахує навіть калькулятор. Таким чином, минулі підкидування монети дали нам важливу інформацію про те, що вона підкручена на випадіння орла, однак потрібно також зважити, чи підкидуватимемо ми ту саму монету на 101 раз.

Завжди майте на увазі, що передбачувати майбутнє на основі минулого можна тільки тоді, коли ваше минуле дає вам достатньо інформації для того, щоб отримати гарну вірогідність того, що на вас чекає в майбутньому. На фінансових ринках, зазвичай, ситуація Насіма Талеба дуже рідко можлива для застосування, адже економіка змінюється щодня, і у світу є стільки факторів впливу, що прорахувати усі ризики і мати мінімальну невизначеність - неможливо. Тому базуйтеся на логічних аргументах, які ви взяли з різних джерел і які намагаються довести вам не те, наприклад, якою буде ціна акції, а те, який стан справ буде у компанії - це набагато більш передбачувано і ви можете проаналізувати це самостійно.

Відношення ризику та прибутку

На дуже розвинутих ринках (тобто де є великий об’єм торгів і багато учасників) досить важко знайти недооцінені інвестиції. Тобто ті інвестиції, які мають потенціал росту вищий, ніж ви передбачаєте. Чому? І що це означає?

Усе тому, що на ринку працюють щоденно купа людей у пошуку таких недооцінених активів і одразу входять у такі інвестиції, що підіймає ціну акцій чи облігацій і відновлює баланс вашого прибутку. Зробити надприбуток на розвиненому ринку без сильних статистичних моделей і великого персоналу - майже неможливо. Занадто багато очей щодня вишукує недооцінені ринком можливості.

Однак це зовсім не означає, що ви не можете заробити на цих ринках. Ви заробите, однак про приблизну суму цього заробітка буде знати весь ринок. Наприклад, оцінивши компанію Apple для інвестицій, ви вважаєте, що її потенціал доходу: 10% на рік. Однак якщо ви це зрозуміли, то і весь ринок міг би це зрозуміти, а отже ціна акції буде така, що буде давати вам рівно 10% прибутку. Не більше, але й не менше. Звідки тоді береться це значення?

Значення прибутку вираховується сьогодні за дуже простим, але не легким принципом: що вища прибутковість, то вищий ризик втрати. Точкою відліку вважається теоретично безризикова інвестиція: державні облігації країни, в якій ви інвестуєте. Наприклад, якщо у США ставка зараз 6.5 %, то розмір безризикового річного прибутку становить 6.5 %. Хочете більше - будь ласка, але тоді візьміть на себе ризик втрати грошей від інвестиції, якими можуть бути втрати від несплати облігації (дефолт) або падіння акцій компаній на довгий строк. Що більший такий ризик - то більша винагорода за його взяття, адже тоді ніхто б не мав стимулу інвестувати з більшим ризиком отримуючи такий самий прибуток. Відповідно, на біржі люди обмінюються інвестиціями у логіці прибуток - ризик, і тому завжди майте на увазі, що усі акції, потенціал росту яких набагато вищий за потенціал росту інших акцій, то потрібно також розуміти, що у перших ризик втрати вищий, ніж в інших.

Як тоді вимірювати ризик?

Існує безліч способів на всі рівні складності, які допомагають визначити вам ризикованість вашої інвестиції у майбутньому. Ми назвемо лише декілька основних і пояснимо їх конкретно в майбутньому. Адже в математиці не можна знати “на половину”, потрібно дуже добре розбиратися у цифрах перед вами, інакше вони дуже легко можуть заплутати вас, даючи несправджені надії або вказуючи на проблеми, яких не існує в реальності.

Стандартне відхилення (σ): Це міра розкиду даних навколо середнього значення. У фінансах, воно вказує на ризик і волатильність інвестиції: чим вище стандартне відхилення, тим більший ризик може бути пов'язаний з інвестицією.

Волатильність: Це міра коливань цін на ринку. Висока волатильність вказує на змінливість цін, що може призвести до більших можливостей прибутку, але також до більших ризиків втрат.

Бета: Бета вимірює чутливість цін активу до змін на ринку загалом. Якщо бета > 1, то актив може переглядати зміни ринку в більшій мірі, ніж ринок загалом, і навпаки.

Коефіцієнт Шарпа: Цей показник вимірює відношення між ризиком та доходом інвестиції. Вищий коефіцієнт Шарпа свідчить про кращий баланс між ризиком і доходом, що робить інвестицію більш привабливою з точки зору позиціонування ризику та винагороди.

Невимірюваний ризик

Ви також можете “виміряти” ризик за допомогою якісних, а не кількісних характеристик, які дають приблизне розуміння ризикованості вашої інвестиції. Однак зауважте - якісний аналіз відрізняється від аналізу на основі почуттів.

Давайте розберемо сьогодні лише найголовніший ресурс невимірюваних ризиків - річна звітність компанії. Ви можете ознайомитися з факторами, які напряму впливають на прибутковість компанії чи на її виплату боргу у її річному звіті 10-k у розділі “Ризики”. Наприклад, ви можете поглянути на усі ризики компанії Apple тут на сторінках 10-18. На жаль, з 1970-х років, один юрист придумав по-справжньому Макіавеллівську схему: включити в розділ “ризики” усе, що відбувається на планеті Земля. У такому разі юристи застраховані, а інвестори стомляться читати до кінця. Проте, цей розділ справді важливий і пояснений досить непогано, тому ми активно радимо вам дочитувати його до кінця. Давайте розберемо один із цих ризиків детально:

Компанія залежить від виробництва компонентів і продукції та логістичних послуг, що надаються аутсорсинговими партнерами, багато з яких розташовані за межами США

Бачимо конкретний ризик, який майже неможливо виміряти математично. Однак читаючи новини про нові взаємні санкції Китаю та США на постачання високотехнологічних компонентів розуміємо, що це напряму негативно впливає на прибутковість компанії Apple у цьому році, адже у вона ще не змогла перенести усі виробничі потужності в Індію, Тайвань та В’єтнам.

Виписуючи основні ризики з відповідного розділу у звітності компаній, ви можете приблизно передбачити її проблеми в майбутньому, залежно від новин, пов’язаних з економікою країни та світу.

Висновок

Ризик - це дуже обширне значення в інвестиціях. Кожному інвестору життєво необхідно розуміти з якими саме ризиками він/вона стикається в його/її конкретній ситуації і як можна ці ризики мінімізувати. Регулярно слідкуючи за перебігом подій в економічному та фінансовому світі, ви можете відстежити основні невимірювані ризики, які дадуть вам приблизне розуміння серйозності ситуації у майбутньому. А кількісні фактори допоможуть вам більш точно оцінити можливі рамки ваших прибутків або збитків, хоча й без стовідсоткової точності. І найголовніше - пам’ятайте різницю між ризиком та невизначеністю і не базуйте своє бачення майбутнього на основі минулого.

Автор: Віталій Красюк