В останні місяці ми помітили зростання кількості публікацій про депозитні сертифікати та прибутки банків на українських інформаційних ресурсах.

Відтак ми вирішили розвінчати декілька міфів, що в останній час активно тиражуються у інформаційному просторі і пояснити, що таке депозитні сертифікати, для чого вони і яка є "темна" сторона у надприбутковості банків?

Що таке депозитні сертифікати?

Щоб відповісти на це питання варто згадати принцип роботи банківської та економічної системи.

Для початку поговоримо про банки - вони виступають посередниками між тими людьми, у яких є "зайві" гроші (зайвих грошей не буває, є ті, що можна проінвестувати), і тими, хто потребує цих грошей. Банки накопичують у себе кошти людей та організацій у вигляді депозитів, а віддають ці ж гроші у вигляді кредитів тим, хто їх потребує. Різниця між відсотком депозитів та кредитів складає банківську маржу - головне джерело прибутків банків за нормальних умов. Думаємо, ви помічали, що ставки по депозитам у банках нижчі за ставки за кредитами.

В умовах економіки, що швидко розвивається, банки часто відчувають брак ліквідності - тих самих грошей бізнесу та населення на депозитах. Відтак вони звертаються на центрального банку з проханням про рефінансування, відсоткова ставка по якому на 2 в.п. вища від облікової. Також банки можуть звертатися по рефінансування у випадку, коли їм не вистачає ліквідності для поточних виплат депозитів.

Іноді у банківській системі відбувається ситуація, коли темпи кредитування є меншими від темпів накопичення депозитів. У такому випадку утворюється профіцит ліквідності банків. Цей профіцит ліквідності тисне на інфляцію, тут вже варто згадати принцип роботи економічної системи.

Якщо кількість грошей зростає швидше за обсяг виробництва благ - гроші знецінюються. Якщо простіше, уявіть що економіка Вашої держави виробляє 10 шоколадок, а обсяг грошової маси (всіх грошей в економіці) - 100 гривень і вся ця маса у ліквідній готівці (Ви можете її одразу витратити). Відтак одна шоколадка коштуватиме 10 гривень.

Проте, кількість грошей у Вашій економіці зросла у два рази - до 200 гривень. Кількість вироблених товарів не змінилася - 10 шоколадок. Відтак одна шоколадка коштуватиме 20 гривень, ціни зростуть.

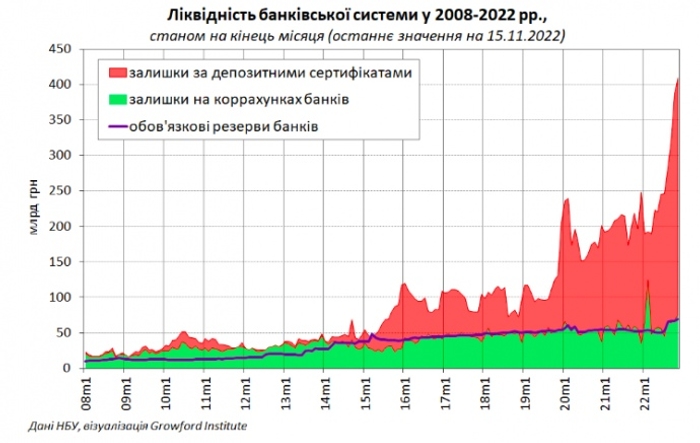

На початку повномасштабного вторгнення, в українській економіці виникла схожа ситуація. В рази виросли державні витрати, НБУ довелося проводити емісію коштів. Бюджетні видатки стрімко осідали на поточних рахунках у банках, що також входять до коштів, що вони можуть використовувати для надання кредитів.

Кредитування впало до низьких рівнів, натомість зріс обсяг ліквідності, частина з якої не була використана. Так і утворився профіцит ліквідності в українській банківській системі. І щоб недопустити прискорення інфляції (оскільки це профіцит ЛІКВІДНОСТІ, тобто грошей, що можна швидко витратити), НБУ почав викуповувати частину цієї ліквідності у банків у вигляді депозитних сертифікатів.

Простіше, банки клали надлишкові кошти "на депозит" у НБУ. Ставка по цим сертифікатам становила облікову мінус два відсоткові пункти. Із червня 2022 року - 23%.

У 2022 році випускалися депозитні сертифікати лише типу "овернайт" - тобто на одну ніч. На наступний день ці кошти поверталися у банки з нарахованими 23% річних.

Міф №1. НБУ вигадав депозитні сертифікати під час повномасштабного вторгнення

Правда: Депозитні сертифікати існували до повномасштабного вторгнення. Ба більше, вони існують і в інших країнах світу.

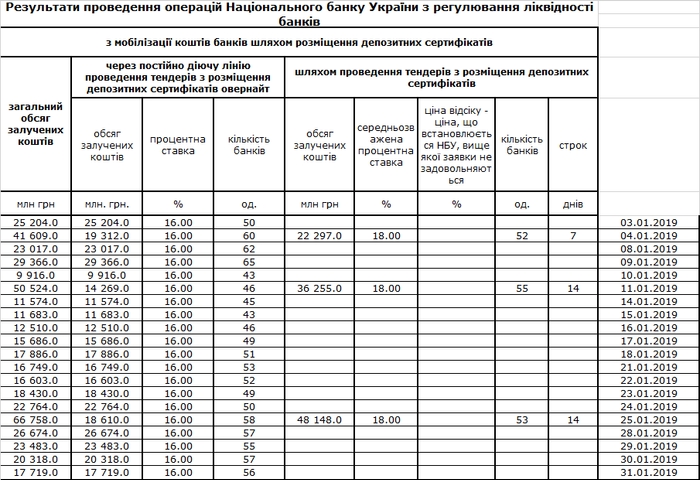

Наприклад, на початку 2019 року українська економіка переживал стрімке зростання і у банків не було великого профіциту ліквідності. Проте ви можете бачити, що депозитні сертифікати також розміщувалися, хоч і на значно менші суми.

Міф №2. НБУ продовжує надувати мильну бульбашку депозитних сертифікатів

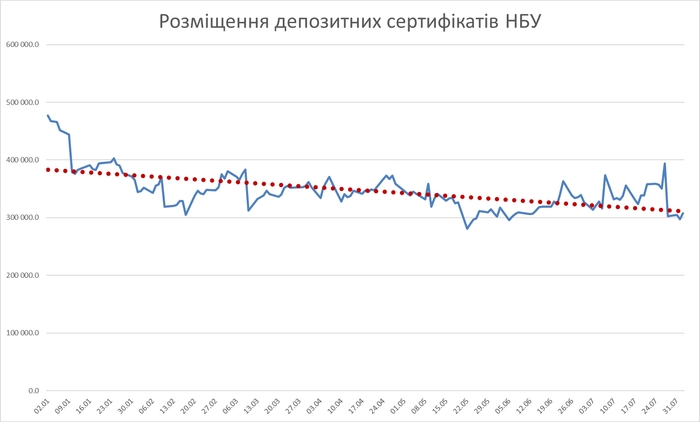

Правда: Від початку 2023 року НБУ почав збільшувати нормативи обов'язкового резервування серед банків, що зменшило профіцит ліквідності. Банки були змушені відкладати більше коштів на резерви, більша частина яких має просто лежати на рахунках в НБУ, інша частина - інвестуватися у бенчмарк-ОВДП.

Відтак, ще з початку року банки спрямовують частину свого профіциту ліквідності на потреби державного бюджету, виступаючи його кредитором. Термін повернення більшості бенчмарк-ОВДП складає 2-3 роки. Дохідність по ним менша від депозитних сертифікатів і складає 19.75%.

Оскільки проценти по облігаціям сплачуються кожні пів року, це теж впливає на фінансовий результат банків, що отримують додаткових процентних дохід від цінних паперів, що обертається у позитивні результати фінансової звітності.

У спадній динаміці розміщення депозитних сертифікатів Ви можете переконатися завдяки графіку їхніх розміщень Нацбанком з початку 2023 року. Лінія тренду свідчить про скорочення обсягів розміщення цих інструментів.

Міф №3. Лише "обрані" банки могли отримати унікальні депозитні сертифікати під 25% річних

Правда: У квітні 2023 року НБУ запровадив новий тип депозитних сертифікатів - 3-місячні під 25% річних. Доступ до них отримували лише ті банки, що виконували нормативи по залученню коштів населення.

Через профіцит ліквідності, банки не були зацікавлені у коштах населення, відтак попри високу облікову ставку, зберігалися низькі ставки по депозитам, що тиснуло на валютний курс. Щоб підвищити ставки по депозитам, НБУ "зв'язав" частину профіциту ліквідності збільшенням норми резервування, щоб банки почали змагатися за кошти населення.

Щодо обраності, то ніяких диспропорцій під час аналізу результатів проведення операцій Національного банку України з регулювання ліквідності банків ми не помітили.

В середньому гроші у депозитних сертифікатах розміщували близько 60 банків. З них, близько 40 отримували доступ до 3-місячних депозитних сертифікатів під 25%.

Ці сертифікати стимулювали банки швидше залучати кошти населення та змагатися за них.

Міф №4. Банки отримують надприбутки, що осідають у кишенях власників

Правда: з самого початку повномасштабного вторгнення у прибуткових банках у фінансовій звітності зростає стаття "нерозподілений прибуток", що свідчить про мораторій на розподіл прибутку серед акціонерів банків

Візьмемо до прикладу два українські банки та один банк з іноземним капіталом.

У АТ "УНІВЕРСАЛ БАНК" стаття нерозподілений прибуток у ФЗ зросла з вересня 2022 року по червень 2023 з 877 мільйонів гривень до 1.5 мільярдів. Частину прибутку вочевидь було акумульовано у резервному фонді, що зріс з 655 мільйонів до 2.8 мільярдів грн.

У АТ "ПУМБ" стаття нерозподілений прибуток у ФЗ зросла з вересня 2022 року по червень 2023 року з 4.2 до 7.5 мільярдів гривень. Резервний капітал не зазнав змін.

У АТ "ОТП БАНК" нерозподілений прибуток за аналогічний період зріс з 4.5 до 6.6 мільярдів гривень. Резерви зросли з 24 мільйонів до 424 мільйонів гривень.

Відтак, банки спрямовують свої прибутки у свій капітал, що дозволить їм скомпенсувати втрати від майбутнього визнання непрацюючих кредитів, виданих зруйнованим підприємствам чи тим підприємствам, що перебувають на окупованій території. Це дозволить підтримати стабільність банківської системи.

Фінансову звітність банків може переглянути будь-який громадянин України на їхньому сайті. Для її аналізу не потрібні надзнання, достатньо базових знань з бухгалтерського обліку та принципу функціонування підриємств.

Міф №5. Основний дохід отримують приватні банки

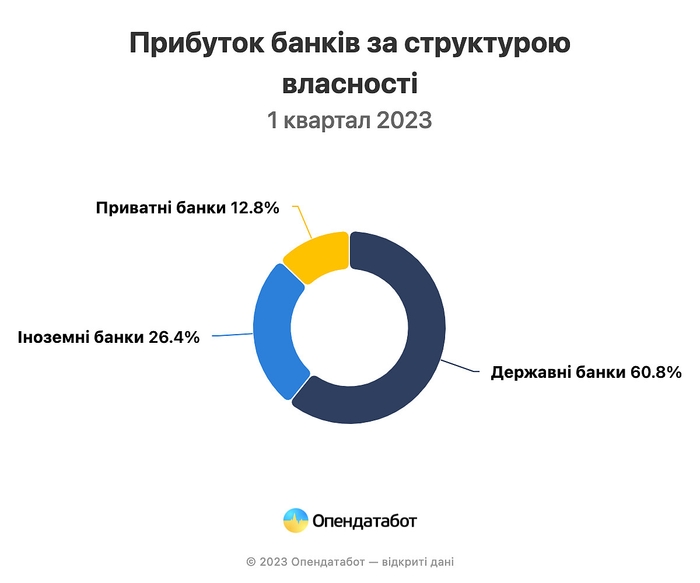

Правда: Основний прибуток отримують державні банки, що мусять перераховувати дивіденди до державного бюджету

У цьому можна переконатися завдяки тій же фінансовій звітності. У І кварталі державні банки принесли 60.8% прибутку банківської системи.

У ІІ кварталі банки з державною часткою отримали 31.431 мільярди гривень прибутку, банки з іноземним капіталом - 15.011 мільярдів гривень, приватні українські - 7.145 мільярдів гривень.

Нагадуємо, що прибуток державних банків перераховується до державного бюджету. У квітні 2023 року Кабмін розподілив 80% чистого прибутку "ПриватБанку" до державного бюджету. Націоналізований банк приніс державі додаткових 24 мільярди гривень дивідендів (не податкових надходжень!).

Але засилля державних банків у банківській системі - свідчення кризи, а не норма. У розвинутих країнах світу цей показник знаходиться на рівні 15-30%, а не як в Україні - 57%.

Міф №6. Банки не дають дешеві кредити через облікову ставку НБУ

Правда: Банки не давали б кредити під 10% річних за часів темпів інфляції 25% та великих безпекових ризиків. Кредитування в Україні зупинилося ще до підняття облікової ставки.

Замість підсумків

МАТИ ГОЛОВУ НА ПЛЕЧАХ, — фразеологізм

Розважливо, розсудливо міркувати і діяти; бути розумним, кмітливим.

Щоб краще розуміти економічні процеси та вміти самостійно їх аналізувати, підписуйтеся на наш освітній бот "Економіка зрозумілою мовою": https://easynomics.space/lp/CR5e9HEH