Політика Америки щодо пандемії та ширша відповідь на війну Росії проти України розв’язали широкі спекуляції щодо майбутнього глобальної гегемонії долара США. Проте не слід припускати, що більш розділений світ автоматично поступиться місцем більш багатополярному, особливо коли йдеться про резервні валюти.

У цю нову еру геополітичних потрясінь бізнес-лідери, політики та науковці очікують більш фрагментованого, багатополярного світового порядку, причому багато хто прогнозує особливо серйозні зміни в міжнародній валютній системі. Політика Америки щодо пандемії та ширша відповідь на війну Росії проти України викликали широкі припущення про майбутнє гегемонії долара США, і хоча попередження про затемнення долара не є новими, деякі коментатори вважають, що цього разу все по-іншому.

Щоправда, висока інфляція , зростання державного боргу США та інші ключові події відбуваються в стратегічному середовищі, яке все більше нагадує холодну війну. Найбільш вражаючою паралеллю є повернення суперництва великих держав і заклопотаність політиків питаннями безпеки, які переважають над економічною ефективністю. Але хоча загострення питань безпеки явно змінює деякі альянси та економічні відносини, малоймовірно, що ці зміни приведуть до створення багатополярної валютної системи в осяжному майбутньому.

Найбільшою проблемою наративу про фрагментацію та невблаганний дрейф до багатополярності є його неточність. Термін «багатополярність» рідко визначається; і навіть якщо він є, він використовується неточно. Більше того, не слід припускати, що більш розділений світ автоматично поступиться місцем більш багатополярному, особливо коли йдеться про резервні валюти.

ПОТРЯСІННЯ СИСТЕМИ

Останні три роки, безумовно, випробували економічну взаємозалежність. Інфляційна продовольча та енергетична безпека зіштовхнулася з реакцією Федерального резерву США на пандемію, яка включала розширення ліній обміну долара на інші центральні банки та зниження процентних ставок через купівлю облігацій та інші заходи. Ця політика збільшила пропозицію доларів у всьому світі в той час, коли збої в ланцюжках поставок перешкоджали торгівлі та обрушували фондові ринки.

Гірше того, навіть до нещодавніх потрясінь геополітична напруженість зростала на тлі суперечок щодо торгівлі та інвестицій, а також через застосування економічного примусу. Хоча покладатися на економічні заходи для досягнення зовнішньополітичних цілей краще, ніж на військові засоби, це також ризикує нагнітати економічні відносини конфліктом. У цій новій геополітичній грі Сполучені Штати, Китай і Росія грають на користь своїх сильних сторін, використовуючи важелі фінансів, торгівлі та енергії, щоб створювати можливості для себе та завдавати ударів по слабких місцях інших країн.

Ця тенденція додає довіри страхам щодо економічного роз’єднання, деглобалізації та фрагментації. На монетарному фронті занепокоєння полягає в тому, що країни, які очікують санкцій США, діятимуть завчасно, щоб зменшити свою залежність від долара. Китай і Росія були особливо енергійними у просуванні альтернативних валют і розбудові багатонаціональної фінансової інфраструктури для торгівлі та інвестицій у юанях і рублях. Наприклад, система транскордонних міжбанківських платежів Китаю (CIPS) діє як розрахункова палата і таким чином схожа на систему міжбанківських платежів клірингової палати США (CHIPS).

Звичайно, CIPS обробляє лише 15 000 транзакцій на день, що в доларовому еквіваленті становить 50 мільярдів доларів, тоді як CHIPS обробляє 250 000 транзакцій на день, вартістю понад 1,5 трильйона доларів. Але, тим не менш, це заклало основу для клірингу та розрахунків за більшою кількістю транскордонних обмінів у юанях. Коли Китай запустить систему обміну фінансовими повідомленнями, здатну працювати незалежно від Товариства всесвітніх міжбанківських фінансових телекомунікацій (SWIFT), він матиме власну повну, автономну архітектуру для розрахунків за транскордонними транзакціями, деномінованими у власній валюті.

Зі свого боку, Росія вже вжила заходів для обходу SWIFT , створивши свою систему передачі фінансових повідомлень (SPFS) після незаконної анексії Криму в 2014 році. Російський центральний банк стверджує, що попит на SPFS значно зріс після повномасштабного минулого року. вторгнення в Україну. Однак до кінця вересня 2022 року в системі було лише близько 440 користувачів.

Тим не менш, завдяки новій платіжній інфраструктурі та різноманітним двостороннім угодам здійснювати торгівлю та інвестиції в незахідних валютах стало дещо легше. Росія і Китай домовилися торгувати в юанях; Росія та Індія планували торгувати у своїх власних валютах після повномасштабного вторгнення Росії в Україну шляхом відновлення механізму рупія-рубль часів холодної війни . Остання спроба була нещодавно припинена однак обидві країни спрямовують торгівлю через Об’єднані Арабські Емірати, користуючись перевагами прив’язки дирхама до долара, уникаючи явного розрахунку торгівлі в доларах, рупіях і рублях. Загалом таке використання альтернативних валют третіми країнами залишається невеликим. Хоча юань використовується для розрахунків за російські інвестиції в атомну електростанцію в Бангладеш, інших подібних прикладів небагато.

Уряди також планують відійти від встановлення цін на нафту в доларах, хоча значення цього розвитку легко переоцінити. Нафта може бути одним із провідних світових експортних продуктів, але в кінцевому підсумку на неї припадає дуже мала частка загальної світової торгівлі.

У ширшому плані, оскільки міжнародні валюти, за визначенням, використовуються третіми країнами, прийняття валюти торгового чи інвестиційного партнера не обов’язково підвищить міжнародну роль цієї валюти, навіть якщо це зменшить відносну роль долара у випадках, коли ці операції раніше були деноміновані в доларів.

ГЛОБАЛЬНИЙ ЮАНЬ ЧИ ПОВНЕ ПОЗІХАННЯ?

Ті, хто прогнозує кінець гегемонії долара, також вказують на те, що Китай використовує двосторонні своп-лінії , щоб дозволити іноземним центральним банкам придбати юань в обмін на свою власну валюту. Надання юаня іноземним урядам є необхідною умовою для його використання державними та приватними суб’єктами, а здатність діяти як кредитор останньої інстанції під час кризи є ключовою функцією резервної валюти.

Китай також маневрує, щоб розширити свій інституційний слід, наприклад, запровадивши надзвичайну систему ліквідності в юанях під егідою Банку міжнародних розрахунків (BIS). Подібним чином кошик валют, що є основою спеціальних прав запозичення Міжнародного валютного фонду (СПЗ, резервний актив МВФ), тепер включає юань разом із доларом, єною, євро та фунтом стерлінгів. Країни БРІКС (Бразилія, Росія, Індія, Китай і Південна Африка) також обговорювали способи протидії гегемонії долара, наприклад, шляхом випуску спільної резервної валюти, щоб обійти долар та інші основні західні валюти (а також пропонувати альтернатива SDR).

Нарешті, одним із найбільш очікуваних технологічних розробок у цій галузі є створення Китаєм альтернатив цифрових платежів. Центральний банк Китаю почав розробку цифрової валюти e-CNY у 2017 році та запропонував цей спосіб оплати учасникам Олімпіади 2022 року в Пекіні. Після повного впровадження e-CNY функціонуватиме незалежно від інших платіжних і фінансових систем обміну повідомленнями. Пропонуючи дешевші, швидші та безпечніші транзакції, китайська цифрова валюта може зробити юань привабливішим і, отже, більш доступним і ліквідним. Просування e-CNY для торгівлі та інвестицій може прискорити інтернаціоналізацію юаня.

Але базові моделі торгівлі та інвестицій мають змінитися до того, як зміниться глобальна валютна ієрархія. У цьому контексті Регіональне всеосяжне економічне партнерство , зосереджене на Китаї , а також китайська ініціатива «Один пояс, один шлях» можуть допомогти інтернаціоналізувати юань шляхом примноження економічної взаємодії та заохочення використання юаня в торгівлі та інвестиціях третіх країн. Тим не менш, у середньостроковій перспективі інтернаціоналізація юаня, ймовірно, наштовхнеться на значні перешкоди через збереження Китаєм контролю за рухом капіталу та ширших обмежень платіжного балансу.

МУЛЬТИПОЛЯРНА ЛИХОМАНКА

Незважаючи на ці перешкоди, спекуляції щодо прийдешнього багатополярного валютного порядку поширені. Але що насправді означає багатополярність у цьому випадку? Деякі видатні коментатори , такі як колишній керуючий Банком Англії Марк Карні та Золтан Позар з Credit Suisse, нехтують точним визначенням терміну. Інші передбачають систему, де кілька валют розподілені симетрично. І ще інші передбачають світ, населений багатьма основними валютами.

Тому Франсуа Віллеруа де Галау, керуючий центральним банком Франції, вважає , що ми рухаємося до вигідної «збалансованої багатополярної системи». Директор-розпорядник Європейського механізму стабільності Клаус Реглінг повторює цю точку зору, передбачаючи багатополярну валютну систему «з приблизно однаковими ставками [використання] для долара, євро та юаня».

Серед тих, хто більше зосереджується на кількості валют, які мають статус резервної валюти, є Баррі Айхенгрін , який ще в 2009 році стверджував , що «міжнародна валютна система стане більш багатополярною» у цьому ключі. Але хоча Айхенгрін передбачив зростання юаня як резервної валюти, його неявне визначення багатополярної системи є проблематичним, оскільки існування кількох резервних валют протягом післявоєнної епохи свідчить про те, що сучасна міжнародна валютна система завжди була багатополярною.

Визначення резервних валют є необхідним першим кроком у визначенні полярності міжнародної валютної системи, але цього недостатньо, тому що це не допомагає нам визначити, чи перетнули ми Рубікон на багатополярну чи біполярну територію.

Полярність — це термін, який традиційно використовують вчені-міжнародники для оцінки глобального, системного балансу сил на основі військової могутності. Але оскільки ця концепція добре поширюється, її також застосовують до інших сфер, наприклад, до економічної влади. Фактично, він особливо добре підходить для характеристики міжнародної валютної системи, оскільки валютні можливості великих держав можуть бути використані для забезпечення виконання міжнародних угод і охорони міжнародного порядку.

В однополярному валютному порядку одна велика держава користується перевагою і не має близького суперника. У біполярному валютному порядку дві сили переважають і мають лише віддалених суперників. А в багатополярному валютному порядку більш ніж дві великі держави мають відносно рівний вплив. Але це все ще залишає відкритим питання про те, як виміряти полярність.

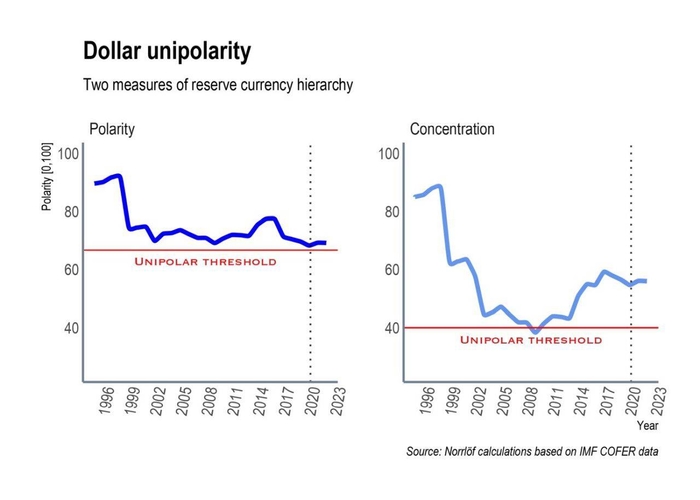

На супровідному малюнку я виміряв полярність резервної валюти двома способами, щоб встановити однополярний поріг. Перша панель підраховує кількість великих держав згідно з певним заздалегідь визначеним критерієм, виділяючи резервні валюти на основі їхньої частки відомих резервів (з відсіченням 5%). Однополярна лінія проводиться на рівні, де резерви в провідній валюті вдвічі перевищують резерви в інших основних валютах. Цей стандарт пропонує чітку абстракцію однополярності. Будучи вдвічі потужнішим за будь-яку контркоаліцію, очевидно, унеможливлюється баланс сил і, таким чином, створюється стабільність, приглушуючи опозицію.

Але однополярність також може переважати без цього досить вимогливого стандарту, як на правій панелі. Тут однополярна лінія базується на загальносистемних змінах часток валют. Уніполярний поріг визначається при індексі концентрації 40, нижче якого система більше не вважається однополярною, а скоріше біполярною або багатополярною.

Існують разючі відмінності між лініями тренду на двох панелях фігури та з точки зору однополярного простору для ворушіння. Розподіл «великої валюти» вимірює відносний вплив резервних валют, здатних відігравати міжнародну роль. Тут довгостроковий розрив потужностей скорочується. Насправді ми наближалися до однополярного порогу до вибуху пандемії в 2020 році та до того, як проти Росії були застосовані санкції за початок її тотальної війни проти України.

Тепер, оскільки всі основні валюти, включені в цей показник, є частиною російської коаліції санкцій, пояснювати зміни в цьому розподілі негативною реакцією санкцій є натяжкою. Це підводить нас до другої панелі, яка відображає системну концентрацію, міру відносного впливу всіх валютних резервів у системі. Тут довгостроковий розподіл влади залишається в основному незмінним – хоча помітний спад після пандемії та санкцій проти Росії.

Якщо базувати наші прогнози щодо тривалості ери однополярної валюти на першій панелі, то ситуація виглядає досить драматичною. Незважаючи на це, падіння нижче однополярного порогу приведе нас до світу, який передбачає головний економіст Kroll Меган Грін : «У багатополярному світі ми можемо зрештою говорити про альтернативи долару. Але ми не будемо його замінювати». Однак з точки зору другої панелі однополярність так само вкорінена, як і до запровадження євро.

ДОМІНУВАННЯ ДОЛАРА

Те, як ми вимірюємо полярність, має величезне значення для дебатів про майбутнє міжнародної валютної системи. Хоча полярність, що розуміється як відстань між «великими валютами», з часом зменшилася, цього не сталося з 2020 року. Навпаки, полярність, що розуміється як загальносистемна валютна відстань, була постійною з 1995 року, але зменшилася з 2020 року.

Небажання економістів давати визначення багатополярності розпалювало манію, яка не допомагає приймати рішення щодо основних зовнішньополітичних рішень США. Ми завалені прогнозами про перехід до багатополярності, не знаючи, що це означає, і коли насправді за затьмаренням однополярності швидше за все послідує біполярний порядок, встановлений навколо долара та євро.

Крім того, малоймовірно, що однополярність взагалі зникне найближчим часом або навіть у середньостроковій перспективі. Так буде залишатися навіть у більш фрагментованій глобальній економіці, де партнерство у сфері безпеки визначає економічні відносини, а санкції проти Росії сприяють перегрупуванню деяких глобальних валютних активів. Пандемія та нещодавні геополітичні події не виправдовують впевнених ставок на загибель долара, тому що центральне місце долара в основному визначається економічними факторами та перевагою на посаді, яка посилюється мережевими ефектами.

Пам’ятайте, що сьогоднішня інфляція – це не лише явище США, і, розглядаючи ризики санкцій , диверсифікацію за рахунок доларів слід зважити проти диверсифікації в долари, спричиненої санкціями. На коаліцію, яка бере участь в санкціях проти Росії, припадає понад 90% світових валютних резервів, приблизно 80% світових інвестицій і 60% світової торгівлі та економічного виробництва. У світі, де економічні відносини все більше мають безпековий відтінок, понад 60 країн, які перебувають під егідою безпеки США , ймовірно, залишаться на курсі долара, навіть якщо вони виступають проти західних санкцій.

Ставки високі. Якби багатополярний валютний порядок був неминучим, було б розумно закликати до скасування монетарної політики США, політики витрат і санкцій. Але на даний момент краще зробити ставку на продовження домінування долара.

Автор Карла Норлеф, професор політології в Університеті Торонто, є старшим науковим співробітником Атлантичної ради.

Джерело Project Syndicate