Можливо, ви не чули про термін "Everything Bubble", однак у цьому немає жодної проблеми. Сьогодні ви дізнаєтеся, що це таке, які можливості та ризики воно несе. Найголовніше – ви зрозумієте, як адаптуватися до цього специфічного інвестиційного середовища, щоб спокійно спати вночі, не думаючи про всілякі бульбашки.

"Всеосяжна спекуляція" або "Everything Bubble" виникає, коли майже всі види інвестицій – акції, облігації, нерухомість, криптовалюта тощо – стають абсурдно переоціненими. Ця ідея почала привертати увагу з тих пір, коли люди ще навіть не знали, що таке ковід, а нульові відсоткові ставки зробили гроші скандально дешевими.

Контекст

Протягом майже десятиліття абсурдно низьких відсоткових ставок у розвинутих країнах, до такого рівня, що банки навіть перестали розглядати кредитування як прибуткову діяльність, безліч інвесторів стикнулася з великою проблемою. Коли традиційно "безризикові" інвестиції, такі як державні облігації США чи деяких країн ЄС, приносять менше 1% або навіть -0.02% річних, світ інвестицій стає дуже дивним. Усе через зміну в структурі інвестицій. Ми вже згадували про термін преміум за ризик, який означає додатковий відсоток, що інвестор отримує за більший ризик втрати своїх коштів. Давайте зрозуміємо, що відбувається, коли розвинуті країни підіймають відсоткові ставки до дуже високих рівнів на реальному прикладі.

Текіла

Так і називається серія економічних криз в країнах Латинської Америки 1980х років. Ці кризи, на диво, стали результатом економічного процвітання в 1970-х, коли до влади частково поверталися демократичні уряди, що покращило інвестиційний клімат. Інвестори бачили в цих країнах можливість отримати вищі доходи порівняно з Північною Америкою. Проте нафтовий шок 1979 року в США та рішення Пола Волкера, тодішнього голови Федеральної резервної системи (сьогоднішній Джером Пауел), різко підняти відсоткові ставки з 5 до майже 20% в доларах, змінили ситуацію на 180 градусів. Сотні мільйонів доларів покинули цей континент за декілька місяців, щоб бути інвестованими в казначейські облігації США, які давали ту саму дохідність, тільки повністю забирали ризик.

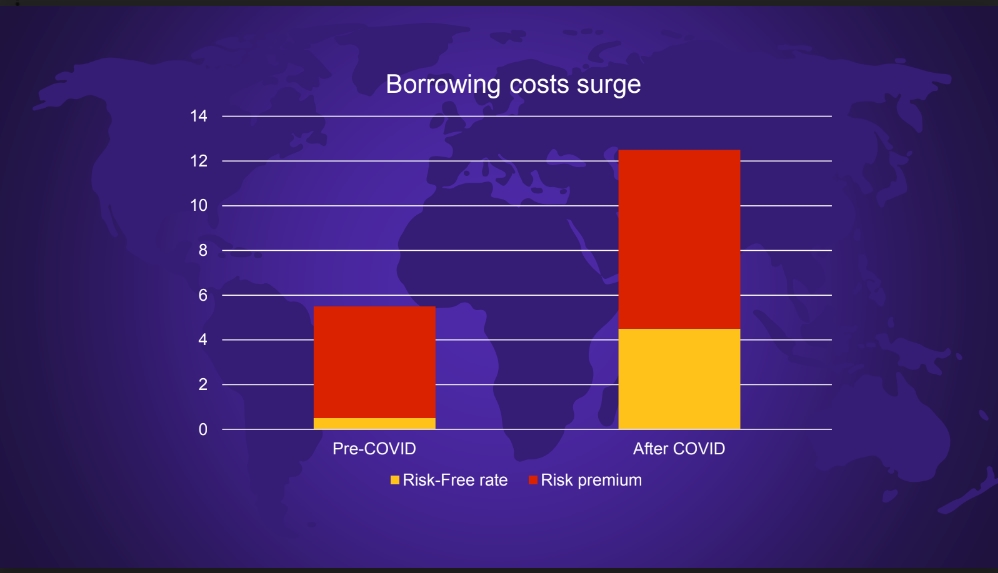

На графіку ми схематично зобразили, як виглядає загальна ставка “позичання” (а якщо ви інвестора - ставка вашого “бажаного” прибутку за інвестицію). Тобто у нас є безризикова ставка (risk-free rate), за яку зазвичай беруть ставку 3-місячних облігацій країни, куди ви інвестуєте, та ризик-преміум (червона зона). Вирахувати точний ризик преміум неможливо без складних математичних обчислень, адже ризик - це дуже абстрактне поняття. Однак для нас, інвесторів, важливо лише розуміти, як це впливає на нашу дохідність чи на нашу боргову ставку. Якщо безризикова ставка зросте, а ризик-преміум - ні, то ваша ставка дохідності зросте лише на величину росту безризикової ставки що й відбулося під час кризи Текіли.

До 2020 року

Але якщо різке підняття ставок було поганою новиною для перехідних економік, то майже нульова відсоткова ставка у розвинутих країнах після 2010 року створила протилежні умови. Інвестиційні фонди, зобов'язані приносити певний дохід, змушені були шукати альтернативи в більш ризикованих секторах. Це спричинило спекуляції на всьому – від акцій до криптовалют та нерухомості, що асоціюється з вищим ризиком та потенційною вищою дохідністю. Слід також розглядати будь-які інвестиції в перехідні економіки як більш ризикові, адже ми стикаємося з ризиком валютного обвалу, погіршення інвестиційного клімату, тощо.

Через дешеві гроші та ризиковані інвестиції, ціни на майже всі активи значно зросли. Тепер усе виглядає "дорого" та "переоцінено", порівняно з минулим. Саме в цей період світ слідкував за Ворреном Баффетом, який відомий своїм небажанням купувати переоцінені акції, якщо потенціал росту не перекриває націнку. Якраз у до-ковідну еру, Воррен Баффет часто не тільки говорив про переоціненість ринку, але й підтверджував свої дії словами. З року в рік його фонд Berkshire Hathaway назбирував готівку з дивідендів та продавав "переоцінені" позиції.

До 2020 року, ситуація з "Everything Bubble" стала ще більш складною через пандемію, яка спонукала центральні банки по всьому світу до ще більш агресивних заходів щодо стимулювання економіки. Це включало подальше зниження відсоткових ставок та масштабні програми купівлі активів (quantitative easing), що збільшило кількість грошей в обігу та ще більше підіймало ціни на активи. В результаті, ми побачили рекордні курси акцій на фондових ринках, вибухове зростання цін на нерухомість та екстраординарні піки вартості криптовалют, що підкреслює ризики, пов'язані з тодішнім інвестиційним кліматом.

Ковід

Бульбашка частково луснула на початку ковіду, коли ринок просів місцями на 50%. Однак, це в свою чергу створило чудові можливості для таких інвесторів, як Баффет, вийти на ринок з наповненими кишенями готівки, за яку вони купували якісні, але просівші в ціні активи. Замість заспокоєння ринку, це створило другий виток американських гірок, і 2021-2022 рік став “найприбутковішим” для інвесторів за всю його історію, додавши 110% у своїй ціні (тобто ринок зріс біьш як вдвічі).

24.02.2022

На жаль, низхідна спіраль розпочалася з України. Інфляція почала підійматися все вище через ріст цін на газ, нафту, метали та продукти агробізнесу. З травня 2022 року, Джером Пауел розпочав безпрецедентне, навіть швидше за 1979 підняття відсоткових ставок. Це призвело до часткового луснення бульбашки, ринок знову просів на приблизно 20%. Особливо постраждав біткоїн, який впав з майже 60 до 15 тисяч. Консервативні інструменти, такі як облігації та золото, у цей час почували себе нечувано добре. Вперше за десятиліття, управлінці активами могли спати зі спокійною душею - адже облігації почали приносити обіцяних 5% без ризику.

Осінь 2023 - сьогодні.

Восени 2023 року, інвестори та центральні банки отримали надію на кінець інфляції та початок епохи зниження ставок. Коли ставки знижуються - економіка стимулюється, а отже ринок знову почав мріяти про низькі ставки, дешеві кредити та необхідність інвестування в менш консервативні інструменти.

Щоправда, цього разу усе дещо складніше. Попри оптимізм інвесторів, голови центральних банків як США, так і Європи і Великої Британії запевняють про необхідність їхнього утримання на таких високих рівнях доти, доки інфляція не стабілізується остаточно. Це не стає на заваді ринку бути максимально оптимістичним і оновлювати історичні максимуми, переходячи на третю за нашим рахунком висхідну спіраль.

Коли ця бульбашка закінчиться? Чи закінчиться вона взагалі?

На це питання важко відповісти. Однак можна зазначити, що з кожним новим витком, всеосяжна спекуляційна бульбашка стає більш стійкою. Після складання вчетверо, біткоїн сьогодні знаходиться на рівні 40 тисяч, ринок житла почав поступову висхідну тенденцію, а акції підіймаються, не будучи при цьому глобально переоцінені ринком, як у 2020. Можливо, такі види інвестицій стали більш “нормальними” в інвестиційному світі. Можливо, люди почали обережніше інвестувати, а найризикованіші учасники ринку отримали свої життєві уроки. Однак можна сказати точно, що інвестування - це не про звичайне очікування “суперпозиції”, такого не буде. Пітер Лінч завжди наголошував про необхідність “ребалансування”, а не виходу з ринку, адже ви ризикуєте пропустити найбільші періоди його росту. У той самий час Воррен Баффет говорить про необхідність бути готовим осідлати висхідний тренд, але вчасно знижувати ризики в передчутті кризи. Інвестиції - це про баланс між двома світами. Якщо подивитися з історичної точки зору, то фінансові ринки - це безперервна бульбашка, яка десь збільшується, десь зменшується, однак якщо в довгостроковій перспективі інвестиції виправдовують себе (більші прибутки компаній) - то це не так вже і погано.

Як тоді потрібно балансувати?

Робота з "бульбашкою всього" означає перш за все бути обережним, а потім уже думати про прибутки. Йдеться не про те, щоб триматися подалі від інвестування, а про те, щоб вибирати інвестиційні інструменти з розумом і бути заздалегідь підготовленими. У той самий час, не потрібно купувати просто тому, що ви боїтеся втратити інвестиційну можливість. Усе залежить від вашого профілю - скільки часу на тиждень ви витрачаєте на інвестування та аналіз свого потрфелю? Якщо у вас його не так вже й багато - найкращим вибором буде інвестувати частину заощаджень в дуже широкий ринок (тобто в якомога більше компаній, які не поєднуються між собою). Якщо ви маєте доступ до найшвидших аналітичних видань по типу Bloomberg Terminal і приділяєте не менше 20 годин інвестуванню - скоріше за все вам підійде стиль Воррена Баффета або Біла Акмана. Однак в такому разі, ви скоріше за все уже управляєте інвестиційним портфелем своїх клієнтів )

Що почитати для таких ситуацій?

Декілька дуже важливих ідей були взяті автором з книги Говарда Маркса (жодного стосунку до Карла) : The most important thing. Не радимо Вам читати книги Воррена Баффета, бо він їх просто не пише, а все, що носить його ім’я має дуже низьку додану вартість. Краще просто зайти на сайт Berkshire Hathaway investor relations і почитати власні есеї Баффета у вступі до річного звіту. Упевнені, ви знайдете там багато цікавого. Якщо ви просто шаленієте від світу інвестування та готові потягнути об’ємну академічну працю - радимо Robert Kindleberger: Manias, Panics and Crashes: A History of Financial Crises. Усіх цих книг немає, на жаль, в українському перекладі, але сподіваємося на їхню появу в майбутньому.