Мало хто знає з інвесторів - початківців про такий метод інвестування. Зазвичай ви одразу чуєте “фундаментальне інвестування” чи “технічний аналіз”, але чомусь медія не надто поширюють інформацію про факторне інвестування. Чому так? І чому хоча б знати існування цього методу важливо для кожного інвестора.

До речі, “секрет” Баффета в тому, що він інвестує саме за цим методом. Раніше він був інвестором у “цінність”, старанно слідуючи принципам інвестування своїх наставників Грехема і Додда. Однак з приходом в компанію випускника юридичного факультету Гарварду, покійного Чарлі Мангера, його підхід змінився на 180 градусів, що дало йому можливість стати одним з найрезультативніших інвесторів в історії.

Акції яких компаній є прибутковішими? Що їх об’єднує та в чому різниця якщо вони в одному індексі?

За весь час способів аналізувати ринки акцій з'явилось дуже багато, від відвертого вгадування, до детального аналізу найменших деталей. Чим досвідченіший інвестор, тим більш вагомими є історично перевірені фундаментальні погляди на ринок. Один з таких поглядів є через фактори. Ознайомитись з призмою факторів є обов'язковою умовою будь-якого фондового інвестора та необхідністю кожної людини яка хоче, щоб її гроші ефективно працювали.

Факторний аналіз ринку

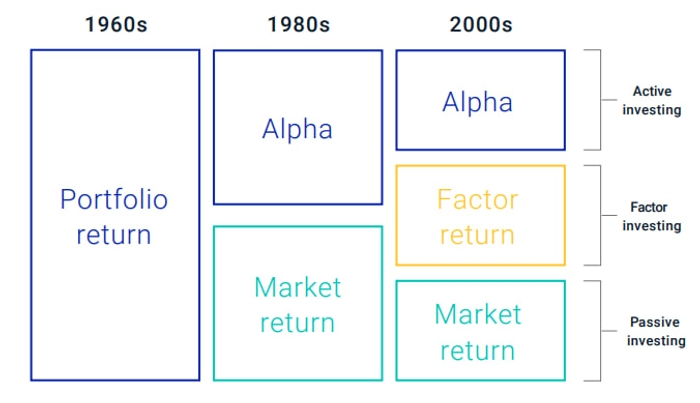

Професійні інвестори дивляться на ринок акцій трохи інакше ніж ритейли, а саме через фактори, тобто властивості окремих корпорацій або груп акцій. Історія як змінювались погляди інвесторів на ринок акцій нижче:

У 1960-1970-х роках активне інвестування було домінуючим способом управління довгостроковими портфелями. Інвестори вважали, що активні менеджери можуть перевершити ринок, використовуючи свій досвід і знання.

У 1980-1990-х роках пасивне інвестування стало набирати популярність. Фінансові дослідження показали, що активні менеджери, як правило, не можуть перевершити ринок протягом тривалого періоду часу.

У 2000-ті та 2010-ті роки факторне інвестування стало новим трендом. Інвестори усвідомили, що існують певні фактори, які пов'язані з вищими доходами на ринку.

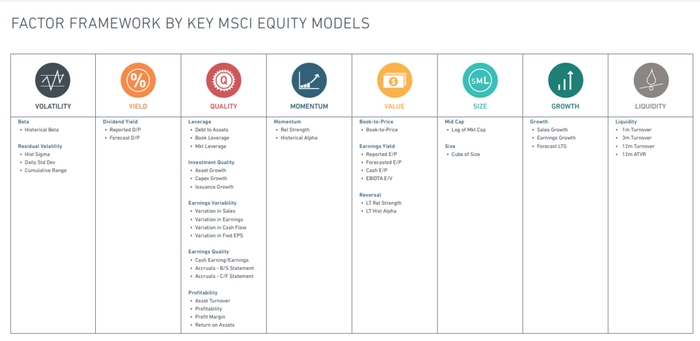

Факторів багато, але я познайомлю вас з найосновнішими й важливими.

Двома великими факторами за якими можна поділити сектори індустрій це циклічні та нециклічні. Про те які є цикли в нас є окремий довгочит

Першими на зміну циклу, зрозуміло, реагують циклічні. Звідси й назва. До циклічних відносяться сектори та індустрії:

фінансові

транспортні

виробники товарів вторинної необхідності: автомобілі, техніки, меблів

всі представники галузі виробництва

частина сектора послуг: кафе, ресторани, індустрії розваг та інші

Логіка проста: при жорсткіших фінансових умовах витрати домогосподарств на ці товари та послуги скорочуються першими.

До нециклічних відносяться:

охорона здоров'я

комунальні послуги

товари першої необхідності: їжа, вода, одяг та інші товари повсякденного попиту.

Логіка та ж: від цих послуг домогосподарства не відмовляться практично при будь-яких умовах. Лікуватися, їсти й користуватись комунальними послугами будуть всі й завжди.

Основні фактори

Уявіть, що ми беремо всі акції ринку і сортуємо їх по властивостях: по волатильності, дивідендній дохідності, маржинальності бізнесу, мультиплікатором, розмірам капіталізації і так далі. І ось, по цим властивостях, акції можна об'єднати в групи факторів.

Фактор Volatiluty(волатильність) - він же бета або ризиковість.

Уявіть індекс неприбуткових компаній, наприклад, таких як Virgin Galactic або інших мемних акцій. Ось це і буде крайнім проявом фактора бети й ризиковості. Для прикладу, ETF-фонд Ark Innovation складається саме з таких компаній. Ці акції добре себе почувають коли в циклі режим Risk ON, тобто грошей багато, вони легкодоступні акції таких компаній будуть рости набагто сильніше ніж усім відомі стабільні компанії які є в S&P 500.

Фактор Quality - якість

Сюди відносяться дивідендні гіганти S&P 500 і Dow Jones. Це про них відомі всім приклади: компанія Coca-Cola з її стабільною бізнес-моделлю, компанії Intel, IBM і фармацевтичні гіганти типу Pfizer і Merck.

Фактор Value - цінність.

Завжди недооцінені компанії з низькими мультиплікаторами, ядро реальної економіки. Для них теж є свій індекс Russell 2000. Цей індекс складається з двох тисяч компаній, переважно малої й середньокапіталізованих, різних секторів, переважно ж циклічних. Компанії з нього рідко бувають на слуху. Це найбільший індекс, що складається в основному з більш дрібних компаній.

Фактор Growth - зростання.

Акції зростання, компанії з перспективами вічного зростання виторгу. Google, Apple, Tesla, NVIDIA, Netflix. Nasdaq 100, це їхній індекс. У ньому немає банків або будівельних компаній, але багато високотехнологічних IT та фінтех-гігантів.

Фактор Size - розмір

Це про капіталізацію: дрібна, середня, велика і мегакапіталізовані(AAPL, AMZN, MSFT)

Розглядаючи фактори ринку, ми можемо отримати уявлення про те, як різні компанії будуть реагувати на зміни економічних умов. Це допоможе нам зробити більш обгрунтовані інвестиційні рішення.

Розуміння які акції, яких факторів, знаходяться в тому, чи іншому індексі можна краще розуміти які індекси можуть сильніше падати чи рости при тих чи інших змінах макро економічних показників або звітів компаній.

Наприклад останній ріст індексів S&P 500 та Nasdaq 100 різний, в тому числі через те що компанії в цих індексах різних факторів.

Інколи можна почути від портфельних інвесторів що індекси ростуть, а їх портфель ні. Це відбувається тоді коли в портфель було зібрано акції які себе почувають гірше за тих умов, в такому випадку звичайно краще було б інвестувати в індексний фонд, але більшість хочуть обігнати ринок та отримати вищу дохідність.

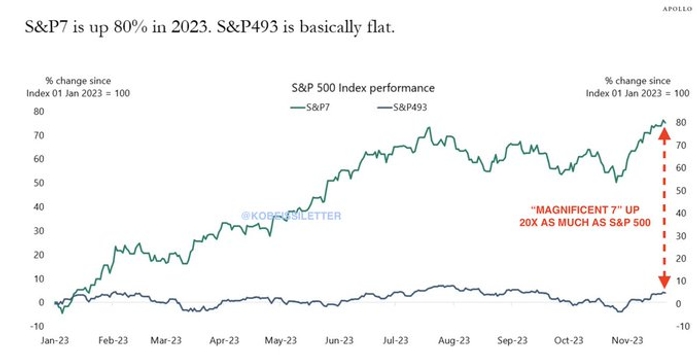

Яскравим прикладом буде подивитись як виросли 7 найбільших технологічних компаній з індексу S&P (500), та яка динаміка в інших 493 компаніях:

S&P (7) - Apple, Alphabet (Google), Microsoft, Amazon, Meta, Tesla, Nvidia список компаній які входять в цю сімку. Ці компанії продемонстрували ріст у 80% за 2023 рік.

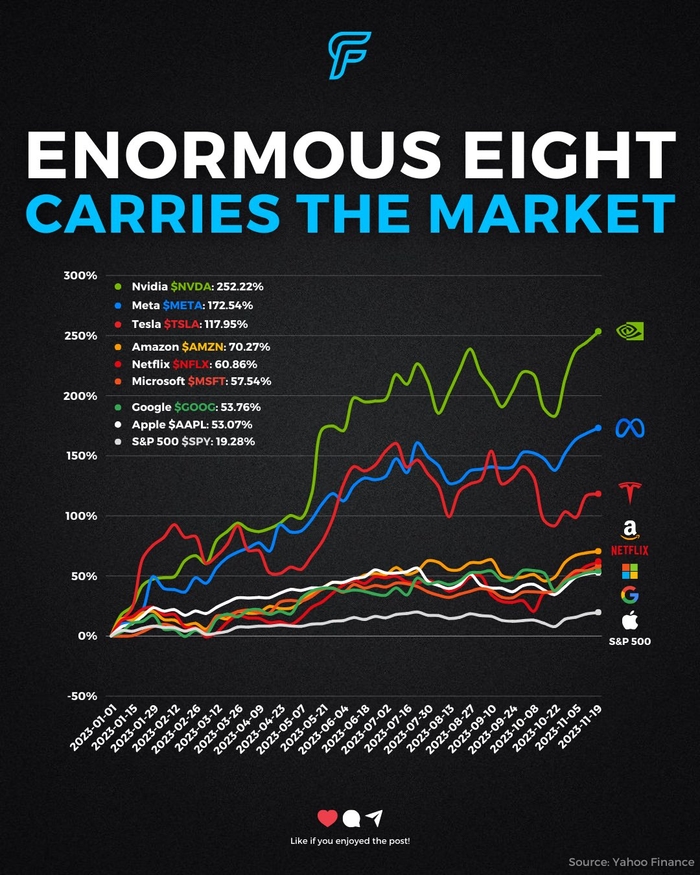

Ось так компанії росли впродовж 2023 року якщо розглядати її кожну окремо. На такий ріст має великий вплив розробка ШІ(штучного інтелекту) який активно впроваджується в повсякденне життя.

Без цих семи компаній індекс S&P (500) в середньому мав би ріст в 4% за 2023 рік що в 20 разів менше ніж ріст 7 технологічних гігіантів.

Висновки

Факторний аналіз ринку – це потужний інструмент для аналізу та прогнозування руху акцій. Він дозволяє подивитись глибше на індекси, та на окремі акції. Як різні фактори впливають на ціни акцій, і використовувати цю інформацію для прийняття інвестиційних рішень.

Для того, щоб розуміти акції яких факторів будуть перформить (випереджати) інші, потрібно дивитись на економічну ситуацію в комплексі.

Відстежувати важливі макроекономічні показники, дивитись як історично акції тих компаній які ви хочете придбати, або вже придбали реагують на ті чи інші макроекономічні дані.

Використовуючи знання про наслідки зміни політики ФРС, циклічність на ринку та інші дані ви можете активно керувати власними інвестиціями, переміщуючи їх туди де більше дохідність, або менші ризики.