Сьогодні ми сконцентруємося виключно на одному інструменті, який полегшує життя інвестору, при тому пропонуючи досить цікавий дохід. Як так можливо ? Про це й поговоримо.

Для тих, хто не до кінця розуміє значення слово “Акція”, потрібне невеличке пояснення. Акція (Stock, share англійською) - це частина власного капіталу компанії, яку ви можете придбати за певну суму. Простий приклад. Ви створюєте компанію у формі акціонерного товариства (АТ), і хочете володіти лише третиною компанії. Стартовий капітал всієї компанії - 10 тисяч гривень. Ви вирішуєте продавати частини вашої компанії лотами по одній тисячі. Відповідно, випускаєте 10 акцій по тисячі гривень кожна, тримаєте 3 акції у себе, а решту 7 пропонуєте іншим інвесторам.

Інвестиційний портфель - це набір акцій / інших інвестиційних інструментів, яким ви володієте.

Що таке ETF?

Exchange (Біржа) Traded (той, що торгується) Fund (фонд) - це кошик різних акцій, які об’єднані за певною ознакою, частину якого ви можете придбати. Тобто існує компанія, яка за певну суму купує набір активів різного типу і об’єднує їх в один ETF, тобто кошик, який потім продає як одне ціле.

Здавалося б, навіщо купувати якийсь кошик акцій, якщо можна зробити це власноруч?

Справді, ви можете самостійно зібрати кошик з акцій певних компаній, не використовуючи ETF. Однак давайте подивимося на труднощі, які пов’язані з цим рішенням:

Бюджет. Уявіть собі, що ви хочете купити акції найбільших технологічних гігантів США: MAMAA (Meta (facebook), Amazon, Microsoft, Apple, Alphabet (google)). Акції Microsoft та Meta коштують приблизно 300 доларів за штуку. Всі інші - між 120 та 200. Відповідно, для збору такого портфелю, вам знадобиться мінімум 1100 доларів.

Не у всіх є гроші для такої інвестиції, а вкласти все в одну компанію дуже небезпечно. Більш того, купивши по одній акції від кожної компанії, вага цих акцій у вашому портфелі буде залежати від їхньої початкової ціни, тобто Microsoft, який коштує 324 долари за акцію матиме в 2,5 рази більше ваги у вашому портфелі, ніж Apple. А якщо їхня ціна буде сильно змінюватися за якийсь день? Тут і приходять на допомогу ETF, де вже існує одна “акція”, в яку входять усі ці компанії, при чому більш рівним розподілом, адже інвестуючи декілька сотень мільйонів доларів дозволяє розподілити “вагу” кожної акції на бажаний рівень, що не можливо зробити з малим бюджетом.

Диверсифікація (від Diversification = урізноманітнення). Базове правило інвестицій - не кладіть усі яйця в одну корзину. Іншими словами, не інвестуйте все в одну - дві компанії, адже якщо у них настане “темний” період, він настане і у вас. Звісно, досить часто усі акції знижуються протягом загального спаду на ринку, однак деякі акції падають більше, деякі менше. Найбільше впливає на їхню ціну стану справ конкретно у їхній компанії і в їхньому секторі, а не на ринку загалом. Щоб отримати мінімальну диверсифікацію, яка вбереже вас від непередбачуваних проблем конкретно в одній компанії, Вам необхідно мінімум 12 незалежних між собою компаній. Тобто, якщо ви придбаєте акції компанії Apple та акції компанії TSMC, яка заробляє найбільше грошей у якості постачальника мікрочипів для айфонів, то це не диверсифікація.

Досить важко знайти взаємонезалежні компанії, але це можливо, особливо з ETF. Існує безліч різних композицій портфелів, які дозволяють вам за майже будь-яку суму (мінімум 200 доларів) придбати одразу портфель з 20-40 взаємно незалежних компаній. Як? Знову ж таки, якщо якась компанія за свої гроші придбає цих 40 акцій на суму 5 мільйонів доларів (купуючи декілька тисяч акцій по 20-300 доларів за штуку) і розділить цих 5 мільйонів доларів на 50 тисяч акцій по 100 доларів за штуку, то ви можете інвестувати у 40 акцій одночасно (при цьому правильно розподілених між собою, де початкова ціна за одну акцію не впливає на її вагу в портфелі) за всього 100 доларів. Зручно ? Безумовно.

Ребалансування. Уявіть собі, що акція однієї з компаній у вашому портфелі піднялася на 200% за рік, інші акції дещо впали. Ваш портфель при цьому був 10 тисяч доларів, а ціна акції до подвоєння становила тисячу доларів (10% від вашого портфелю). Якщо інші акції дещо впали на загальну суму тисяча доларів, а акція після подвоєння коштує вже 2 тисячі доларів, то частка цієї компанії у вашому портфелі за 10 тисяч доларів зросла вдвічі (з 10 до 20 %). Це може бути дуже небезпечно. Якщо вона стала дорожчою - чудово, але це не має математично відображатися на її “вазі” у вашому портфелі. Так само з акціями, які падають і зменшують свою частку в портфелі. Чому ? Якщо в майбутньому акції, які впали і втратили свій вплив у вашому портфелі з 10 до 5% (наприклад), то тепер їхній ріст буде у два рази менше впливати на ріст усього вашого портфелю, і ви не зможете так добре заробити на зростанні цих акцій, як раніше, коли їхня частка була 10%. Як тут допомагає ETF?

Зазвичай, на кінець кожного фінансового року (кінець грудня), управлінець фонду ETF займається професійним ребалансуванням портфелю, продаючи занадто прибуткові акції та докуповуючи ті, що впали. Звісно, купувати те, що впало чи продавати те, що зросло - це не найкраща стратегія, і тому зазвичай ребалансування не має на меті встановити “той самий портфель”. Його ціль - зробити той набір акцій прибутковішим, змінивши пропорцію кожної акції в портфелі, при цьому не купуючи акції нових компаній.

Інвестиції в активи, у які ви не можете інвестувати фізично. Уявімо, що вам захотілося інвестувати в ринок сировини: пшениця, золото, нафта, мідь, тощо. Ці активи торгуються тільки на товарних біржах, і у звичайної людини навіть через брокера немає до них доступу. ETF таку можливість надає, адже допущені до торгів на цій біржі організації можуть спокійно їх придбати, сформувати з цього акцію і продавати її на ринку.

8 найкращих, за версією Forbes, ETF на сировинних ринках. Expense ratio: це комісії, які ви сплачуєте за рік, про що буде написано нижче Інвестиції в сектор. Уявіть собі, що ви прочитали останні новини про бум штучного інтелекту і хочете виграти саме на цій новині. В яку компанію інвестувати? Кожна компанія в секторі не може бути переможцем, а інвестувати всі свої гроші в акції компаній з одного сектору - це точно не диверсифікація. На допомогу приходить ETF, який відбирає усіх потенційних переможців галузі, і якщо в секторі не буде великих програшів, то від потужного підняття акцій однієї з компаній в ETF, ви точно заробите гроші. Це й було вашою метою, адже ви фокусувалися на інвестиціях в привабливу галузь, а не привабливу компанію в галузі. Знаходити найбільш ймовірних переможців певної галузі потребує багато часу та експертизи, тому для звичайних інвесторів, які вміють слідкувати за трендами, секторні ETF можуть бути цікавим інструментом.

Список найбільших ETF по секторам ви можете знайти на новинному сайті CNBC: https://www.cnbc.com/sector-etfs/.

Інвестиції в Індекси. Досить схоже на перший пункт, але варто окремо зазначити, що ETF дозволяє Вам інвестувати напряму в певний індекс, за яким відстежується економіка чи фінансові ринки певної країни. Більшість інвестиційних менеджерів ставлять собі за “планку” індекс американських акцій S&P 500, куди входять найбільші та найвідоміші компанії США. Цей індекс, до речі, вважається одним із найприбутковіших інвестиційних інструментів у світі. Саме тому й усі менеджери намагаються його перемогти, про що ми напишемо в майбутніх статтях. Ви можете звісно купити ці акції власноруч, але Вам потрібно буде мати достатній капітал, щоб купити всі акції у такому ж компонуванні, як вони зроблені у S&P 500 і щороку займатися ребалансуванням, що пов’язано з брокерськими комісіями.

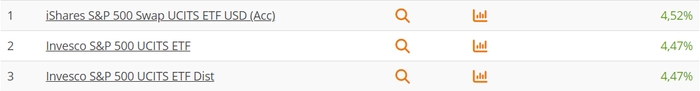

Три найпопулярніших ETF для інвестування в індекс S&P 500. Чому вони різні ? Тому що управлінці фондами намагаються все-ж трішки покращити індекс, забираючи звідти найбільш вірогідних лузерів, але ці зміни дуже незначні

Гаразд, але звідки беруться бажаючі створювати ETF для нашого задоволення?

Це все, звісно, не безкоштовно. ETF, а точніше його засновники і управлінці, заробляють на комісіях зі створення та управління цим фондом. Однак ці комісії порівняно невеликі. За інвестицію в інвестиційний фонд зі спеціальними управляючими, ви сплачували б близько 0.5-2 % річних від вашого заробітку, а також деякі фіксовані плати, які можуть також становити до 2% від ваших інвестицій. Однак ETF не має комісій від прибутку, а заробляє він лише невеликі комісії з продажу своїх акцій (додаткова комісія до комісії брокера). Існує також невелика комісія, яка становить в середньому 0.3 % від вашої інвестиції за управління цим фондом, яку буде знято з ціни вашої акції за рік. Додатковим мінусом ETF є неможливість вплинути на розподілення активів, які входять до нього. Якщо ви придбали ETF на компанії з галузі авіаліній і вам дуже не подобається одна з акцій, яка входить в цей ETF, її не можливо буде забрати за вашим проханням. Саме тому це також не може бути основний інструмент ваших інвестицій.

Отже, зробимо висновки

ETF - це чудовий інструмент для додаткової диверсифікації, який дозволяє вам знизити загальний ризик вашого портфелю та взяти уччасть у спекулятивних ідеях на індустріальних трендах без великих втрат. Навіть людям, пов’язаним із фінансовими ринками, яким заборонено інвестувати напряму (викладачі певних спеціальностей в університеті, фінансовим аналітикам певних компаній, фінансовим конкультантам, політикам, тощо), дозволено інвестувати у більшість ETF, що показує інвестиційну якість цього інструменту. Звісно, рівень ризику сильно відрізняється від одного до іншого ETF, однак в середньому він набагато нижчий (як і звісно нижча його максимальна дохідність) порівняно з інвестиціями у фонд з активним управлінням або самостійним вибором акцій для інвестування.