Алегорія яструба та змії

Уявіть, що у вас є можливість подарувати своїй родині велике багатство і процвітання на 100 років.

Ця можливість залежить від одного остаточного вибору. Ви повинні вирішити, в які активи інвестувати, і зберегти цей розподіл протягом цілого століття, ніколи не змінюючи його. Від вашого рішення залежить майбутнє дітей ваших дітей. Що ви зробите?

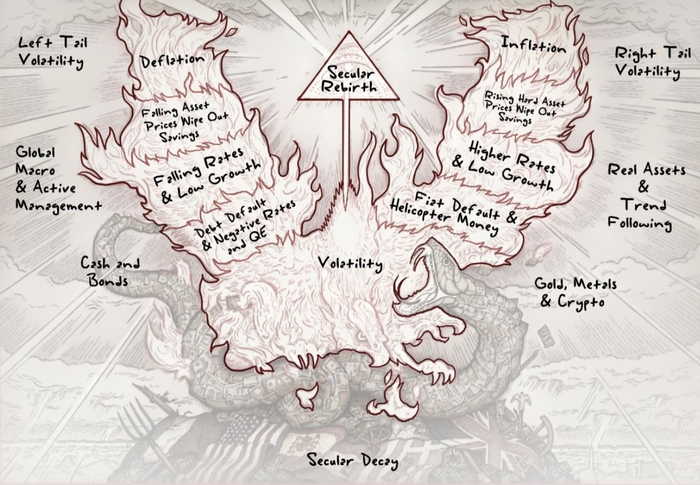

Алегорія яструба та змії – це філософська карта до розуміння циклу створення, руйнування та відродження багатства поколінь, яка допоможе вам прийняти правильне інвестиційне рішення та захистити своє процвітання. Зображення Яструба та Змії на Великій Державній Печатці Сполучених Штатів Америки, Гербі Мексики та в міфології греків, єгиптян, індіанців та ацтеків має коріння у цих національних міфологіях. Алегорія нагадує про духовний конфлікт протилежностей: просвітлений розум Яструба бореться з первісним Змієм нижчого "я". Залишений напризволяще, Змій задовольняється тим, що пожирає власне тіло в досконалій симетрії – стан нескінченної смерті та відродження, інакше відомий як Уроборос. Боротьба між Яструбом і Змієм уособлює крах самовідтворюваної системи, з якої виникає новий світовий порядок. Це метафора збереження космічної рівноваги в мінливі економічні часи.

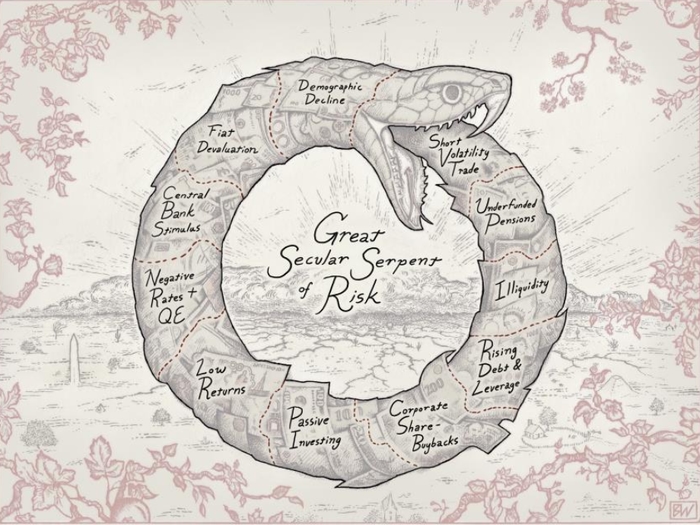

Змій уособлює період зростання, що підживлюється доброчесним циклом створення вартості та зростанням цін на активи. Цикл зростання починається природним чином завдяки певному поєднанню сприятливої демографічної ситуації, технологій, глобалізації та економічного процвітання. У міру того, як бум дозріває, його корумпує жадібність, оскільки девальвація національної валюти і зростання боргів замінюють фундаментальні чинники як критичні рушії зростання цін на активи, немов змія, що пожирає свій хвіст у небутті.

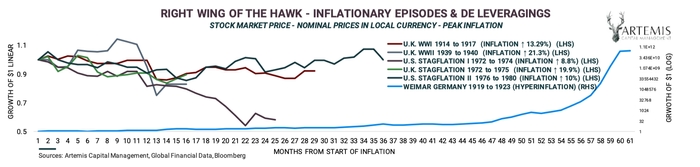

Яструб символізує сили змін, які кинуть виклик і, зрештою, зруйнують корумпований цикл зростання Змія. Ліве крило Яструба – це шлях дефляції, коли старіння населення призводить до низької інфляції, уповільнення зростання, фінансового краху, а потім і до боргового дефолту. Праве крило яструба представляє інфляцію, дефолт і "гелікоптерні гроші". Жоден з цих шляхів не є взаємовиключним, і вони часто відбуваються послідовно. Ця закономірність така ж стара, як і самі гроші.

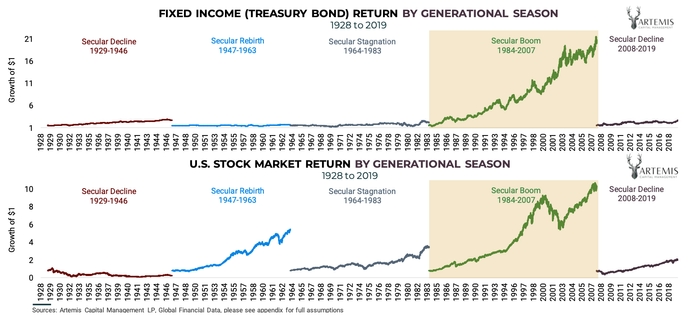

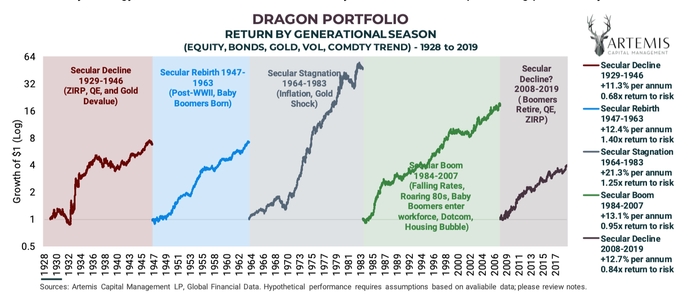

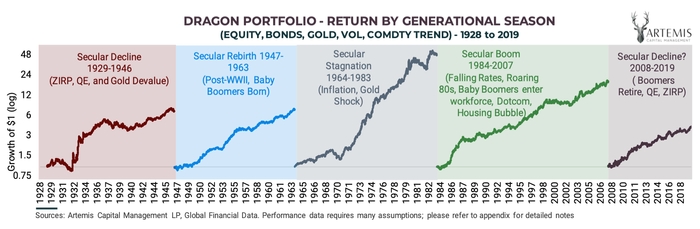

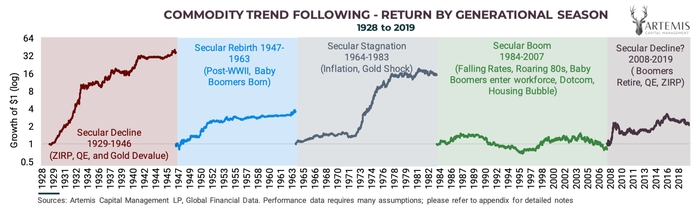

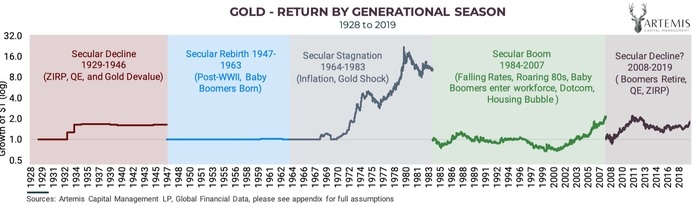

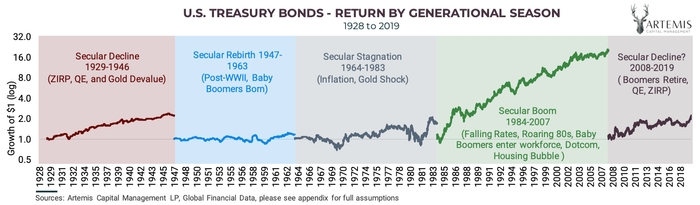

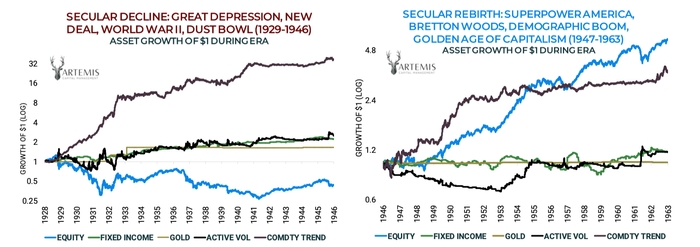

Успішний 100-річний портфель повинен бути здатним пережити буми Змії (1947-1963, 1984-2007), не втрачаючи при цьому капітал на обох крилах революційних і відновлювальних епох Яструба (1929-1946, 1964-1983). Найкращий портфель збалансовує активи, які приносять прибуток за обох режимів. Багато інвесторів збирають різноманітний портфель з різних класів активів, вважаючи, що диверсифікація є безпечною, але під час кризи портфель виявляється портфелем довгострокового зростання з великим кредитним плечем без реальної диверсифікації взагалі. Інший клас інвесторів вважає, що вони завжди можуть вчасно впоратися з дикими циклами ризику, хоча насправді вони ледве можуть впоратися з своїми жадібністю і страхом. Найбільша загроза для 100-річного процвітання – це нехтування уроками довгострокової фінансової історії та відсутність справжньої диверсифікації, здатної протистояти змінам.

Щоб процвітати, ми повинні втілити дуальність між яструбом і змією

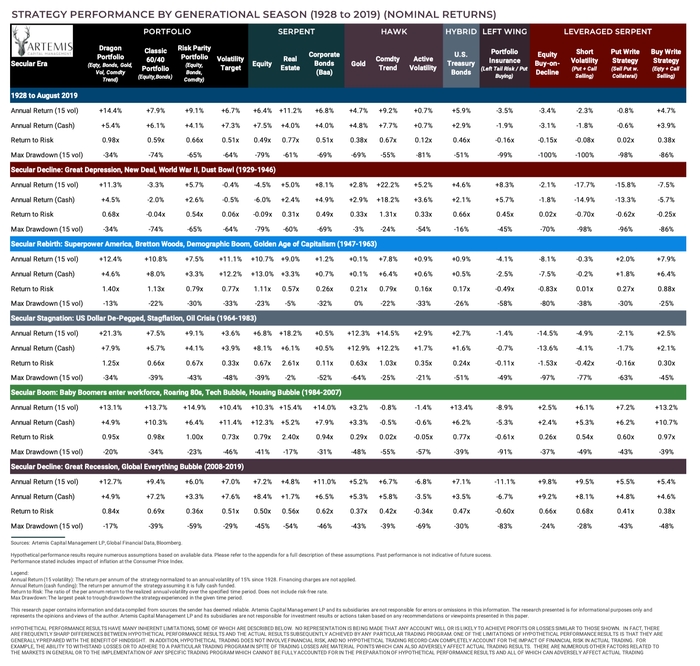

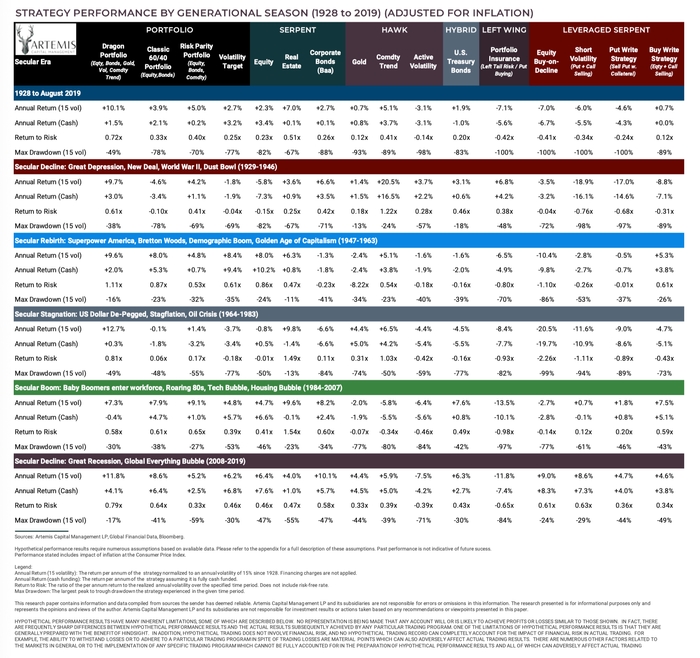

У нашому прагненні знайти найкращий 100-річний шлях до створення та збереження багатства, ми відтворили багато сучасних фінансових інженерних та інституційних портфельних стратегій і протестували їх протягом чотирьох поколінь (~20 років) та одного життя (~90 років), починаючи з 1928 року. Мета полягає в тому, щоб застосувати фінансову інженерію до далекого минулого, щоб дізнатися про наше потенційне майбутнє. Наші висновки ґрунтуються на кількісному аналізі, математиці та емпіричних даних, а не на суб'єктивних розповідях. Те, що ми виявили, кидає виклик багатьом загальноприйнятим припущенням щодо інвестування та управління портфелем.

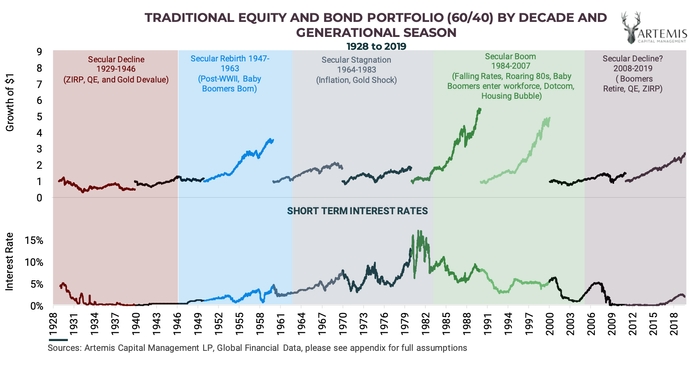

Щоб шукати свою долю, ми повинні спочатку зрозуміти своє місце в історії. Протягом останніх чотирьох десятиліть змій сприятливої демографічної ситуації та девальвації долара, що самопідсилюється, спричинив безпрецедентний цикл зростання цін на активи, який є унікальним для економічної історії минулого. Цикл розпочався на початку 1980-х років, коли процентні ставки сягнули найвищого рівня за останні 200 років (19% ФРС 1981 року), що було передвіщено девальвацією долара по відношенню до золота за десять років до того. Пік відсоткових ставок припав на час, коли найбільше покоління в американській історії (76 мільйонів бебі-бумерів, народжених у 1946-1964 роках) вийшло на ринок праці, маючи намір купити або взяти в борг гроші, щоб здійснити “американську мрію”. Потоки капіталу від бумерів у роки їхнього найкращого заробітку запустили самопідживлювальний цикл зростання цін на активи, падіння відсоткових ставок, зниження податків, зниження інфляції, глобалізації, ліквідності та збільшення боргу. Чотири десятиліття по тому результатом є історично високі оцінки активів, найвище в історії США співвідношення корпоративного боргу до ВВП, 17 трильйонів доларів боргу з від'ємною дохідністю по всьому світу, найнижчі в історії США податки на приріст капіталу та історично висока нерівність у доходах. Перша хвиля бумерів почала виходити на пенсію у 2017 році, і протягом наступних кількох десятиліть вони витратять 28 трильйонів доларів пенсійних активів, щоб жити на них. Ми перебуваємо наприкінці сорокарічного демографічного та боргового суперциклу, змія, яка пожирає свій хвіст у пошуках все меншої прибутковості. (Стаття була написана у 2020 році до нового зростання ставок).

Вперше з 1930-х років Яструб, що летить на вітрах змін, кине виклик вкоріненому борговому Змієві, оскільки капітал виводиться з ринків через старіння демографічної ситуації в розвиненому світі та зростаючу ворожість до глобалізації. В міру того, як чотиридесятирічний цикл ризиків, що самопідсилювався, згасатиме, він торкнеться всіх аспектів життя суспільства: соціально-політичних, геополітичних та економічних. Новий період занепаду розпочався з Великої рецесії і, ймовірно, завершиться дефолтом соціальних виплат, "гелікоптерними грошима" та монетизацією бюджетних дефіцитів до 2030 року. Маятник, швидше за все, хитнеться від створення багатства до його перерозподілу.

Справжній бум, який буває раз у житті, змушує інвесторів надмірно вкладати кошти в ризикові активи, нехтуючи захисними альтернативами. Хоча сучасні портфелі мають добрі наміри, вони погано пристосовані до роботи в умовах економічного спаду зі ставками на нульовій позначці. У разі тривалого періоду зниження або фіксованої доходності багато пенсійних програм зіткнуться з неплатоспроможністю, що вимагатиме державної допомоги, яка затьмарить банківську кризу часів Великої фінансової кризи 2008 року.

Справа не в тому, щоб боятися, а в тому, щоб бути готовими. Ми висвітлюємо те, що працює протягом століття, а не лише десятиліття. Якщо ви вивчаєте фінансову історію, рішення проблеми спаду просте: знайдіть активи, які можуть працювати, коли акції та облігації не працюють, і сміливо включайте їх у свій портфель, незважаючи на короткострокові показники. У цьому дослідженні ми детально розглянемо 100-річні переваги простого диверсифікованого портфеля, який працює і захищає інвесторів за будь-яких ринкових режимів. Перш ніж впроваджувати це рішення, ми повинні спочатку діагностувати першопричини проблеми.

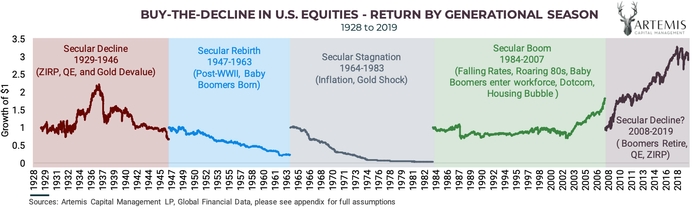

Упередженість щодо недавності тепер є системним ризиком

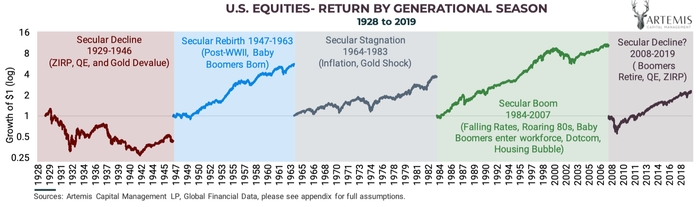

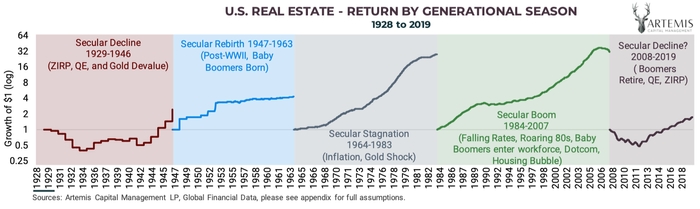

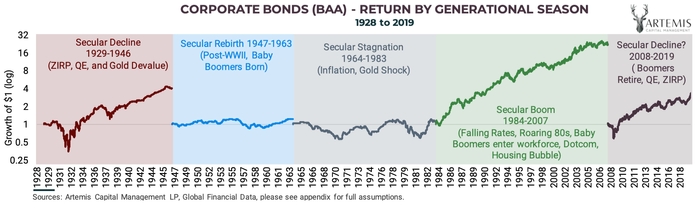

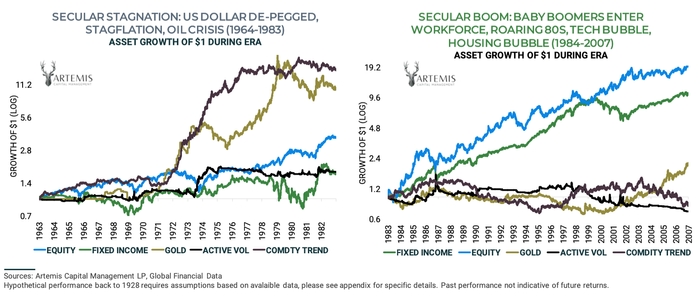

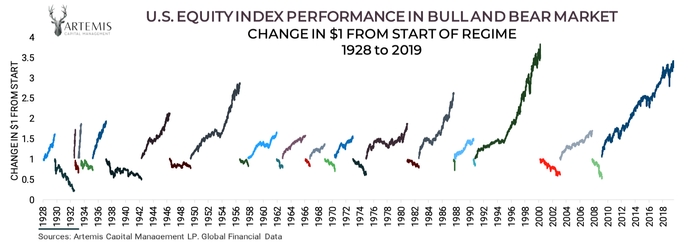

За будь-якими мірками фінансової історії, останні чотири десятиліття були одним з найзначніших періодів зростання цін на активи за всю історію. Приголомшливі 91% зростання цін на класичний портфель акцій та облігацій (60/40) за останні 90 років припадає лише на 22 роки між 1984 та 2007 роками. 94% прибутку від внутрішніх американських акцій, 76% прибутку від облігацій та 72% прибутку від нерухомості також припадає на цей період (див. графіки нижче). Дохідність американських акцій майже вдвічі перевищила дохідність після Другої світової війни, а дохідність казначейських облігацій у 15 разів перевищила дохідність часів Великої депресії. Будь-яка стратегія, яка переважала акції та облігації, була вражаюче успішною в цей унікальний період фінансової історії.

Питання на трильйон доларів, яке ми повинні собі поставити: чи може це повторитися?

Середньому інвестиційному консультанту зараз 52 роки. Він/вона прийшли в індустрію на початку 1990-х років і були вихованцями дитячого садка під час стагфляційного ведмежого ринку 1970-х років. Навіть найстаріші радники провели всю свою кар'єру на бичачому ринку облігацій та акцій. Період з 1984 по 2007 рік є надзвичайним порівняно з будь-яким іншим періодом в економічній історії, проте як дискреційні, так і кількісні менеджери ставляться до цього періоду як до нормального. Більшість наших загальноприйнятих знань про інвестування сформовані на основі чотирьох десятиліть безпрецедентного зростання цін на активи і не завжди відповідають дійсності. Мантра "купувати на падінні" та популярність пасивної індексації не працювали б протягом більшої частини останніх 90 років. Наприклад, якби ви купували на падінні ринку в період між 1929 і 1970 роками, ви б тричі збанкрутували. Пасивний індекс реалізував -86% падіння від піку до дна у 1930-х роках і два десятиліття втраченої ефективності. Казначейські облігації США втратили -25% без використання позикових коштів протягом 1970-х років і -51% волатильності, скоригованої на акції. Багато великих керуючих кількісними активами не тестують свої стратегії в періоди без оптимальних даних; отже, їхнє рішення полягає в тому, щоб зробити вигляд, що нічого до 1980 року не відбувалося. Ми часто забуваємо, що останні сорок років були надзвичайним часом для розподілу капіталу, і якщо ви просто утримували ризик і застосовували кредитне плече для зростання, ви робили винятково добре. Історія рідко була такою доброю до інвесторів.

Дуже мало інвесторів готові критично осмислити свій успіх (або невдачу) і те, якою мірою він зумовлений їхнім місцем в економічній історії. Білл Гросс, прозваний "Королем облігацій" за свою видатну діяльність в PIMCO в 1990-2000-х роках, найкраще підсумував це в красномовній і скромній статті під назвою "Людина в дзеркалі", опублікованій у 2013 році:

Дозвольте мені дещо визнати. Немає серед живих короля облігацій, фондового короля чи короля інвестицій, який міг би претендувати на трон. У всіх нас, навіть таких старих хлопців, як Баффет, Сорос, Фусс, так, і у мене теж, прорізались зуби під час, можливо, найсприятливішого періоду часу, найпривабливішої епохи, яку тільки міг пережити інвестор. З початку 1970-х років, коли долар був відв’язаний від золота, а кредит почав свою неймовірну, зріджену, тотальну подорож до прибутковості до сьогоднішнього дня, інвестор, який брав на себе незначний ризик, розумно ним користувався і був зручно захищений від періодичних нападів зменшення боргового навантаження або виведення активів, міг, а в деяких випадках і був винагороджений короною "величі". Однак, можливо, саме епоха створила людину, а не людина створила епоху

На крилах занепаду

Нинішнє економічне піднесення є найдовшим "бичачим" ринком в американській історії і продовженням чудового сорокарічного підйому на ринках акцій, облігацій та нерухомості. Ціни на акції, оцінки та відношення корпоративного боргу до ВВП одночасно перебувають на історичному максимумі (47% ВВП). Світові центральні банки зроблять все можливе, щоб запобігти дефляції. Те, що раніше було маргінальними політичними ідеями, зараз є основними інструментами або оцінюється як таке: від'ємні відсоткові ставки, пряма купівля ФРС боргових зобов'язань та акцій за надруковані гроші, монетизація бюджетних дефіцитів, пряме кредитування хедж-фондів, порятунок програм пенсійного забезпечення та "гелікоптерні гроші". Для одних експерименти центральних банків у поєднанні з проривними технологіями назавжди змінили правила інвестування. На думку інших, центральний банк вийшов з-під контролю, а реальний наратив технологічного прориву – це переоцінка та недоінвестування. Щодо суперечок, автор цього дослідження погоджується з великим Харлі Бассманом, який одного разу написав: "Свині можуть літати, якщо їх вистрілити з досить великої гармати; поки вони не впадуть на землю у вигляді бекону".

Чи є це новою нормою, чи божевіллям – не має значення, суть цього дослідження полягає в тому, що вам не потрібно бути правим щодо ринків, щоб побудувати портфель, який буде перевершувати їх протягом наступного століття. Все, що вам потрібно зробити, це усвідомити першопричини секулярних змін, щоб зрозуміти, як захистити себе. Колапс завжди є результатом уповільнення зростання в поєднанні з надмірною заборгованістю, яка переростає в кризу, оскільки власники боргів не в змозі обслуговувати або пролонгувати зобов'язання. За відсутності фундаментального зростання є лише два способи усунути боргове навантаження: або дефолт з дефляцією (ліве крило яструба), або знецінення національної валюти з інфляцією (праве крило яструба).

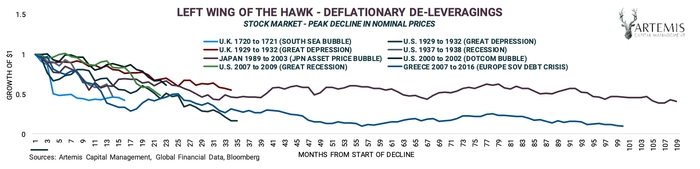

Ліве крило яструба – дефляційне зниження боргового навантаження

Рівень світового боргу наразі перебуває на історичному максимумі, але кожен додатковий долар боргу генерує менший відсоток зростання світового ВВП (на 11% менше, ніж у 2007-2009 роках). Теоретично, виведення капіталу, втрата довіри або підвищення відсоткових ставок можуть спричинити проблеми з обслуговуванням високого світового боргу і створити дефляційний колапс незалежно від абсолютного рівня ставок. Історія ринків багата на приклади, коли надмірний борг призводив до таких обвалів цін на активи.

Праве крило яструба – інфляційне зменшення боргу

Коли розвинений світ перебуває в дефляційній колії, важко уявити, що може спричинити інфляцію. Темна конячка зростання цін приходить не зсередини ринків, а ззовні. Оскільки нерівність доходів у розвинених країнах світу досягла історичного максимуму, інфляція може виникнути, коли популізм змусить політиків припинити друкувати гроші для купівлі активів і почати видавати їх безпосередньо людям, щоб вони могли витрачати їх на речі. Лише за півтора десятиліття інфляція +10% на рік може стерти 50% боргів та заощаджень.

Якщо або коли станеться наступна криза, швидко виникнуть суперечливі економічні інтереси між поколіннями. Бебі-бумери (23% населення; 56-74 роки) – заможні люди, які наближаються до виходу на пенсію і мають стимули підтримувати політику, спрямовану на порятунок ринків активів, але при цьому зберігати купівельну спроможність своїх заощаджень. Міленіали (26% населення; 24-39 років), ймовірно, стануть першим поколінням в США, яке буде в гіршому економічному становищі, ніж їхні батьки, і матимуть підстави підтримувати інфляційну політику, яка перерозподіляє капітал безпосередньо серед людей, але знищує борги. Будь-яке уповільнення зростання може спричинити розколи в соціальній структурі з непередбачуваними наслідками. Як інституційні портфелі підготовлені до обох варіантів розвитку подій?

Більшість інвесторів вважають за краще зазнати невдачі традиційно, ніж досягти успіху нетрадиційним шляхом

Хоча сучасний портфель має добрі наміри і відмінно працює в періоди зростання, він не дуже добре пристосований до секулярних змін. Бум ризикових активів, що трапляється раз у житті протягом останніх сорока років, призвів до того, що інвестори надмірно вкладають кошти в активи, які приносять прибуток від економічного зростання (інвестиції, пов'язані з акціями, кредити, нерухомість), і недостатньо вкладають у некорельовані та активні альтернативи, які приносять прибуток від змін (золото, активний лонг волатильності, сировинні тренди та глобальні макроекономічні показники). Поколіннєве зниження відсоткових ставок призвело до перерозподілу коштів на користь довгострокових і неліквідних активів, захищених від ризику високоякісними облігаціями. Вплив великих фінансових установ, які нажилися на цьому циклі зростання активів, що відбувається раз на покоління, обмежив критичну оцінку основних інвестиційних стратегій в альтернативних ринкових режимах.

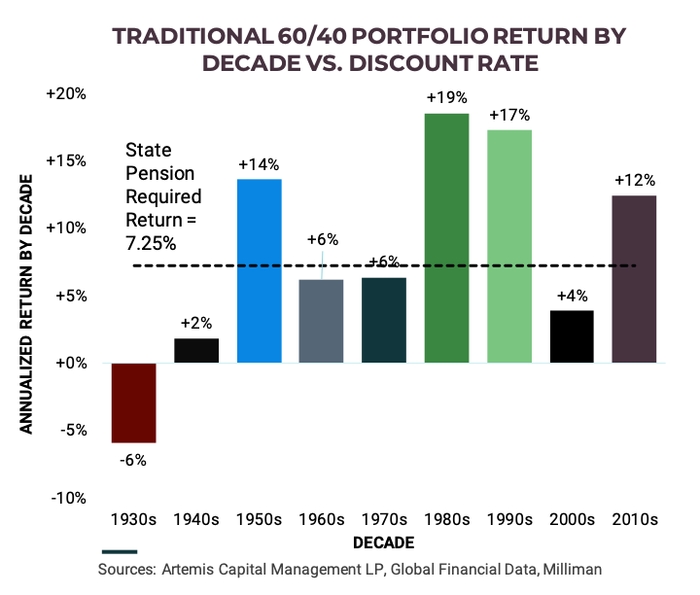

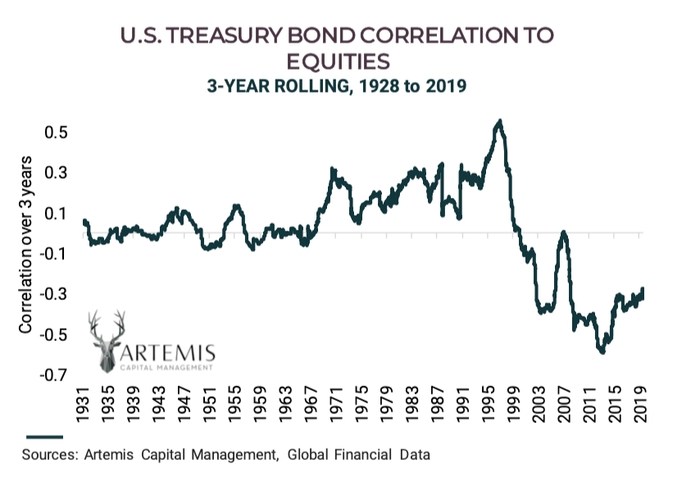

Традиційні портфелі не є надмірно ризикованими чи неправильними, вони просто не є оптимальними. Класичні портфелі 60/40 з фіксованим доходом, з паритетом ризику та пасивно керовані портфелі страждають від упередженості щодо недавніх подій і дуже залежать від припущень, зроблених під час "бичачого" ринку акцій та облігацій, що трапляється раз на століття. Хоча такі портфелі демонструють хороші результати під час економічних бумів (1947-1963, 1984-2007, 2010-2019), вони мають "ахіллесову п'яту". А саме, вони зазнають труднощів у періоди, коли процентні ставки знаходяться на нульовій позначці (США в 1930-х роках, Японія після 1990 року, Європа сьогодні) або коли інфляція швидко зростає (США в 1970-х роках). У ці періоди інструмент з фіксованим доходом мало сприяє збільшенню капіталу або, що ще гірше, стає корельованим з ризиковими активами. У цих режимах традиційний портфель стикається зі слабкою ефективністю або значними втратами.

Недостатня ефективність традиційного портфеля є системним ризиком

Хоча це і не здається проблемою світового масштабу, але недостатня ефективність пенсійних портфелів протягом тривалих періодів є системним ризиком, який може обвалити всю фінансову систему, враховуючи поточний рівень заощаджень. Середня ставка дисконтування активів Державної пенсійної системи США становить 7,25%. Якщо дохідність буде нижчою лише на -2% річних, середня пенсія знизиться з 70% до менш ніж 50%, а більше третини державних пенсійних систем матимуть коефіцієнт фінансування нижче 30%. Загальна сума недофінансованих пенсійних зобов'язань зросте з $1,4 трлн до $3 трлн, що в 4 рази перевищує вартість порятунку всієї банківської системи США під час Великої фінансової кризи або загальні податкові надходження уряду США за 2020 фінансовий рік. Багато що залежить від припущення, що період 1984-2007 років (зелений колір на графіку нижче) буде повторюватись. Якщо ці припущення виявляться хибними, дефолт пенсійної системи неминучий, що призведе до фінансової та соціальної кризи, яка буває раз на покоління.

"Ми не можемо вирішити наші проблеми тим же мисленням, яке їх створило", – Ейнштейн

Замість того, щоб шукати стратегії, які можуть працювати в період змін, компанії зробили прямо протилежне, нашаровуючи корельовані ризики на пошуки дохідності в кінці ділового та кредитного циклу, відволікаючись на короткострокові показники, не бачачи загальної картини.

Основною причиною останньої фінансової кризи була поширена омана, що ціни на житло не можуть впасти по всій країні. Сьогодні існує небезпечне припущення, що ризикові активи мають імунітет до будь-якої форми цінової нестабільності, оскільки центральні банки завжди будуть готові і здатні стримувати ринковий стрес. Обидві гіпотези легко спростувати, використовуючи історичні дані фінансових ринків у минулому.

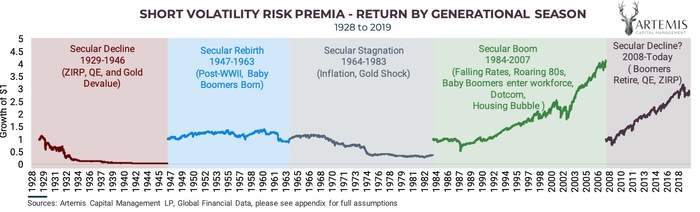

Підбадьорені діями центральних банків і високі дохідності, багато інвесторів кинулися в інвестиції, пов'язані з акціями, такі як приватні ринки, пасивна індексація та продукти фінансового інжинірингу, які використовують припущення про стабільність і ліквідність для отримання надприбутків. Хоча вони були ефективними протягом останніх трьох десятиліть, протягом життя багато з цих стратегій, спрямованих на отримання прибутку, призводять у кращому випадку до низьких показників, а в гіршому – до повного знецінення капіталу (докладніше див. Додаток). Сьогодні лише на американських фондових ринках існує понад 3 трильйони доларів США стратегій фінансового інжинірингу, які одночасно впливають на волатильність цін на активи та середній розворот.

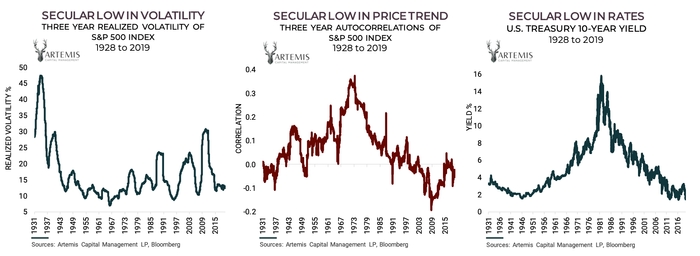

Коли ми дивимося на ліс з боку дерев, важливо розуміти сучасні тенденції в поведінці цін на активи, які сприяли такому прагненню до прибутковості. За останнє десятиліття було зафіксовано багаторічні мінімуми 1) волатильності, 2) динаміки цін на активи, 3) процентних ставок і 4) ліквідності. Багато сучасних інвестиційних стратегій генерують дохідність, беручи на себе додаткові ризики, пов'язані з цими основними факторами. Зміна будь-якої з цих цінових тенденцій може призвести до значних проблем, і це видно з моделювання прибутковості сучасних, але історично неперевірених інвестиційних стратегій за 90 років.

Для простого, але переконливого прикладу розглянемо популярну роздрібну стратегію купівлі акцій на наступний день після падіння фондового ринку в очікуванні відскоку. Ця стратегія фактично є середньою торгівлею на розворот, яка передбачає стабільність ринку для отримання надлишкової прибутковості. Цей підхід показав чудові результати протягом останнього десятиліття, приносячи +10% річних, але призвів до повної втрати капіталу тричі за 90 років (1936-1946, 1946-1960-ті та 1960-1980-ті роки).

Багато інвесторів звертаються до складних способів отримання надлишкової прибутковості шляхом накладення додаткового ризику. Наприклад стратегії ставок проти ринку, різні історії з шортами та інші інструменти. Капітал, виділений на ці тактики, становить від $80 до $200 мільярдів лише на американських фондових ринках. Незважаючи на хороші короткострокові показники, всі протестовані стратегії для шорт-стратегій продемонстрували повне знецінення капіталу при автоматизованому виконанні протягом 90 років, навіть якщо вони були повністю забезпечені.

Щоб зрозуміти, чому багато з цих стратегій так погано працюють протягом життя, слід врахувати, що середні властивості ринків, які ми сьогодні сприймаємо як належне, не були характерними для більшості за 90 років. Під час довготривалого спаду, як у 1930-х роках, або стагфляційної рецесії, як наприкінці 1960-х-1970-х роках, спостерігається постійна тенденція до зниження вартості акцій і тенденція до підвищення волатильності, яка зберігається роками. У 1930-х роках волатильність становила в середньому 35+ протягом усього десятиліття. Наприкінці 1960-х років щоденні рухи ринку були корельовані, що призвело до хаосу в угодах. Пам'ятаючи про цю історію, врахуйте, що між 2017 і 2018 роками загалом $8 млрд у продуктах для шортів зазнали краху, навіть незважаючи на те, що волатильність і тренд активів залишалися поблизу історичних мінімумів. Що може статися, якщо при поточних рівнях кредитного плеча волатильність шокує ще більше і залишатиметься на рівні 30+ протягом цілого десятиліття з коливаннями цін на -50% і +50% в обидва боки, як це було під час Великої депресії? Чи існує версія Lehman з шортом?

Розсудливий інвестор повинен уникати не лише цих стратегій, але й ризику контрагента для установ, які систематично їх застосовують. Для такої форми прийняття ризику є місце, але тільки тоді, коли вона використовується тактично і з людським розсудом. При неправильному занепаді систематичний продаж волатильності можна порівняти з токсичними забезпеченими борговими зобов'язаннями ("CDO"), які заразили фінансову систему під час Великої фінансової кризи 2008 року. Як і CDO, дилери стратегій шорту волатильності проводять бек-тестування, використовуючи мінімальну історію даних (з 1986 по 2019 рік), без практичної оцінки ефективності під час зміни поколінь в економіці. Якщо не брати до уваги проблеми з платоспроможністю, то навіть коли ці стратегії працюють, їх переоцінюють, оскільки будь-яка додаткова дохідність отримується за рахунок використання циклу зростання, а не пошуку диверсифікованих джерел доходу.

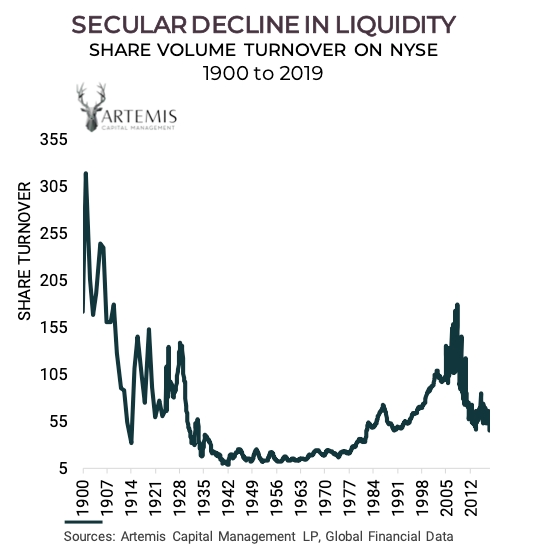

Ризик ліквідності також перебуває на рекордно високому рівні, а тенденція до приватного та пасивного інвестування посилює цей ризик в обмін на дохідність. Інструменти приватних інвестицій та викуп акцій компаніями (бай-беки) поглинають ліквідність з публічних ринків і зменшують здатність інвесторів або компаній розподіляти капітал під час кризи. У цьому контексті Показники приватного та венчурного капіталу відстежують бізнес-цикл на основі даних до 1980-х років і не є диверсифікаторами (див. Cambridge Associates Private Benchmarks).

Вони збільшують ринковий ризик, а не зменшують його, і блокують ліквідність, коли вона найбільше потрібна. Тенденція до пасивного інвестування в індекси є ще однією проблемою ліквідності, яка зменшує здатність активних менеджерів, що прагнуть до зростання вартості активів, виступати в ролі постачальників ліквідності в періоди стресу. Пасивне інвестування перетворилося на переповнену торгівлю "імпульсом ліквідності", що стимулюється потоками капіталу від пенсійних заощаджень. Як ми покажемо далі, спираючись на математику та історію, надприбутки, отримані від активів, корельованих з бізнес-циклами, не варті ризику. Існують кращі способи побудови портфеля.

У широкій перспективі історії ринку ці продукти фінансового інжинірингу не є вірними рішеннями. Вони є частиною проблеми. Щоб досягти найкращих результатів, інвестори не можуть застосовувати більше того, що працювало вчора. Якщо не зупинити тенденцію до збільшення ризиків, зниження ліквідності, кредитного ризику, пасивності, гонитви за прибутковістю та волатильності шортів, то це лише посилить системний ризик, який врешті-решт призведе до краху програм пенсійного забезпечення.

Ми повинні мислити поза парадигмою останніх сорока років якщо ми хочемо процвітати протягом наступних двох десятиліть.

У стандартному портфелі переважають growth-активи, що залишає установи та пенсіонерів вразливими до раптових змін та кризових явищ. Ще гірше те, що фактори, які фінансують портфель, а саме дохід від роботи або податкові надходження, також пов'язані з тим самим економічним зростанням і будуть знижуватися разом з ризиковими активами, що ще більше ускладнює проблему. Нарощування більш корельованих ризиків не вирішує жодної з цих проблем. Якщо ви володієте портфелем, в якому домінують growth-активи і який фінансується за рахунок економічної та боргової експансії, ви – змія, яка пожирає свій хвіст, не усвідомлюючи цього. Змії бракує самоаналізу, щоб зрозуміти, чи вона справді їсть здобич, чи пожирає себе випадково.

На іншому кінці спектру знаходиться надмірно захисний портфель, з невеликими коштами у growth-активах, з накопиченням золота, готівки та страхуванням портфеля. Хоча такий підхід здається консервативним, він, за іронією долі, є ризикованим, оскільки такий портфель не бере участі у світовому економічному зростанні і може виявитися недооціненим під час девальвації національної валюти. Якщо ви є портфельним радником, ваш клієнт звільнить вас, якщо цей портфель не буде ідеально синхронізований з бізнес-циклом. Таким чином, ви стикаєтеся з кар'єрним ризиком. Яструб – потужний хижак, що летить на вітрах змін, але дуже крихкий, коли стоїть на місці.

Що ж тоді робити? Як ви можете генерувати прибуток, необхідний для життя в межах запасу міцності, необхідного для того, щоб спокійно спати вночі? Відповідь криється у дуальності.

Закон дуальності

У природі та інвестуванні велику силу має дуальність протилежних і взаємодоповнюючих енергій. Інь і Ян, Яструб і Змія, зима і літо, чоловіче і жіноче – все це приклади балансу. Позитивний і негативний процес може бути більш потужним разом, ніж та сама сила, продубльована багато разів. Це правило життя, і сила дуальності застосовується в широкому спектрі дисциплін, а не лише в інвестуванні.

У теології існує поняття "Серединний шлях", яке Гаутама Будда виділив як ключ до духовного просвітлення. Буддійські монахи шукають середину між крайнощами чуттєвого потурання собі та суворою аскезою самозречення. Якщо ви прив'язуєте себе до світу чуттєвих задоволень, ви постійно перебуваєте в стані нужди. Якщо ви зосереджуєтесь лише на аскетизмі, ви заперечуєте свою людську сутність. Серединний шлях визнає і те, і інше, але не потурає жодному з них.

Під час війни суперечлива стратегія може привести менші сили до перемоги над більш масивними арміями. Чингісхан завоював більшу частину Євразії розгромивши більші армії за допомогою тактики "вдарив і втік". Монгольська армія була дуже мобільною і добре натренованою у стрільбі з лука та верховій їзді. Хан атакував ворога загоном кінних лучників, а потім імітував відступ, виводячи ворожі сили вперед. Коли ворожий загін розбивався під час переслідування, вторинні хвилі монгольських нападників агресивно оточували і знищували їх. Використання Ханом суперечливого, але одночасного руху атаки і відступу збило з пантелику європейські армії, які покладалися на традиційну атаку об'єднаним фронтом і центром.

Під час приготування їжі шеф-кухар повинен збалансувати роль кожного інгредієнта у страві. Смак шоколадного торта – це передусім какао і цукор, але текстуру йому надає розпушувач, який перетворює тісто в духовці на тісто для випікання. Наївна дитина, яка куштує окремі інгредієнти, може не зрозуміти, чому прісний розпушувач так само важливий, як і смачний шоколад.

У спорті хороший захист може створити ще кращий напад. Денніс Родман наразі є найрезультативнішим гравцем у Залі баскетбольної слави. Родман не міг стабільно забивати з-за меж п'яти футів, але всупереч інтуїції, щоразу, коли він з'являвся на майданчику, ефективність нападу його команди різко зростала. Причина в тому, що Родман був винятковим в одній конкретній навичці – відскоку баскетбольного м'яча. На піку своєї кар'єри Родман підбирав м'яч на шість стандартних відхилень краще, ніж будь-хто інший в лізі. Коли інші гравці промахувалися, Родман давав своїм товаришам по команді другу і третю можливість забити, підбираючи м'яч після промаху. Родман був ключовим гравцем п'яти чемпіонських команд.

Закон дуальності в інвестуванні

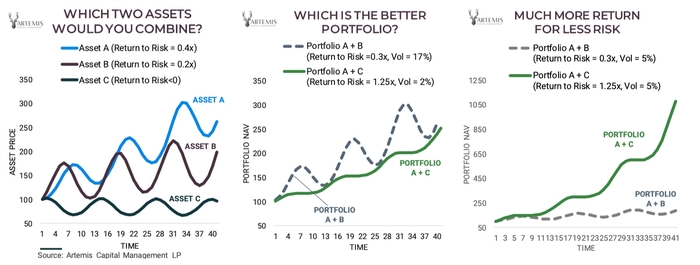

У "мистецтві інвестування" ми можемо продемонструвати концепцію дуальності на простому прикладі. Уявімо, що у вас є можливість купити два активи з трьох можливих варіантів. Перші два активи мають позитивну прибутковість, але тісно пов'язані один з одним і з бізнес-циклом (актив А і актив Б). Третій актив загалом втрачає у ціні. Однак Актив С є контр-трендовим і приносить прибуток всупереч бізнес-циклу, причому найбільш значні прибутки припадають на періоди, коли інші активи перебувають у кризі.

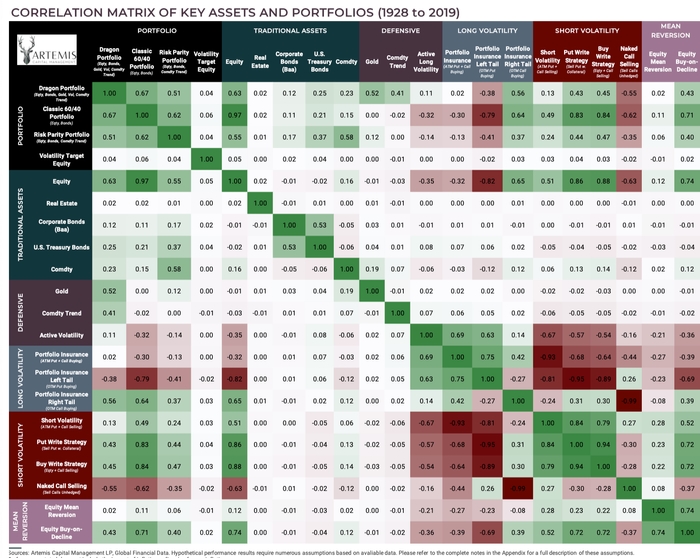

Який портфель є найкращим? Інтуїтивно зрозуміло, що портфель, який поєднує в собі протилежні сили активів позитивного та негативного циклу (активи А + С), є значно кращим, навіть якщо один з цих активів має від'ємну дохідність. У цьому прикладі, комбінуючи два активи з негативною кореляцією, ви отримуєте таку ж прибутковість при 1/10 волатильності, як і в іншій парі. Якщо вам потрібно досягти цільового рівня прибутковості, то набагато безпечніше використовувати збалансований портфель (Активи А + С), ніж додавати корельований ризик (Активи А + В). Іншими словами, антикореляція коштує більше, ніж надлишкова дохідність.

Закон дуальності доводить, що, всупереч інтуїції, захисний актив може бути цінним для загального портфеля, навіть якщо він не може стабільно приносити прибуток. Активи, які приносять асиметричну віддачу, коли зростання зазнає невдачі, мають унікальну силу, яку ще не до кінця зрозуміли і не оцінили. Ризиковані growth-активи недооцінюються під час кризи не тому, що інвестори ірраціональні чи дурні, а скоріше тому, що їм бракує грошей, ліквідності, фінансування або толерантності до ризику, щоб купити чи утримувати їх. Важко з точністю передбачити, коли виникнуть паніки ризику та ліквідності, і їх можна зрозуміти лише заднім числом. Отже, традиційні портфелі втрачають гроші на непередбачуваних, корельованих і недооцінених трендах. Контртрендові активи пом'якшують сукупну волатильність і дають інвестору можливість перерозподіляти капітал у недооцінені активи в режимі реального часу. Завжди важко "зловити ніж, що падає", як каже стара ринкова приказка, але це набагато легше, коли ви в захисних рукавичках і броні. Проблема полягає в тому, що традиційний інвестиційний аналіз не дає точної оцінки захисним і контр-трендовим активам у ширшій перспективі довгострокового створення багатства.

Ті, хто ставить владу людини вище за природні закони, роблять це на свій страх і ризик

Нам, егоїстам, важко визнати, що саморуйнування будь-якої природної системи або системи, що самоорганізується, є неминучим законом природи. З п'ятдесяти найбільш значущих компаній, що діяли у 1917 році, лише три все ще входять до індексу S&P 500 у своїй нинішній формі. Швидше за все, Amazon, Apple і Facebook не буде через 100 років або їх буде неможливо відрізнити від тих компаній, якими вони є сьогодні.

Навіть у світі, де не існувало б грошей чи монетарної політики, економічне зростання періодично і неминуче призводило б до колапсу (волатильності) внаслідок видобутку ресурсів, демографічного вибуху, війни чи політичних чвар, біологічних ризиків та зміни клімату (див. роботу Джареда Даймонда “Collapse” та "Guns, Germs, and Steel"). Вважати, що будь-який процес розширення, економічного зростання чи іншого, може тривати безперервно вічно, означає ігнорувати уроки тисячолітньої історії людської цивілізації та років дії природних законів і ентропії. Якщо ви втілюєте у своєму портфелі лише growth-цикл, ваш фундамент довгострокового успіху буде незбалансованим і крихким. Якщо ми хочемо вижити, ми повинні прийняти неминучість нашої крихкості як самодостатню стратегію.

Поєднання оборонних і наступальних засобів формує баланс, який веде до створення і збереження багатства.

Дракон – тварина рівноваги

Філософ Пліній Старший у своїй праці "Природнича історія" (бл. 100 р. н.е.) згадує про змія, який так щільно обвився навколо яструба, що вони виглядають як одна тварина. Рівновагою між цими двома ворогуючими істотами є крилатий змій, інакше відомий як Дракон. Дракони з'являються у всіх культурах як символ влади і процвітання.

Подібно до Дракона, найефективніший столітній портфель прагне до рівноваги між протилежними силами Яструба і Змії; головним чином, активами, які демонструють найкращі результати в епоху змін (Яструб), і тими, які демонструють найкращі результати в період економічної стабільності та зростання (Змія).

Рішення для успішного 100-річного портфеля неймовірно просте, коли ви вивчаєте фінансову історію: знайдіть активи, які можуть працювати, коли акції та облігації обвалюються, і сміливо володійте ними, незважаючи на погані короткострокові результати. Лонг волатильності, золото, товарні тренди та дискреційні глобальні макроекономічні активи повинні бути основними активами портфеля, так само як і облігації, а не лише периферійними інвестиціями. Елегантна простота цього рішення приховує неймовірну складність фактичної реалізації стратегії, яка суперечить консенсусному мисленню.

Щоб процвітати протягом 100 років, збалансуйте активи, які отримують вигоду від зростання, з активами, які отримують вигоду від занепаду

Секрет портфеля, який витримує випробування часом, – це диверсифікація протягом століття, а не десятиліття

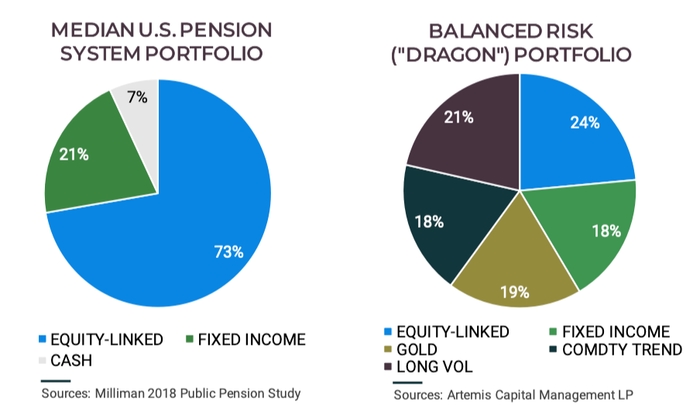

З нашого поглибленого вивчення фінансової історії ми зрозуміли, що інвестори повинні надавати перевагу безпечній не-кореляції, а не надприбутковості. Ключ до вищої прибутковості портфеля полягає в тому, щоб робити несподівано великі вкладення в альтернативні активи, які працюють тоді, коли акції та облігації не працюють. Тоді інвестор може застосовувати маржу до збалансованого за ризиком портфеля, щоб досягти цільового рівня дохідності, а не шукати надлишкову дохідність від окремих компонентів. Такі активи, як лонг волатильності, золоті, сировинні та дискреційні глобальні макроінструменти, повинні бути основними в портфелі. Оптимальний портфель, починаючи з 1929 року, включав зважені на ризик комбінації внутрішніх американських акцій (24%), цінних паперів з фіксованим доходом (18%), активний лонг волатильних інструментів (21%), сировинних товарів, що слідують за трендами (18%), і фізичного золота (19%). Такий розподіл є дуже нетрадиційним порівняно з традиційним пенсійним портфелем, в якому домінують активи, пов'язані з акціями (73%), та активи з фіксованим доходом (21%).

Більшість інвесторів вважають, що роль захисних активів полягає в тому, щоб заробити гроші на чорний день, але історія показує, що справжня причина тримати ці активи полягає в тому, щоб заробити гроші протягом десятиліття.

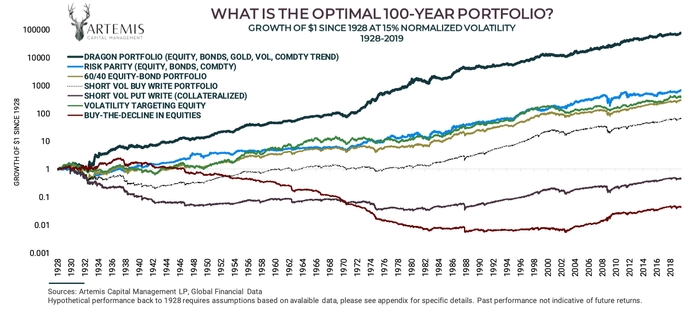

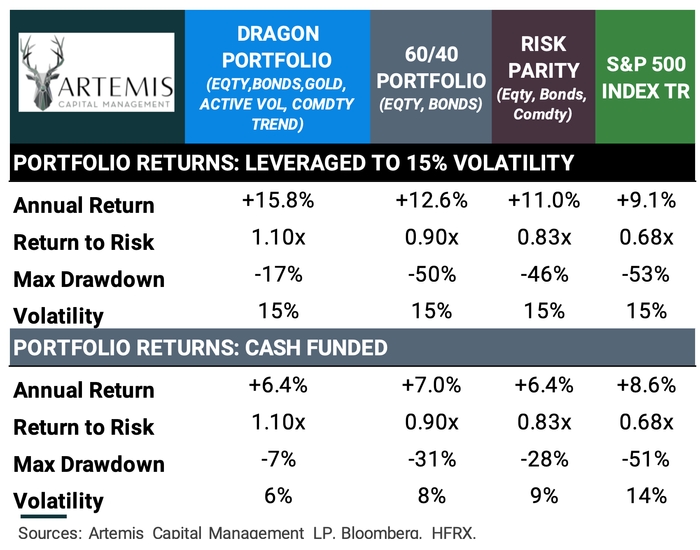

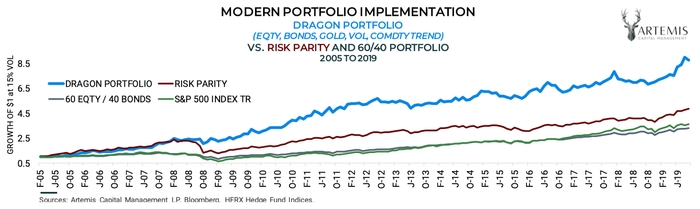

Збалансований Дракон-портфель значно перевершував усі альтернативні варіанти протягом останніх 90 років з урахуванням ризику. Він працював у всі економічні епохи з допустимими просіданнями. У період з 1928 по 2019 рік прибутковість портфеля становила +14,4% річних (при 15% річної волатильності), а співвідношення прибутковості до ризику 0,98x, що майже вдвічі менше за максимальну просадку класичних портфелів 60/40 акцій з фіксованим доходом або портфелів з паритетом ризику. На нескоригованій основі Дракон-портфель приносить приблизно таку ж дохідність, як і традиційний портфель 60/40, але з удвічі меншим ризиком. Прибутковість є відмінною під час економічних бумів (1946-1964, 1984-2007, 2009-2019) та спадів (1928-1946, 1970-ті, 2008), включаючи стабільні прибутки у всіх чотирьох сезонах зміни поколінь. Сучасна реалізація портфеля Дракона можлива з використанням пасивних індексів та хедж-фондів, які демонструють вражаючі результати.

Портфель Дракона доступний сучасному інвестору завдяки комбінації хедж-фондів та пасивних індексів. Інвестор може розглянути пасивні індекси, які відстежують S&P 500 Total Return Index (Акції) [тикери: SPY/RSP], U.S. Treasury Bonds (Облігації) [TLT/ZROZ/EDV], Золото [GLD], а також портфель хедж-фондів з HFRX Macro Systematic Diversified CTA Index (Товарний тренд) [DBC/PDBC та ін.] та Eurekahedge CBOE Long Volatility Hedge Fund Index (Волатильність) [VXX/VIXY/VIXM та ін.]. З 2005 року портфель щорічно приносив +15,8%, значно перевершуючи популярні альтернативи (Risk Parity, Classic 60/40) з поправкою на ризик.

Крила розподілу прибутку

Яструб полює, розправляючи крила в коротких стрибках швидкості. Змій полює, обвиваючись навколо здобичі і поступово душить її посередині. Різні класи активів відображають ці відповідні форми атаки. Бурхливий танець між цими двома стилями віддачі створює збалансовану і послідовну гру під час всіх періодів.

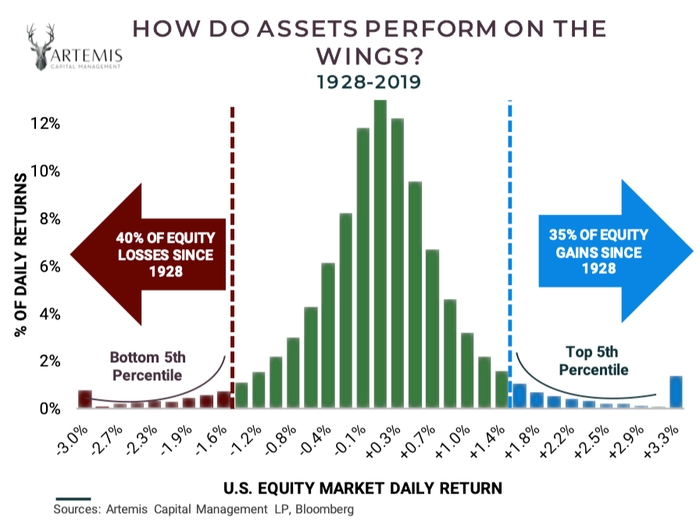

Нас дивує, що інституції зосереджуються на поверхневій структурі активів, але не здатні класифікувати інвестиції за тим, що має значення. Дохідність активу у середньостатистичний день дуже мало говорить вам про його цінність. Важливою є дохідність у найбільш екстремальні дні, місяці та десятиліття. На графіку нижче показано розподіл прибутковості американських акцій з 1928 року. Зверніть увагу на той факт, що нижній 5-й процентиль найгірших днів відповідальний за 40% загальних втрат з 1929 року. Верхній 5-й процентиль днів зростання відповідальний за 35% загального зростання індексу з 1929 року. Більшість інвесторів зосереджуються лише на тому, що відбувається в середині, але не усвідомлюють, що ключ до довготривалої продуктивності, хорошої чи поганої, знаходиться в хвості.

Активи змій приносять стабільний прибуток у періоди стабільності та зростання (1947-1963, 1984-2007) в обмін на значні втрати у випадку змін. Традиційні активи змій включають акції, кредити, нерухомість, премії за ризик, прямі інвестиції та інші продукти, пов'язані з акціями. Для активів, що сприяють зростанню, більша частина надлишкової дохідності надходить від застосування кредитного плеча до середини розподілу дохідності (лінійності), що базується на циклічній доступності кредитів. Чим більше кредитів стає доступним, тим більше зростає боргова експансія, і тим вище зростатимуть ціни на активи по спіралі. Спочатку боргова експансія фінансується за рахунок грошових потоків і зростання. Потім, коли тваринний дух зростає і жадібність замінює страх, фінансування розширюється на основі спекулятивних очікувань безперервного зростання цін на активи та ліквідності. У цей момент цикл зростання вступає в небезпечну і нестабільну фазу, звідси аналогія зі змією, яка пожирає свій хвіст, поки не вб'є себе.

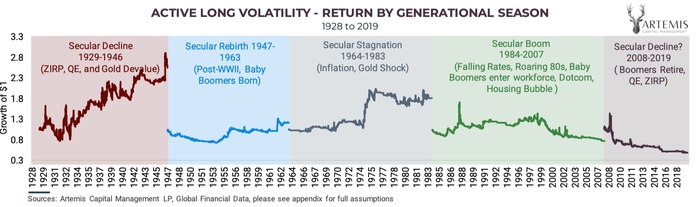

Активи ятруба накопичують невеликі збитки або нейтральні показники протягом періоду стабільності та експоненціальні прибутки протягом періодів змін (1928-1948, 1964-1983, 2007-2008 рр.). Зміна може бути лівосторонньою через дефляцію (1930-ті роки) або правосторонньою через нестримну інфляцію (1970-ті роки) (вище проговорювалась відмінність цих змінних). Активи "яструба" включають золото, волатильність, слідування за товарними трендами та глобальну макроторгівлю. Активи "Яструба", як правило, вимагають активного управління з надлишковим доходом від вибухового цінового імпульсу в будь-якому напрямку.

Дракон поєднує в собі ризики Яструба та Змії, створюючи сукупний актив, який працює протягом усіх ринкових циклів. Портфель "Дракон" заробляє гроші посередині, але є найбільш вибухонебезпечним на будь-якому крилі розподілу дохідності, генеруючи стабільну дохідність, скориговану на ризик, яку можна безпечно використовувати для досягнення бажаного рівня дохідності.

Зміїні активи отримують вигоду від зростання та стабільності

Акції, нерухомість, корпоративні облігації та інвестиції, пов'язані з акціями, є основою портфеля для стабільного зростання, оскільки вони постійно використовують середину розподілу ризиків для отримання прибутку від економічної експансії. Подібно до змії, вони стискаються всередину, набираючи силу від кредитного циклу. Водночас ці активи не є справжніми диверсифікаторами.

Ефективність ринку акцій пов'язана з бізнес-циклом і залежить від стабільності та припущення про майбутнє зростання. Міфологія про те, що акції завжди відновлюються після втрат, є суто американською. Наприклад, японські інвестори, які купили акції наприкінці 1980-х років, або іспанські, грецькі чи італійські інвестори в середині 2007 року, досі не оговталися.

Нерухомість, визначена в цьому документі як зростання вартості будинку на одну сім'ю в США, є однією з найважливіших інвестицій для типової американської сім'ї. Чоловік (жінка), який володіє будинком за допомогою іпотеки з 20% початковим внеском, відтворює 5-кратний ризик, пов'язаний з діловим циклом, використовуючи кредитне плече. Хоча прибутковість інвестицій у нерухомість краща, ніж у акції (особливо після сплати податків), ці інвестиції все одно будуть страждати в періоди економічного спаду, включаючи періоди між 1929-1944 та 2007-2011 роками. Нерухомість має найвищу прибутковість до ризику серед усіх активів, які ми тестували за 90 років.

На корпоративні облігації впливають циклічність зростання та ставок, а також сприйняття інвесторами кредитного ризику. Падіння ставок і зростання цін на активи створювали магічну комбінацію протягом більшої частини останніх сорока років, але протягом циклу зростання 1950-х років кредити відставали від акцій. Зростання ставок і вищі кредитні спреди призвели до багаторічних збитків протягом 1960-х і 1970-х років в епоху стагфляції.

Яструбині активи заробляють на змінах

Яструбині активи заробляють на періодах дефляції або знецінення валют, заробляючи гроші великими сплесками на крилах розподілу ризиків. Мало хто усвідомлює, що ці періоди випередження можуть тривати місяцями, роками або навіть десятиліттями. Більшість інвесторів помічають ці активи постфактум, замість того, щоб розподіляти їх проактивно як частину збалансованого портфеля. Нерозумно шукати захисні активи, коли ринки вже обвалилися, або повністю ліквідувати їх після періоду складних показників. Активи "яструба" складні в емоційному плані, оскільки їхній профіль прибутку суперечить нашим поведінковим програмам.

Активний лонг волатильності – це математично один з найбільш недооцінених активів в арсеналі інструментів, виходячи з його захисних властивостей. Лонг волатильності описує стратегії, які купують опціони з метою отримання прибутку від турбулентності, намагаючись мінімізувати витрати як "розумний" страховий поліс від дефляції або знецінення фіатних валют. Цей підхід можна порівняти з позицією захисника або воротаря у спорті, коли цінність полягає у запобіганні втрат, а не в тому, щоб забити гол.

Як актив проти тренду, активний лонг волатильності так само важливий для збереження багатства, як і фіксований дохід, згідно з оптимізацією портфеля, що триває понад 90 років. Основною перевагою лонгу волатильності є антикореляція з циклом зростання та вибухова ефективність під час ринкових криз. Ця стратегія відрізняється від страхування портфеля ("хеджування хвостових ризиків") тим, що вона відмовляється від постійного захисту на користь більш динамічного хеджування з метою зниження витрат. Лонг волатильності призначений для отримання прибутку від обвалів (кінець 1990-х, кінець 1950-х, 1970-ті) або падінь (1930-ті, 2008) на ринках і вимагає волатильності та тренду для своєї ефективності. Ми змоделювали стратегію як купівлю волатильності акцій (через опціони) у напрямку ринку після руху більше ніж +/- 5% в будь-якому напрямку протягом будь-яких трьох місяців. Представлена стратегія є дуже простим (і менш ефективним) відтворенням того, що менеджери з активного лонгу волатильності роблять для своїх клієнтів.

Слідкування за тенденцією сировинних товарів – це активна стратегія, яка прагне монетизувати тенденцію цін на сировинні товари (наприклад, сиру нафту, природний газ) виходити вище або нижче від встановленого діапазону цін під впливом попиту і пропозиції. Ціни на сировинні товари зростають у періоди екстремальної інфляції (1970-ті роки) і знижуються під час дефляції (1930-ті роки, 2008 рік), а стратегія, яка заробляє на цих тенденціях, не має кореляції з акціями та облігаціями. Щоб перевірити цю стратегію за 90 років, ми застосували простий сигнал п'ятдесятиденної середньої для купівлі або продажу широкого кошика товарів, використовуючи дані до 1928 року.

Традиційним методом доступу інвесторів до лонгу волатильності та товарних трендів є приватні хедж-фонди. Замість того, щоб покладатися на якийсь один фонд, досвідчені інвестори часто поєднують кілька хедж-фондів. Для початку розглянемо складові індексу хедж-фондів CBOE Eurekahedge Long Volatility Hedge Fund та індексу HFRX Macro Systematic Diversified CTA. Дискреційне глобальне макроінвестування через інструменти хедж-фондів також традиційно слугує захисним стилем інвестування, залежно від менеджера. Оскільки немає можливості систематично тестувати цей клас активів у минулому, ми виключили його з нашого аналізу, але наполегливо рекомендуємо його розглянути.

Яструбині активи, які заробляють на знеціненні грошей

Золото було страховим полісом від знецінення фіатних грошей протягом 4 000 років. Динаміка фізичного золота у 1930-х, 1970-х та 2000-2012 роках демонструє, як воно може захистити портфель від девальвації, політичних ризиків та війни. Золото, як не дивно, випередило фондовий ринок у зростанні ціни за останні 48 років, відколи 5 серпня 1971 року Ніксон скасував прив'язку долара США до золото. Кожен, хто вивчає історію ринку, знає, що золото відігравало важливу роль у збереженні багатства ще з часів Римської імперії. Золото також є вкрай недооціненим у пенсійних портфелях.

Гібрид яструба та змії з ахіллесовою п'ятою

Високоякісні облігації – це унікальний гібрид між змією та яструбом. Протягом останніх 40 років Казначейські облігації США слугували ідеальним захисним активом, забезпечуючи постійний позитивний прибуток і високу прибутковість капіталу та високий приріст капіталу в періоди фінансового стресу. Відмінна ефективність облігацій за останні 40 років є прямим результатом того, що політики агресивно знижували ставки (з 19% у 1981 році до 0% у 2009 році) під час будь-якої кризи. На жаль, сучасні портфелі стали небезпечно залежними від облігацій як джерела диверсифікації, так само як кореляція з акціями є близькою до багаторічних мінімумів. Для того, щоб Казначейські облігації сьогодні приносили такий самий приріст капіталу, як і в 2008 році сьогодні, як це було у 2008 році, 10-річні облігації мають знизитись до -1,5% річних. Хоча це і можливо, але малоймовірно, і в разі прийняття такого рішення матиме серйозні соціальні наслідки. Облігації також демонструють низьку доходність у періоди швидкого зростання інфляції (1970-ті роки). (Стаття була написана до буму інфляції минулого року та відповідями ФРС на них).

Багато інвесторів вважають, що акції завжди антикорельовані з облігаціями, але на нульовій позначці фіксований дохід може стати проблемою як диверсифікатор. Важливо розуміти, що ці проблеми не є новими: ФРС знижувала відсоткові ставки близько до нульової позначки і намагалася запровадити кількісне пом'якшення ще в 1930-х роках. Облігації також боролися протягом майже чотирьох десятиліть між кінцем 1940-х і початком 1980-х років, приносячи ~+1% на рік без поправки на волатильність. Акції та облігації більше корелювали між собою, ніж не корелювали.

Справжні проблеми управління портфелем є культурними, а не економічними

Самодисципліна – найскладніша частина реалізації успішного 100-річного портфеля. Надзвичайно важливо розуміти, що в збалансованому портфелі кожен з п'яти основних класів активів (акції, інструменти з фіксованим доходом, золото, волатильність, товарний тренд) може не приносити прибутку протягом десятиліття або більше, але важливо те, що всі вони не корелюють між собою. Пересічний інвестор може подивитися на ці результати і помилково подумати, що він може визначити час бізнес-циклу, але це призводить до серйозної помилки.

Як інвестор, ви навряд чи матимете свободу перерозподіляти кошти на користь недооцінених активів, якщо не систематизуєте свою реакцію на економічний спад.

Коли акції та облігації зазнавали труднощів у 1930-х і 1970-х роках, слідування за товарними трендами і лонг волатильності перевершили їх. Коли лонг волатильності і товарний тренд не виправдали себе з 2012 по 2019 рік, акції та облігації перевершили їх. Золото і лонг волатильності історично забезпечували вибухові показники і в періоди знецінення фіатних валют. У той час як активи "яструба" показали низькі результати за останнє десятиліття, активний лонг волатильності (+3,3% річних), товарний тренд (+14,4% річних) і золото (+5,2% річних) досягли позитивної прибутковості з 1928 по 1984 рік. Це може здивувати, але останні сорок років збитки в захисних активах є аномалією, а не нормою.

Інвестору складно утримувати позицію в захисних активах, коли акції та нерухомість стрімко зростають наприкінці "бичачого" ринку. За іронією долі, не менш складно утримувати позицію в акціях після падіння ринку на -50%, коли захисні активи знову користуються попитом. Людині властиво шукати страховку вже після бурі.

Відмова від будь-якого з цих активів, навіть після десятирічного падіння, руйнує сенс збалансованого портфеля. Дуже мало довірених осіб розуміють цей ефект, і ще менше мають емоційну та інтелектуальну дисципліну для реалізації такого портфеля.

Найскладніша перешкода на шляху до створення портфеля, який процвітатиме понад 100 років, є соціальною, а не фінансовою

Як люди, ми відчуваємо справжній біль, коли йдемо проти течії, тому що ми біологічно запрограмовані бути частиною групи. Середньостатистичний інвестор емоційно не готовий до майже рівного розподілу коштів між традиційними та нетрадиційними активами. Інтуїтивно не зрозуміло перерозподіляти прибуток від ефективного активу на те, що не приносило прибутку протягом десятиліття.

Може бути корисним контекстуалізувати упередженість щодо недавності, розглянувши періоди, коли сьогоднішні колективні знання працювали у зворотному напрямку. Наведені нижче графіки – це візуалізація ефективності активів на 30 комбінованих бичачих і ведмежих ринках за 90 років ринкової історії. Уявіть собі емоційні коливання, що стоять за цими значними ринковими рухами в історії.

Йде 1945 рік, і ви – ветеран Другої світової війни у віці близько двадцяти років, який прагне оселитися і створити сім'ю. Ринок схожий на азартну гру. Ви пам'ятаєте, як ваші батьки втратили все під час Великої депресії, включно з будинком. Незважаючи на трирічне ралі, фондовий ринок ще не відновив втрати за останні 17 років. Друзі та сім'я регулярно обманювалися спекулятивними ралі в 1930-х роках, а потім бачили, як ринок продовжує падати. Ви бачили все це в 1930-х роках: майже нульові відсоткові ставки, проекти бюджетних витрат, друк грошей для купівлі облігацій, тарифи, девальвація золота, а потім війна. Чому 1945 рік нарешті став вдалим часом для інвестицій, коли можна було покласти гроші в надійний депозитний сертифікат? Представники "мовчазного покоління" (1925-1945) зберігали цю огиду до ризикованих активів все своє життя. Ті, хто піддався страху в 1940-х роках, пропустили бум 1950-х і 1980-х років, який буває раз на покоління.

Був початок 1980-х років, і безризиковість була якоюсь мірою ризикованою. Казначейські облігації США втратили половину своєї вартості між 1977 та 1981 роками (при 15% волатильності), оскільки двозначна інфляція лютувала на стагфляційному ведмежому ринку. У старому епізоді телевізійного шоу "Золоті дівчата" одна з головних героїнь обговорювала, що вона не зможе платити "низьку" 10% ставку по іпотеці, якщо коли-небудь продасть свій будинок. У рекламі автомобілів з Детройта середини 1980-х років Мел Фар "Суперзірка" заманює глядача купити Ford Mustang за допомогою автокредиту під низькі 19% річних. У той час відважний аналітик, який рекомендував облігації як "хеджування акцій", швидше за все, зіткнувся б з насмішками і приниженням. Часи змінюються, і перенесення "консенсусних знань" вперед часто завдає шкоди інвестору.

Сьогодні ми дуже по-різному емоційно реагуємо на акції, облігації та нерухомість, що ґрунтується на упередженому ставленні до ризику, яке сформувалося у наших поколіннях. Ми повинні усвідомлювати наші упередження в контексті циклів ризику. Ми не можемо вважати, що те, що ми знаємо з безпосереднього досвіду, є універсальною істиною для всіх епох. Якби ми жили в іншому поколінні, у нас могла б бути зовсім інша емоційна схильність до ризикових активів.

Упередженість щодо дохідності зараз є системним ризиком, повні соціальні наслідки якого ставатимуть дедалі зрозумілішими протягом наступного десятиліття. Середній інституційний та роздрібний портфель – це, по суті, ставка на те, що дохідність буму 1984-2007 років, який буває лише раз у житті, якимось чином повториться, незважаючи на всі історичні обставини. У разі тривалого періоду спаду або посередніх прибутків державні пенсійні системи потребуватимуть від 3 до 10 трильйонів доларів допомоги або ж зіткнуться з неплатоспроможністю. Ці цифри навіть не враховують недофінансування в корпоративних і приватних портфелях. З виходом на пенсію 76 мільйонів бебі-бумерів це питання визначатиме наступне десятиліття, а інвестиційний ризик стане ще більш соціалізованим.

У випадку глобальної рецесії, фінансового краху або просто десятиліття дохідності нижче середнього, соціальна напруженість, ймовірно, змусить політиків врятувати всю систему пенсійних виплат. Найбільш вірогідним рішенням є те, що Федеральний резерв надрукує гроші для купівлі облігацій пенсійних зобов'язань у державних та місцевих органів влади за штучно заниженими відсотковими ставками, щоб закрити багатотрильйонні непрофінансовані зобов'язання. Виручені від продажу кошти будуть реінвестовані у фінансові активи, що підтримують ринки. Уряд може навіть заборонити продаж системно важливим установам, таким як банки та великі компанії з управління активами. Якщо це станеться, то це буде першим кроком до повної девальвації фіатних грошей і гелікоптерних грошей. Існує реальний ризик, що популістський гнів і порятунок банків можуть загрожувати соціальній структурі демократії.

Маятник гойдається від створення багатства до його перерозподілу. Правда полягає в тому, що якщо особи у владних кабінетах вивчатимуть економічну історію і матимуть сміливість мислити по-іншому, ми зможемо уникнути соціальної катастрофи

Справа не в тому щоб боятися, а в тому щоб бути готовими.

Для моєї сім'ї інвестиції в активи, які отримують прибуток від змін (волатильність і золото), під час останньої фінансової кризи мали доленосний вплив, захистивши весь їхній портфель від катастрофічних втрат і дозволивши моїм батькові та матері вийти на пенсію, як і планувалося. Якщо ми хочемо захистити якість життя тих, кого ми любимо, ми повинні бути сміливими і виходити за рамки умовностей, які створили наші проблеми в першу чергу.

Успішний 100-річний портфель повинен бути здатним орієнтуватися у бумах Змії, не втрачаючи при цьому капітал у періоди турбулентних змін, які представляє Яструб. Усвідомлення цих ринкових режимів є корисним, але передбачення коли вони будуть не є необхідним або навіть корисним. Портфель, який постійно підтримує баланс, буде ефективним під час усіх ринкових циклів, незалежно від того, чи йде мова про зростання, чи про спад.

Автором і повноправним власником статті є Artemis Capital Management.

Ця аналітична записка надається виключно в інформаційних цілях і не повинна розглядатися як пропозиція інвестиційних продуктів.