У сьогоднішніх реаліях багатьох інвесторів цікавить відносно стабільний інвестиційний портфель, який протягом тривалого часу приносив би стійкий дохід, вищий за інфляцію, з мінімально можливими втратами, не зважаючи на будь-які перепетії.

Реймонд (Рей) Даліо, автор цієї стратегії, є засновником одного з найбільших у світі хедж-фондів Bridgewater Associates, що управляє активами в сумі близько 125 млрд. $ Причому, приблизно половина цієї суми припадає на стратегію All weather, що є свідченням її високої популярності та справжньої віри в цю стратегію.

Стратегія непогано зарекомендувала себе в періоди біржових криз, про що буде детально розказано в основній частині статті.

Зазвичай у публікаціях на тему всепогодного портфеля акцент робиться на розподілі в його складі груп активів, а про принципи побудови All Weather Portfolio не згадується, або згадується побіжно. Тим часом ці принципи є результатом багаторічного дослідження фондового ринку Рея Даліо та його співробітниками. Без їх засвоєння відтворити правильно всепогодний портфель неможливо.

Принципи побудови всепогодного портфеля

Під час побудови всепогодного портфеля Р. Даліо використовував основні ідеї Г. Марковіца (про якого ми розкажемо детальніше в іншому пості) про ризик інвестицій як чисельне значення волатильності цінних паперів і про кореляцію, тобто взаємозалежність курсів акцій.

Суть ідеї. У разі значної кореляції акцій ризики за кожним окремим активом підсумовуються, і загальний ризик портфеля слабко залежить від кількості включених до нього активів. Якщо ж кореляція незначна або від'ємна, тобто падінню одного цінного паперу відповідає зростання іншого, то ризики за окремими акціями компенсують один одного і загальний ризик портфеля зменшується за тієї самої прибутковості, а коефіцієнт Шарпа, який показує відношення прибутковості до ризику, відповідно, зростає. Про цю теоретичну частину ми говорили у цій статті.

Тому Марковіц і рекомендував з метою зниження ризику портфеля диверсифікувати його шляхом включення акцій з низькою або негативною кореляцією. А Даліо поширив цю ідею не тільки на акції, а й на великі групи активів. Тобто, як ми зазначали в минулих статтях, кореляцію потрібно стирати на усіх можливих рівнях: за індустріями (фінанси, комунікація, важка індустрія), класами активів (акції, облігації), розмірами компаній (small, middle, large capital) та країнами.

Необхідно зазначити, що Даліо одним із перших, хто ще з початку 70-х рр. минулого століття став використовувати комп'ютерну техніку для аналізу біржової інформації, а згодом і моделювання поведінки на ринку різних активів, їхніх груп і портфелів.

Дослідження

У результаті багаторічних досліджень вдалося виявити 4 основні чинники, які чинять основний вплив на котирування груп активів. Це зростання і падіння економіки, зростання і зниження інфляції.

Вдалося також визначити, ціни на які саме групи активів поводяться по-різному залежно від впливу кожного з перерахованих факторів. Іншими словами, які саме групи слабо корельовані або мають негативну кореляцію. Причому ці тенденції простежувалися протягом понад 100 років.

Даліо також висунув ідею про те, що портфель має бути збалансований не за групами активів, а за ризиками цих груп. У цьому разі ризики за слабко або негативно корельованими групами найбільшою мірою компенсуватимуть один одного, а коефіцієнт Шарпа досягне найбільшої величини.

Таким чином, всепогодний портфель повинен:

- Будуватися з урахуванням впливу 4 основних факторів: зростання або падіння економіки, зростання або зниження інфляції.

- Складатися з груп активів, що мають низьку або негативну кореляцію під час впливу зазначених факторів.

- Передбачати баланс ризиків за групами активів, що входять до його складу.

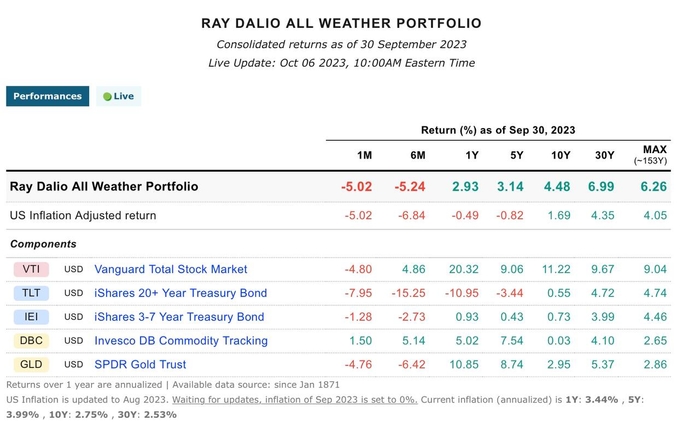

Який результат такого інвестування ?

Портфель демонструє себе досить непогано з точки зору ризик/прибутковість. Власне, для цього він і був створений.

Однак на думку редактора, у сьогоднішніх реаліях, основна частина прибутковості портфелю залежить від ціни, з якої ви “заходили” в кожен з класів активів. Так як усі ці класи негативно корелюють між собою, деякі з них вигідніше купувати сьогодні (наприклад облігації або навіть акції), а деякі було вигідно купувати два роки тому (золото). Так як ефективність портфелю вимірюється ніби усі активи були куплені “в один момент”, ми не можемо точно дізнатися, чи можна було б ще більше покращити прибутковість, маючи той самий ризик, чи це приблизний максимум, на який здатен індивідуальний інвестор.

У порівнянні з S&P500, портфель показує себе по-різному (що є абсолютно нормальним явищем, адже портфель повинен балансувати і під час різких підйомів і в спад, головне - підійматися більше, ніж падати).

Ось динаміка на 2022 рік (кінець пандемії, початок війни):

Однак як бачимо на попередньому графіку суто про всепогодний портфель, цього року портфель залишається в нулях, тоді як S&P500 додав 7 % з урахуванням інфляції. Однак у довгостроковій перспективі, портфель приносить звісно меньшу дохідність, однак з набагато нижчим ризиком, тому і справді є сенс подивитися на нього детальніше.

Точна структура всепогодного портфеля хедж-фонду Bridgewater Associates тримається в секреті, оскільки з цієї причини клієнти і платять фонду комісійні. Тому що він - управлінець Хедж-Фонду, задача якого заробляти набагато більше за ринок за допомогою різних, недоступних іншим інвесторам, інструментів.

Рей Даліо розкриває тільки найзагальніші характеристики портфеля:

- 40% довгострокові облігації.

- 30% акції.

- 15% середньострокові облігації.

- 7,5% золото.

- 7,5% сировинні товари.

За його оцінкою, за таких пропорцій добре врівноважуються ризики за будь-яких змін основних факторів, що впливають на ринок.

Крім того, Даліо дає такі поради:

У портфель бажано включати державні облігації із захистом від інфляції. У США це Treasury Inflation Protected Securities - TIPS. Однак сьогодні уже достатньо пізно вкладатися в такі облігації, адже з поверненням інфляції їхня ціна піднялася до небес.

Допускається купівля деяких активів з плечем для кращого вирівнювання ризиків за групами активів і збільшення потенційної прибутковості. Торгівля з плечем - це як кататися на мотоциклі на високій швидкості без шолому, усе на власний страх і ризик, тим паче якщо ви не до кінця розумієте на скільки високий ваш ризик і не маєте додаткових 10 тисяч доларів для покриття позиції у разі сильного падіння ціни на актив.

Ціни на групи активів змінюються нерівномірно. Тому початкові пропорції за ними порушуються, і потрібне періодичне ребалансування портфеля. При цьому Даліо вважає доцільним продаж активів, які значно зросли в ціні, і купівлю тих, ціна за якими відстає від середньоринкової динаміки. На його думку, це дасть змогу поповнювати портфель активами з вищою потенційною прибутковістю. Про те, як саме купувати “проти ринку” ми написали тут.

Є дослідження, які показують, що оптимальним є ребалансування портфеля раз на квартал або раз на півріччя. За частішої купівлі-продажу прибутковість портфеля знижується, оскільки можлива реакція на суто спекулятивні зміни котирувань.

Як відтворити цей портфель, хоча б у якості концепту?

Найдешевший варіант - придбати різні ETF, які групуються за ознаками, визначеними Даліо. Ось приблизний портфель, який доступний звичайному інвестору:

Якщо Vanguard та iShares доступні майже усім, інвестиції в ринки сировини та золота можуть бути закритими для вас. Однак золото можна відносно безризиково замінити, купуючи акції золотодобувачів, таких як Barrick Gold (тікер: GOLD). Щодо ринків сировини, то тут можна також купувати різні ETF, а про прямі портфельні інвестиції в цей ринок ми розповіли тут.

Висновки

Портфель Рея Даліо є дуже цікавим концептом з точки зору інвестування і обов’язковий для вивчення, якщо ви хочете стати успішним довгостроковим інвестором. Однак дохідність портфеля дуже важка у підрахунках, адже справжні інструменти для інвестування, які використовуються для такої стратегії нам недоступні, а ETF не завжди дає можливість одразу вигідно “вкластися” в такий портфель. Ми не даємо на цьому каналі інвестиційних рекомендацій, однак якісно представляємо аналіз інвестиційного світу, і тенденція інвестицій у “всепогодний портфель” сьогодні скоріше позитивна. Однак слід зауважити на останок, що заробити на такому портфелі можна лише в довгостроковій перспективі, тому вибір такої стратегії - це точно не справа декількох місяців.