Нові сировинні наддержави

ДР Конго, найбільший у світі виробник кобальту, починає “грати м’язами”, коли справа доходить до металів, необхідних для енергетичного переходу.

CMOC, китайський оператор шахти Тенке-Фунгуруме, у квітні погодився виплатити уряду $800 млн, щоб врегулювати податковий спір, через який компанія отримала заборону на експорт протягом попередніх 10 місяців.

А зараз уряд ДРК проводить масштабну перевірку всіх своїх гірничодобувних спільних підприємств з іноземними інвесторами. "Ми не задоволені. Жоден з цих контрактів не створює цінності для нас", – каже Гі Роберт Лукама, голова державної гірничодобувної компанії ДРК Gécamines. Він хотів би, щоб у ДРК було більше робочих місць, доходів і видобуток корисних копалин з вищою вартістю.

На вході до його офісу стоїть вітрина з високомінералізованими гірськими породами, яка наочно демонструє його думку про багатство, що пропонується. Лукама також виступає за втручання уряду, щоб утримати ціни на кобальт на високому рівні: "Надлишок пропозиції повинен бути організований належним чином. Деякі експортні квоти будуть корисними", – каже чиновник.

ДРК далеко не єдина у своїх планах. Оскільки світ переходить від енергетичної системи, побудованої на викопному паливі, до системи, що працює на електроенергії та відновлюваних джерелах, глобальний попит на такі матеріали, як мідь, кобальт, нікель і літій, змінює статки країн, які їх виробляють.

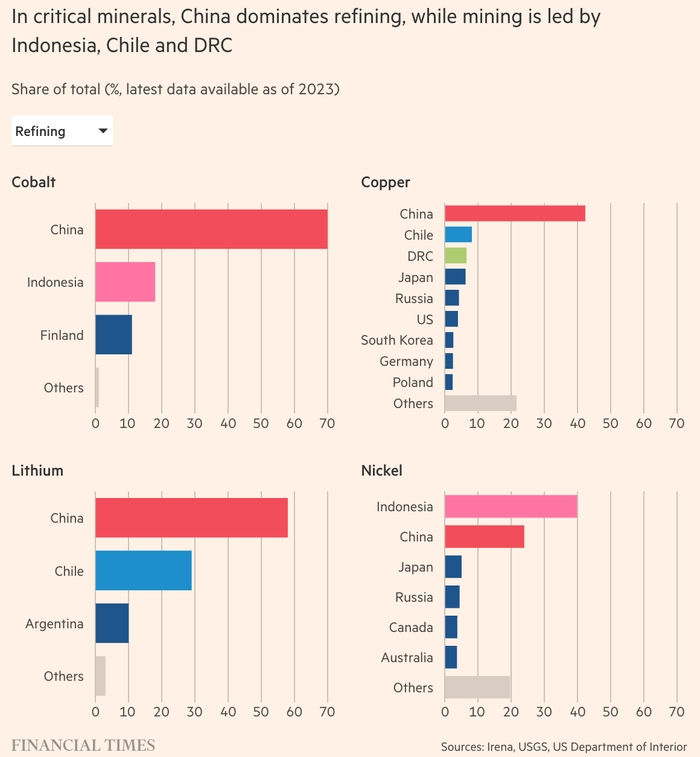

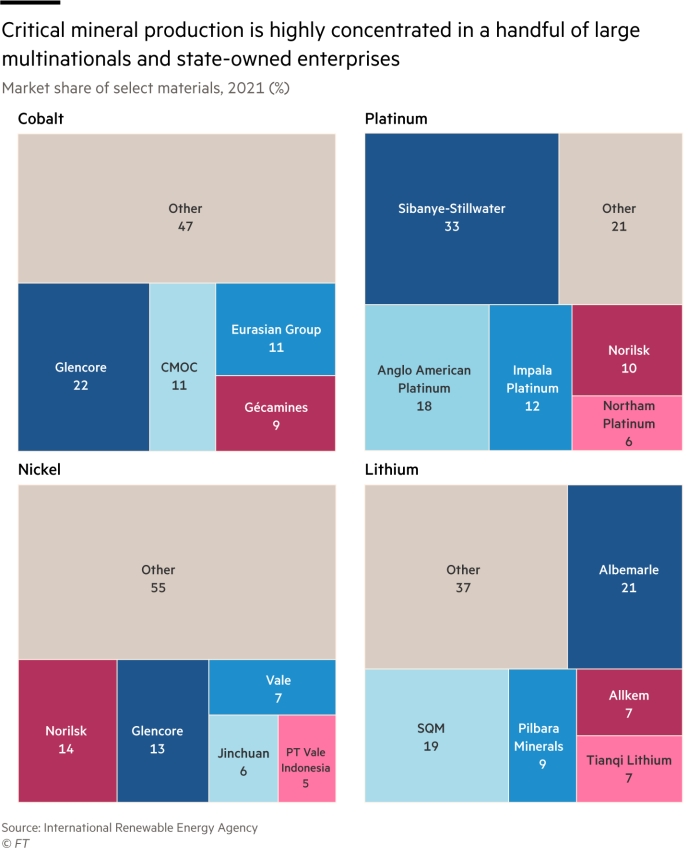

Видобуток певних металів високо сконцентрований у кількох країнах. Щодо кобальту, то на ДРК припадає 70% світового видобутку. Щодо нікелю, то на трьох найбільших виробників (Індонезія, Філіппіни та Росія) припадає дві третини ринку. А на частку трьох найбільших виробників літію (Австралія, Чилі та Китай) припадає понад 90 відсотків.

У найближчі роки попит лише зростатиме. За даними Міжнародного енергетичного агентства, згідно з поточними планами, до 2030 року жодна з цих ключових сировинних галузей не матиме достатньої кількості діючих шахт, щоб побудувати інфраструктуру, необхідну для обмеження глобального потепління на 1,5 градуса вище доіндустріального рівня.

До кінця цього десятиліття ринок літію, що тільки зароджується, має потроїтися, тоді як пропозиція міді скоротиться на 2,4 млн тонн.

Зростаючий попит на ці товари починає стрясати як економіку, так і геополітичну ситуацію у світі.

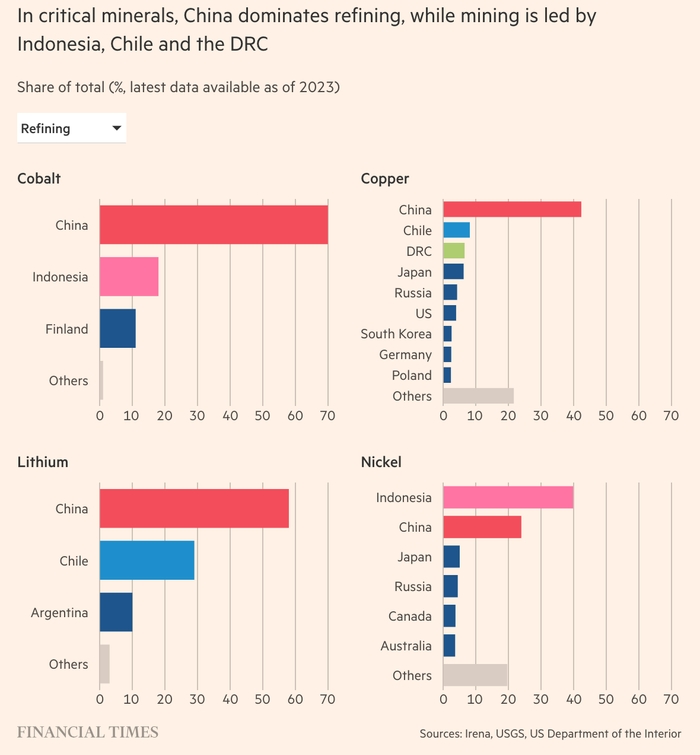

Ланцюги постачання деяких з цих металів заплутуються у зростаючій напруженості між Заходом і КНР, який домінує у переробці літію, кобальту і рідкоземельних металів і розглядає можливість обмеження експорту деяких матеріалів. Уряди від Вашингтона до Брюсселя і Токіо оцінюють, де вони можуть отримати надійні джерела критично важливих мінералів, не потрапляючи в орбіту Пекіна.

Цей зсув також перетворює деякі менші та історично недорозвинені країни на сировинні наддержави. І їхні уряди тепер мають намір переписати правила видобутку корисних копалин.

Багато хто намагається отримати більшу частину вартості своїх корисних копалин, переміщуючи більше переробки та виробництва з доданою вартістю всередину країни. Дехто також намагається контролювати постачання, націоналізуючи мінеральні ресурси, запроваджуючи експортний контроль і навіть пропонуючи створення картелів.

Якщо колись деякі з цих багатих на ресурси країн були жертвами експлуатації, що сягає корінням у колоніальні часи, то тепер вони отримують можливість повернути контроль над своєю долею.

Лише за останні 12 місяців Зімбабве та Намібія заборонили експорт літієвої сировини; Чилі посилила державний контроль над видобутком літію; а Мексика занурила свою літієву галузь, що зароджувалася, у невизначеність, переглянувши умови концесій на видобуток. Тим часом Індонезія додала контроль за експортом бокситів (ключового компонента алюмінію) до вже існуючої заборони на експорт необробленої нікелевої руди.

"Кожен уряд намагатиметься укласти справедливу угоду з гірничодобувною галуззю, яка буде вигідною для країни і вигідною для галузі", – каже Якоб Стаушольм, генеральний директор компанії Rio Tinto, яка нещодавно сама сіла за стіл переговорів у Чилі та Монголії.

Хоча він відкидає ідею про те, що за цим стоїть зростання "націоналізму", він визнає, що зміни відбулися. "Ймовірно, буде все важче і важче просто видобувати, видобувати і експортувати; дуже часто країна хоче мати якісь переробні потужності, пов'язані з видобутком".

Непомітний зсув влади в бік виробників затребуваних акумуляторних металів схожий на інші сировинні зрушення в минулому, такі як зростання вугілля в 19 столітті або олова в 20 столітті. Але як далеко зайдуть виробники, щоб скористатися цим моментом? І як довго він може тривати?

Можливості Індонезії

Взірцем для наслідування у використанні матеріалів є Індонезія, яка виробляє майже половину світового обсягу нікелю, ключового інгредієнта акумуляторів для електромобілів.

Роки експортного контролю за необробленим нікелем вже дозволили створити потужну внутрішню металургійну промисловість, а також заводи з виробництва акумуляторів і кілька заводів з виробництва електромобілів.

Після того, як країна заборонила експорт необробленого нікелю в 2014 році, вона залучила понад $15 млрд іноземних інвестицій у переробку нікелю, переважно з Китаю. Сьогодні Індонезія заборонила експорт усього – від нікелевої руди до бокситів, а наступного року набуде чинності заборона на експорт мідного концентрату.

Однак, не всі згодні з такою політикою: ЄС оскаржив її у Світовій організації торгівлі і виграв перше слухання. Індонезія подає апеляцію на цей вердикт.

Але урядовці кажуть, що зусилля країни, спрямовані на розбудову вітчизняної промисловості та заохочення виробництва, – це ті ж самі дії, які західні країни використовували століття тому.

"Це не те, що ми робимо на рівному місці. Ми вчимося у наших колег з розвинених країн, які в минулому вдавалися до такої нетрадиційної політики”, – каже міністр інвестицій Бахліл Лахадалія.

Він вказує на те, як Великобританія заборонила експорт сирої вовни в 16 столітті, щоб стимулювати внутрішню текстильну промисловість. Або США, які використовували високі податки на імпорт протягом 19-го і 20-го століть, щоб заохотити більше виробництва всередині країни.

Лахадалія хоче піти ще далі, створивши картель у стилі ОПЕК, щоб утримувати високі ціни на нікель та інші матеріали для акумуляторів. "Індонезія вивчає можливість створення подібної структури управління [до ОПЕК] щодо корисних копалин, які ми маємо", – каже індонезійський міністр.

Незалежно від того, відбудеться це чи ні, зростання цін на нікель, безумовно, зробило Індонезію більш помітною. Коли президент Джоко Відодо відвідав США минулого року, він зустрівся і з президентом Джо Байденом у Вашингтоні, і з генеральним директором Tesla Ілоном Маском під час зупинки в Бока-Чіка, штат Техас.

Пізніше Джоко заявив, що закликав Маска побудувати весь ланцюжок поставок Tesla в країні, "від видобутку до переробки".

Вікно можливостей

Однак не кожна країна піде тією ж траєкторією, що й Індонезія.

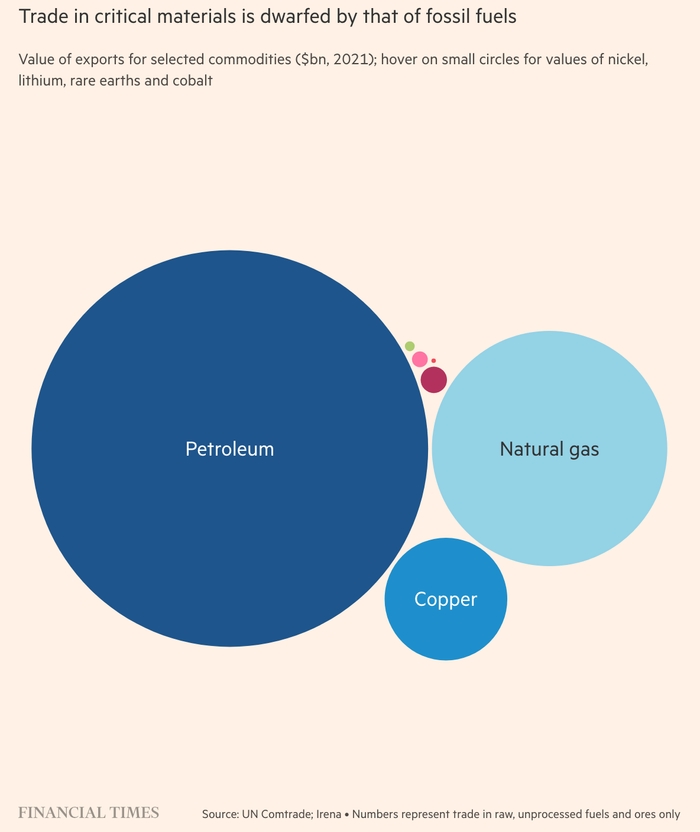

У новому звіті Міжнародної асоціації відновлюваної енергетики йдеться про те, що виробники металів зможуть впливати на ситуацію в короткостроковій перспективі, поки виробництво концентрується, а попит зростає, але навряд чи вони матимуть такий тривалий геополітичний вплив, яким користуються виробники нафти і газу.

Одна з проблем полягає в тому, що метали для акумуляторів, такі як літій, добре розподілені по всьому світу – принаймні, з точки зору геологічних запасів, якщо не фактичного видобутку в шахтах. Сьогоднішні високі ціни на літій роблять ефективною розробку родовищ, які раніше були занадто дорогими для доступу, і сприяють розширенню видобутку літію з твердих порід у таких країнах, як КНР і Австралія.

Прикладом того, як може змінюватися видобуток корисних копалин, є видобуток літію в Південній Америці. Сьогодні Чилі є домінуючим виробником у регіоні, але сусідня Аргентина, яка має більш сприятливу для бізнесу гірничу політику, може з часом обігнати її.

23 провінції Аргентини контролюють власні природні ресурси і з ентузіазмом ставляться до гірничодобувного бізнесу. За останні три роки було оголошено про інвестиції в літієву галузь на суму близько $9,6 млрд, а 38 проектів перебувають у стадії розробки, і, за словами чиновників, протягом наступних п'яти років видобуток літію в Аргентині має зрости в шість разів.

"Інвестиції в літій ніколи не припинялися, і я думаю, що це пов'язано з тим, що ми відкриті для приватних інвестицій, а також з невизначеністю щодо політики, яка впроваджується в інших країнах", – говорить Фернанда Авіла, міністр гірничодобувної промисловості Аргентини.

Позиція Аргентини як аномалії серед південноамериканських країн-власників літієвих родовищ допомогла їй залучити інвестиції навіть тоді, коли в інших секторах економіки вони вичерпалися на тлі тризначної інфляції.

Хоча деякі політики в "літієвому трикутнику" Південної Америки – Чилі, Аргентині та Болівії – висунули ідею створення літієвого картелю на кшталт ОПЕК, Авіла ставиться до цієї ідеї без ентузіазму: “Хоча у нас дуже добрі відносини з нашими сусідніми країнами. це не є темою, яка стоїть на порядку денному”.

Це ще одна причина, чому виробництво акумуляторних металів відрізняється від видобутку нафти: дуже важко створити успішний картель.

У 20-му столітті кілька ключових сировинних товарів контролювалися картелями. З 1950-х до 1980-х років виробництво олова регулювалося Міжнародною радою з олова, членами якої були Індонезія, Болівія та тодішній Бельгійський Конго. Так само виробники кави об'єдналися в картель у 1960-70-х роках, а виробники натурального каучуку зберігали картель до 1990-х років.

Джон Баффес, керівник відділу сировинних товарів Світового банку, який вивчав ці групи, каже, що успішні картелі мають три характеристики: невелика кількість виробників, які поділяють чітко визначену мету, протягом короткого періоду часу.

На його думку, виробникам акумуляторних металів буде складно створити картель. "Можливо, деякі країни об'єднаються, щоб створити середовище, яке може бути вигідним для них, наприклад, утримувати високі ціни. Але це буде насінням невдачі, тому що з'явиться більше суб'єктів, які не входять до групи”, – каже Баффес.

Швидкість, з якою розвиваються технології акумуляторів та змінюються їхні комплектуючі, також може підірвати зусилля з картелізації.

На відміну від нафти, яку дуже важко замінити як джерело палива, метали для акумуляторів мають набагато вищий ризик заміни. Лабораторії, що розробляють нові хімічні речовини для акумуляторів, постійно вдосконалюють свої формули, щоб використовувати менше дорогих або важкодоступних металів.

Це вже починає відбуватися з кобальтом, кількість якого автовиробники намагаються зменшити у своїх батареях через його високу вартість, а також через занепокоєння щодо прав людини в ДРК.

Використання безкобальтових акумуляторів у КНР зросло з 18% ринку електромобілів у 2020 році до 60% цього року. На горизонті також з'являються батареї з високим вмістом марганцю, що може призвести до подальшого скорочення використання кобальту.

"Одним з наслідків зростання кількості некобальтових акумуляторів є те, що дефіцит кобальту, який раніше прогнозувався приблизно на 2024-2025 роки, може не реалізуватися. Це може означати, що ціни на кобальт залишаться нижчими", – Андріс Гербенс, трейдер Darton Commodities.

Нещодавнє падіння цін на кобальт, нікель і літій може послабити зусилля країн-виробників, спрямовані на отримання більшої ренти і нарощування внутрішнього виробництва. Після того, як у 2021 і 2022 роках кобальт і літій пережили величезне цінове ралі (зростання), зумовлене насамперед попитом з боку акумуляторів для електромобілів, цього року ринок був набагато спокійнішим.

Уповільнення виробництва електромобілів у КНР в поєднанні зі збільшенням обсягів виробництва призвело до падіння цін на гідроксид кобальту і карбонат літію на 30% і 40%, відповідно, протягом перших шести місяців цього року.

Досвічені дослідники галузі кажуть, що цей цикл повторювався вже багато разів. “Ресурсний націоналізм” має тенденцію до зростання, коли ціни на сировину високі або коли наближаються вибори.

У ці періоди політики неминуче намагаються взяти більше ренти, ніж вони спочатку передбачали і домовлялися. Результат завжди закінчується сльозами. Це означає, що розробка їхніх мінеральних ресурсів затягується на довше і довше.

Carpe diem

І хоча цикл все ще дозволяє країнам-виробникам гнучко використовувати свої можливості, вони мають намір скористатися моментом у будь-який спосіб.

На початку цього року Чилі, другий за величиною виробник літію у світі, оголосив про план напівнаціоналізації галузі: він передасть більший контроль над двома гігантськими літієвими шахтами в пустелі Атакама державній гірничодобувній компанії, коли поточні контракти закінчаться в 2030 і 2043 роках, причому як ці проекти, так і всі майбутні стануть державно-приватними партнерствами.

Президент Чилі Габріель Боріч заявив, що план посилення державного контролю над літієм – це найкращий шанс для Чилі стати "розвиненою економікою" і розподіляти багатство більш справедливим чином. "Більше ніякого "видобутку для небагатьох". Ми повинні знайти спосіб розділити переваги нашої країни між усіма чилійцями", – сказав він.

І багатьом виробникам вдається робити кроки вгору по ланцюжку створення вартості, прагнучи створити стійке економічне зростання. У ДРК біля мідного рудника Камоа-Какула будується другий в країні мідеплавильний завод.

Тим часом Чилі пропонує пільгові ціни на карбонат літію компаніям, які створюють літієві проєкти з доданою вартістю в країні. Першою такою компанією стала китайська BYD, один з найбільших у світі виробників електромобілів, яка у квітні оголосила, що побудує завод з виробництва літієвих катодів на півночі Чилі, де ще на інвестиційному етапі планується створити 500 робочих місць.

Аргентина має намір відкрити невеликий завод з виробництва літій-іонних акумуляторів – перший в Латинській Америці – у вересні, а більший завод буде побудований наступного року. Завод у провінції Буенос-Айрес, що належить державній енергетичній дослідницькій компанії Y-TEC, використовуватиме літій, видобутий в Аргентині американською фірмою Livent, для виробництва еквівалента 400 батарей для електромобілів на рік.

Спроби Індонезії розбудувати індустрію електромобілів приносять плоди в ще більших масштабах. На початку цього року компанія Ford оголосила про інвестиції в багатомільярдний завод з переробки нікелю. Цього літа Hyundai заклала фундамент заводу з виробництва акумуляторів, свого другого об'єкту в країні.

У той час як енергетичний перехід починає переробляти системи влади і багатства, які домінували в 20-му столітті, нові виробники акумуляторних металів тільки починають свою роботу. Багато хто сприймає цю зміну в енергетичній динаміці як довгоочікувану зміну.

"Абсолютно необхідно переписати спадщину гірничодобувної промисловості, щоб багаті на корисні копалини країни могли отримувати більшу економічну вигоду. Ми бачимо, що з обох сторін зростає розуміння того, що так далі тривати не може", – каже Елізабет Пресс, директор з планування компанії Irena.

Як Китай захопив ринок чистих технологій

У липні Пекін оголосив свою відповідь на масштабні обмеження Штатів на продаж комп’ютерних чіпів китайським компаніям: він ввів обмеження на експорт галію і германію – металів, які використовуються у виробництві низки стратегічно важливих продуктів, включаючи електромобілі, мікрочіпи і деякі військові системи озброєння.

По-перше, Китай показав, що контролює ланцюжок постачання десятків корисних копалин, які в США вважаються критично важливими для економічної і національної безпеки. А також, що КНР готова потенційно використовувати це як геополітичний важіль.

Метью Фунайол, експерт з Китаю Центру стратегічних і міжнародних досліджень, американського аналітичного центру, каже, що цей крок був "пострілом поперек лука", який застав декого у Вашингтоні зненацька.

За межами технічних кіл і оборонної промисловості галій не є критично важливим матеріалом.

Цей епізод висвітлив незручну для Заходу правду: КНР, безумовно, є найдешевшим і найбільшим постачальником багатьох ключових матеріалів для чистих “зелених” технологій. Ці два метали належать до низки продуктів, життєво важливих для енергетичного переходу, в якому комуністичний Китай домінує.

Китай відповідає за виробництво близько 90% рідкоземельних елементів у світі, щонайменше 80% усіх етапів виготовлення сонячних панелей і 60% вітрових турбін та акумуляторів для електромобілів. У деяких матеріалах, що використовуються в батареях і більш нішевих продуктах, частка комуністичного Китаю на ринку наближається до 100%.

Те, що Китай опинився в центрі ланцюга постачання чистих технологій, можна порівняти з високим рівнем впливу Саудівської Аравії на нафтовому ринку. Подібно до того, як нафтохімічне виробництво забезпечує непорушний стратегічний буфер для країн Перської затоки, домінування КНР в цих секторах чистої енергетики сприяє зростанню геополітичної конкуренції і може ускладнити світову боротьбу з глобальним потеплінням.

Ставки неймовірно високі.

Поява і зростання китайських компаній, що працюють у сфері чистих технологій, становить величезну конкурентну загрозу для західних переробних галузей, включаючи традиційних автовиробників та енергетичних гігантів. Але в контексті загострення технологічної холодної війни із Заходом ці можливості можуть стати джерелом важелів впливу для Китаю.

"Люди починають усвідомлювати, що контроль над ланцюжком поставок є важливим, інакше виникає системний ризик, оскільки Китай може легко припинити постачання", – Росс Грегорі, партнер консалтингової компанії New Electric Partners.

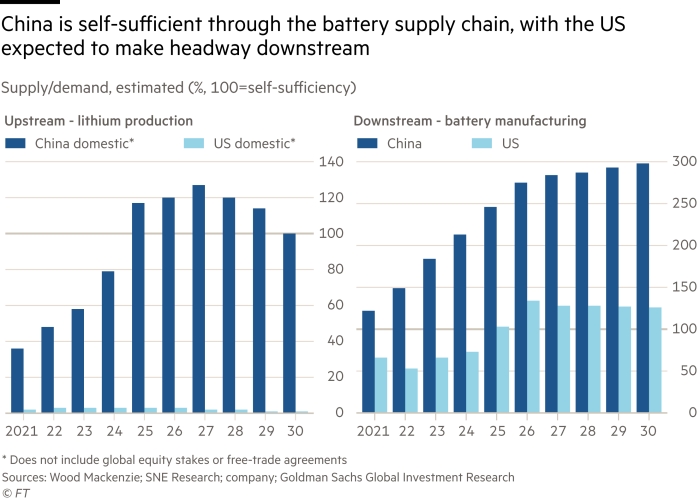

Західні уряди зараз відчайдушно намагаються наздогнати Китай, який вийшов на перше місце у світових промислових ланцюгах постачання критично важливих копалин і відновлюваних джерел енергії. Президент США Джо Байден та його європейські колеги почали виділяти сотні мільярдів доларів на субсидії, що фінансуються платниками податків.

Аналітики, однак, розходяться в думках щодо того, скільки часу знадобиться Заходу, щоб звільнитися від китайського контролю над великими ділянками ланцюга постачання чистих технологій – і чи можна цього досягти взагалі.

Більшість вважає, що Європа не зможе досягти своїх амбітних цілей у боротьбі зі зміною клімату без підтримки дуже тісних відносин з Пекіном. Навіть США, які можуть похвалитися глибшими кишенями і сильнішою політичною підтримкою, щоб відокремитися від Китаю, зіткнуться з величезним завданням у створенні нового ланцюжка поставок чистих технологій, який виключає Китай.

США повинні перейти на військові рейки, щоб створити ці галузі, щоб мати можливість конкурувати. Реальність така, що Китай все ще залишається майстернею світу.

Пекінський ланцюг поставок задихається

Посеред величезного промислового комплексу шахти Oyu Tolgoi компанії Rio Tinto в пустелі Гобі на півдні Монголії десятки вантажівок чекають на завантаження двотонних мішків з нерафінованою міддю, перш ніж вирушити в 80-кілометрову подорож на південь до китайського кордону.

Протягом наступних кількох років ця шахта стане четвертою за величиною у світі шахтою з видобутку міді – металу, що відіграє центральну роль в енергетичному переході. Як і в багатьох інших видобувних проєктах по всьому світу, все, що тут викопають, буде відправлено на переробку до комуністичного Китаю.

У той час як уряди багатьох західних країн намагаються зменшити свою залежність від КНР, Якоб Стаушольм, виконавчий директор Rio Tinto, каже, що частина успіху англо-австралійської групи в останні десятиліття була досягнута завдяки попиту з боку КНР: "Ми добре працюємо з нашими китайськими клієнтами, тому що наші китайські клієнти, як і ми, мислять довгостроково".

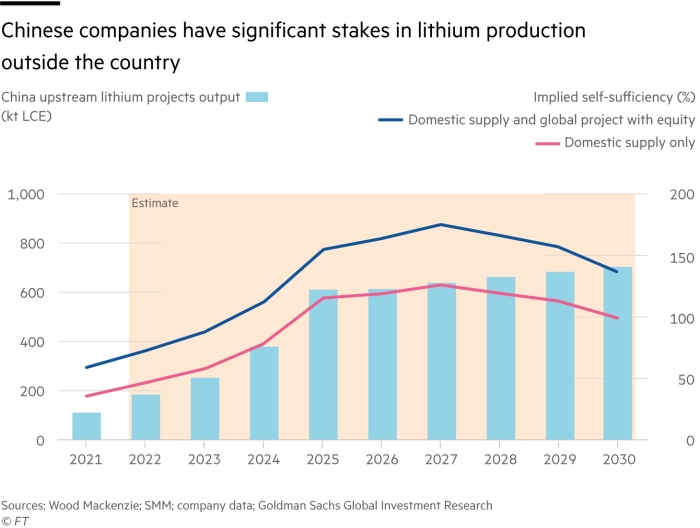

Нікхіл Бхандарі, співголова дослідницької групи Goldman у сфері природних ресурсів та екологічно чистих технологій в Азійсько-Тихоокеанському регіоні, каже, що контроль КНР над сировинними ресурсами є "більшим, ніж здається". Це відбувається завдяки інвестиціям в акціонерний капітал закордонних гірничодобувних підприємств таких китайських компаній, як металургійна група Huayou Cobalt, автовиробник BYD і гігант з виробництва акумуляторів CATL. Наприклад, у видобутку літію КНР має лише невелику частку, але до наступного року китайські інтереси контролюватимуть більше ресурсу, ніж потрібно країні для внутрішніх потреб.

І немає жодних ознак того, що зацікавленість Китаю у зв'язуванні ресурсів на собі близька до того, щоб бути задоволеною.

Цього року інвестиції КНР у видобуток металів та гірничодобувну промисловість за кордоном можуть досягти рекордного рівня. Витрати за перші шість місяців 2023 року сягнули $10 млрд, що більше, ніж за весь 2022 рік, а цьогорічні інвестиції, ймовірно, перевершать попередній річний рекорд 2018 року в $17 млрд.

Експерти вказують на менш очевидні частини ланцюга поставок, особливо на переробку матеріалів і нафтопереробку, щоб підкреслити, де Захід стикається з найбільшим викликом у конкуренції з Китаєм.

Десятиліттями розвинені країни уникали таких видів промислової діяльності, задовольняючись тим, що переносили екологічну шкоду в країни, що розвиваються, де витрати також були б нижчими.

Китай є провідним виробником принаймні на одному з етапів ланцюжка поставок 35 з 54 мінеральних сировинних товарів, які вважаються критично важливими для США.

У деяких випадках позиція КНР видається нездоланною. Китай виробляє "приголомшливі" 98% світових поставок необробленого галію, незважаючи на його військове застосування в США, в тому числі в системах протиракетної оборони і радіолокації наступного покоління.

Наприклад, у виробництві акумуляторів для електромобілів частка КНР в сировині, яку вони потребують, становить менше 20%, але він утримує 90% ринку перероблених версій тих самих матеріалів.

Показовим є виробництво графіту, який використовується в анодах в основі літій-іонної батареї. Хоча частка КНР на ринку запасів графіту становить трохи більше 20%, його частка на ринку переробки графіту становить майже 70%. Але найдешевший спосіб виробництва графіту використовує плавикову кислоту, високотоксичний матеріал, який несе значні екологічні ризики, і ще один продукт, за яким КНР є найбільшим виробником.

У кількох інших важливих галузях чистих технологій, де раніше домінували західні компанії, в тому числі у виробництві вітрових турбін, КНР зараз займає міцні позиції.

Більше половини всіх нових вітрових турбін, встановлених цього року, будуть встановлені у КНР. У виробництві гондол, в яких розміщується генеруюче обладнання турбіни, Китай займає 60% частку ринку. Наразі він будує понад 60 нових заводів зі складання мотогондол на додачу до 100, що вже працюють.

Далі по ланцюжку постачання турбін Китай займає понад 70% ринку багатьох важливих компонентів, включаючи виливки, поковки, поворотні підшипники, башти і фланці.

Ланс Го, експерт з китайської політики та економіки в Національному університеті Сінгапуру, каже, що світ десятиліттями був захоплений зненацька тим, наскільки успішною була китайська система в концентрації ресурсів для зосередження на великих національних проєктах.

"Решта світу не була до цього готова. Якщо ви працюєте на основі вільного ринку, ви не можете рухатися так швидко”, – каже він.

Хоча зростання багатьох галузей чистих технологій відбулося ще до приходу до влади лідера Китаю Сі Цзіньпіна в 2012 році, за його правління увага до промислової політики, стратегічних галузей та зміни клімату посилилася.

Також існує значна різниця між тим, як ці галузі розвивалися порівняно із Заходом: "Китай набагато обережніше ставиться до просування розвитку всього ланцюга поставок".

Жорстка конкуренція

Коли Хорхе Гуахардо прибув до Пекіна в 2007 році як новий посол Мексики, одним з його ключових завдань було переконати китайські компанії відкрити заводи в його рідній країні. З огляду на існуючий в Мексиці ландшафт недорогих автомобільних заводів, китайські автоконцерни здавалися природним місцем для старту.

Але якщо він думав, що завдання буде легким, то зустріч з BYD, маловідомим виробником акумуляторів для телефонів Nokia і Motorola, довела протилежне. Засновник компанії Ван Чуаньфу, який щойно придбав збанкрутілий державний автомобільний бізнес, обірвав дискусію про американські правила торгівлі.

"Акумулятор становить близько 50% [вартості] автомобіля, і я ніколи не буду виробляти акумулятор за межами Китаю”, – згадує Гуахардо його слова. "Це був 2007 рік, це не мало сенсу".

Озираючись назад, Гуахардо, який зараз живе у Вашингтоні каже, що відмова боса BYD Ванга "має сенс. Було бачення...".

Сьогодні BYD розглядається галузевими експертами як символ екзистенціального виклику, що стоїть перед традиційними автомобільними галузями в Німеччині, Франції, США та Японії. У першому півріччі компанія продала 1,15 млн автомобілів у КНР, що становить понад третину від загального обсягу продажів гібридних та акумуляторних автомобілів. BYD також є другим найбільшим у світі виробником акумуляторів, що є частиною вертикально інтегрованої бізнес-моделі, якій заздрять Tesla і VW.

Поряд зі світовим лідером з виробництва акумуляторів для електромобілів, компанією CATL, компанія Ванга також є одним з найяскравіших прикладів того, як винахідливість “приватного сектору” поєднується з промисловою політикою Пекіна для створення домінуючих позицій у галузі відновлюваної енергетики та електромобілів.

Сукупні державні витрати Пекіна на сектор електромобілів у період з 2009 по 2021 рік склали понад 125 млрд доларів США.

Пекін був безжальним. Пріоритетом стала вітчизняна промисловість з жорсткими місцевими вимогами, а з 2016 року провідні південнокорейські виробники акумуляторів – LG, SK і Samsung – були позбавлені доступу до щедрих субсидій, що спричинило бум у виробництві акумуляторів CATL і BYD.

Переваги, якими сьогодні може похвалитися КНР у виробництві екологічно чистих технологій, ґрунтуються на величезному ефекті економії на масштабах виробництва.

Китай може побудувати завод з виробництва електромобілів приблизно за третину часу, необхідного для цього в інших країнах, тоді як завод з виробництва акумуляторів у США коштуватиме майже на 80% більше, ніж у Китаї. Вартість деяких видів виробництва в США може бути втричі вищою, ніж у КНР. Це свідчить про те, що конкурентам комуністичного Китаю доводиться боротися не лише з обмеженим доступом до ресурсів і попередніми витратами на технології, але й з нестачею робочої сили, інфляцією заробітної плати та вищими екологічними стандартами.

Аналогічна історія з сонячною та вітровою енергетикою. Завдяки величезному внутрішньому попиту китайське виробництво полікремнію та його переробка призводить до того, що витрати становлять дві третини від ціни продукту європейського виробництва. Китайські вітрогенератори вдвічі дешевші за західних конкурентів.

У всіх цих галузях, за словами аналітика з CSIS, важливо відзначити роль інтенсивної конкуренції з боку приватного сектору: "Це те, чого ми не помічаємо ззовні: ми думаємо, що справа лише в субсидіях. Але насправді це ще й тому, що [компанії] змогли подолати своїх конкурентів у Китаї в надзвичайно жорсткому середовищі. Вони є кращими з кращих у вичавлюванні кожного цента зі своєї діяльності".

Зброя чи лісові пожежі

У міру того, як китайська індустрія чистих технологій розширюється, аналітики відзначають виразні відгомони геополітичних та економічних потрясінь, спричинених роками дешевої китайської сталі, цементу та алюмінію, що заполонили міжнародні ринки. Скарги на китайське виробництво призвели до періодів токсичної двосторонньої напруженості і гострих суперечок у Світовій організації торгівлі.

Наприклад на європейських складах зараз лежать китайські сонячні панелі вартістю близько 7 мільярдів євро, оскільки пропозиція перевищує попит. Цього запасу майже достатньо, щоб забезпечити електроенергією всі будинки в Лондоні та Парижі разом узяті протягом року.

І все ж існує глибший страх: надмірна залежність від КНР, який, як видається, дедалі більше прагне використати своє домінування як зброю, так само, як це сталося з галієм.

Хоча контроль комуністичного Китаю над деякими секторами здається неможливою проблемою, США з часом зможуть зменшити його вплив.

Якщо брати по черзі, визначати пріоритетність тих, які більш необхідні для оборонної промисловості, то можна почати зменшувати вразливість.

Пекіну також потрібно бути обережним у використанні свого домінування в галузі чистих технологій, оскільки КНР все ще залишається глибоко залежним від Заходу в багатьох високотехнологічних продуктах. Це може повернутися проти нього і переслідувати Китай.

Багато аналітиків вважають, що в кінцевому підсумку західні політики постануть перед вибором між конкуруючими стратегічними пріоритетами: намаганнями відокремитися від Китаю для досягнення своїх цілей національної безпеки або співпрацею для досягнення своїх кліматичних та економічних цілей.

Отож, як висновок – Західний світ знову стає перед важливим вибором, який вирішить долю розвитку світу на кілька наступних десятиліть. Вибір має бути за національною безпекою, а вже потім за іншими цілями, оскільки без вланої безпеки неможливо побудувати ні “зелену” країну, ні “розвинену”.

За матеріалами: